海优新材:11.6亿定增或存过度融资,是否该被叫停?

2021年1月上市以来公司已累计募资21.63亿元(含IPO),近期海优新材计划再定增募资不超过11.6亿元,距离上次可转债上市时间不足2个月。

产能方面,若此次定增完成,公司在2025年的产能将翻倍至11.07亿平方米/年,若要完全消化产能,公司的市占率需提升至25%,但目前市占率仅有14.11%,与之存在较大差距。

除此之外,海优新材上市以来持续使用募集资金补充流动性,但公司现金流仍持续净流出且逐年下降。另外,由于公司应收账款回款周期较长,截至2022年9月末,公司应收账款占营收比例已升至73.51%。

上市未满2年多次募资,监管问询短期内2次融资及补流合理性

自2021年1月上市至前次募资,海优新材先后于2021年1月和2022年7月完成IPO募资和一次可转债发行,累计融资21.63亿元。

截至2022年11月11日,IPO募投项目已全部完成,募资净额剩余1.21%未使用,而前次可转债募资净额还有45.21%未使用。

然而,距前次募资完成不足2月,2022年8月公司就发布了新的定增预案,拟定增不超过2520.6万股股份,募资总额不超过11.6亿元。

值得注意的是,除了正常的项目建设投入外,截至12月8日,公司首发募集资金中已使用约7.01亿元补充流动资金和偿还银行贷款,且未来计划将超募资金剩余的3.01亿元也永久补充流动资金。而前次可转债中也已有1.17亿元用于补充流动资金。

此次定增预案显示,除年产2亿平米光伏封装材料生产建设项目(一期)、上饶海优威应用薄膜有限公司年产20000万平光伏胶膜生产项目(一期)外,拟使用3.4亿元补充流动资金。

对此,监管部门也对公司短期内进行2次融资以及补充流动资金的必要性和合理性进行了问询。

监管问询募投后预期超11亿产能能否消化

除了多次融资被监管关注,公司的募投项目及产能问题也被监管关注。

公告显示,此次定增募投项目新增产能为公司主营业务光伏胶膜产品,与公司现有产品及前次可转债募投项目不存在明显差异。另外,前次可转债募投的镇江项目因项目用地流程未履行而于审核期间取消,此次定增募投重新实施镇江项目并拟翻倍建设产能。监管对于募投项目是否存在重复建设等问题进行了问询。

产能方面,公告显示,2022年公司现已有产能预计有5.14亿平方米/年,而2022年产能利用率仅87%。若此次定增未能实施的话,2025年产能预计有8.87亿平方米/年;若此次定增顺利实施的话,2025年产能预计有11.07亿平方米/年。 而监管部门也重点问询了公司是否具有2年后至11.07亿平方米/年的产能消化能力。

海优新材在问询回复中表示,2021年全球光伏胶膜的市场规模约为21亿平方米,乐观预期下2025年全球胶膜市场规模或超45亿平方米,整体市场规模呈快速增长趋势。值得注意的是,公司的市占率虽有增长,由2019年的11.13%增至2021年的14.11%,但增长较慢,近三年市占率整体增长不足3个百分点。

若按公司乐观预计下2025年全球胶膜市场规模45亿平方米的市场规模来计算,若要完全消化11.07亿平方米的产能,公司三年后的全球胶膜市场规模占比需接近约25%,与目前14.11%的市占率相比尚有较大差距。

应收账款占比营收超73%,现金流持续净流出

除了产能方面,公司目前的现金流及应收账款问题也值得关注。

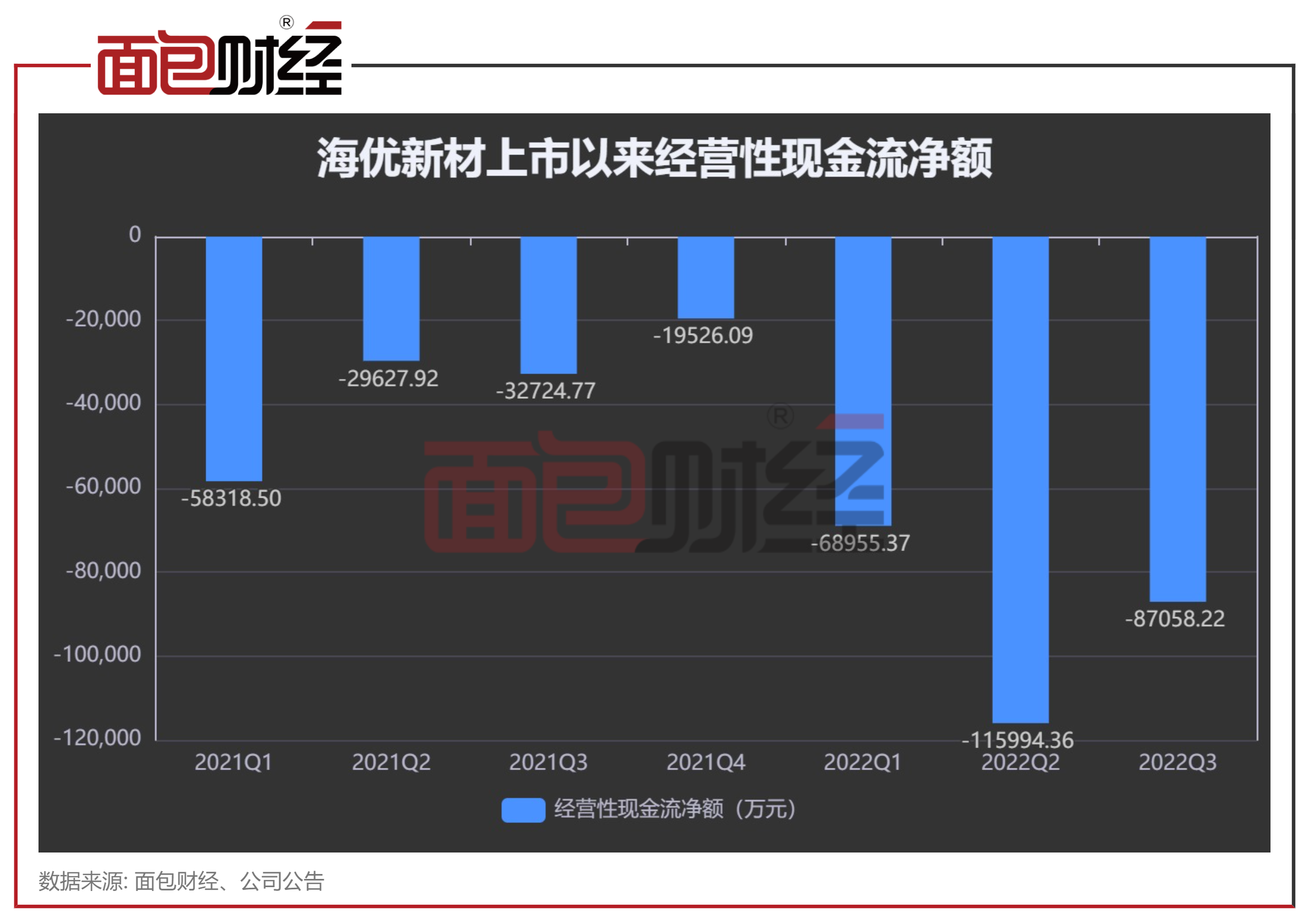

数据显示,2021年上市以来,公司各季度经营活动现金持续净流出,近三个季度经营性现金流净流出分别为6.9、11.6和8.71亿元。另外,从年度数据来看,2019年-2021年,公司的经营活动现金也呈下降状态,且净流出金额逐年增加,由2019年的净流出1029.2万元,增加至2021年的净流出14.02亿元。

公司表示,各季度现金流承压的原因主要是由于下游客户回款周期较长,均在7-9个月以上,以及公司的应收账款占比出现大幅上升,使得占用营运资金规模较大。

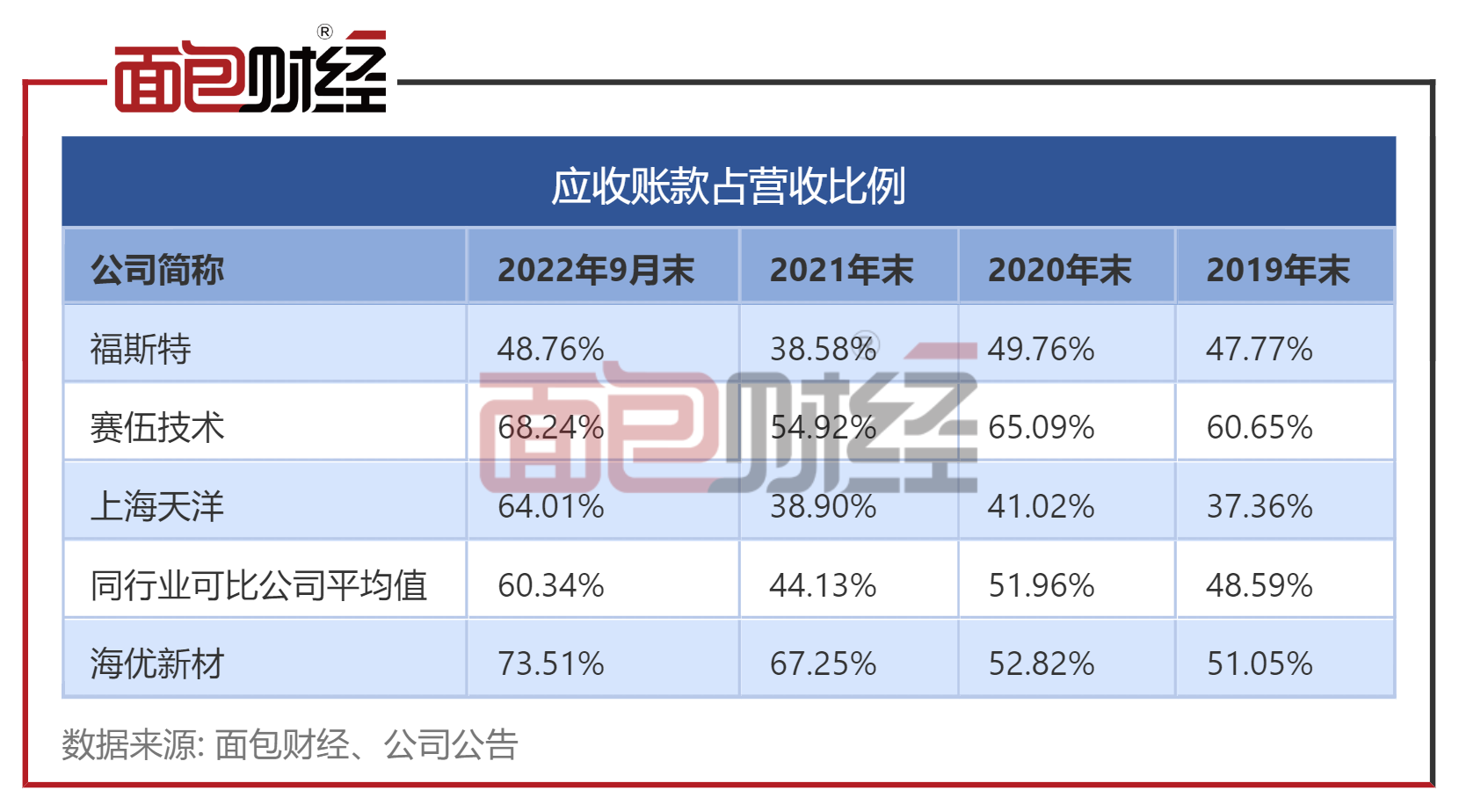

数据显示,2019年至2021年,海优新材应收账款占营收的比例由51.05%增长至67.25%,逐年升高。截至2022年9月末,公司应收账款占营收比例已达73.51%,与同行业可比公司平均值60.34%相比,高出13.17个百分点。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。