新城控股此前发布了2021年6月及第二季度经营简报。数据显示,今年上半年,公司累计实现合同销售金额约1176.64亿元、销售面积约1086.96万平方米,同比分别增长20.65%和23.87%。

“住宅+商业”双轮驱动战略下,新城控股2021年上半年累计新增17座吾悦广场,实现商业运营总收入39.38亿元,同比增长约72.87%。

2020年以来,政府相关部门陆续出台“三道红线”和“两道红线”监管政策,加速房地产行业去杠杆。这一背景下,新城控股“住宅+商业”双轮驱动的业务模式显示出较为明显的优越性。除了住宅业务带来的现金流,商业业务同时贡献稳定的收入来源。

此外,得益于商业运营收入的持续增加、强劲的财务指标以及良好的流动性等原因,新城控股能够以相对较低的成本多渠道进行融资,从而形成融资渠道和融资成本的双重优势。

多地项目持续热销 上半年销售金额达1176.64亿元

根据经营简报,今年6月份新城控股实现合同销售金额约230.25亿元,销售面积约183.16万平方米。从累计口径来看,今年1-6月公司实现合同销售金额约1176.64亿元,比上年同期增长20.65%;销售面积约1086.96万平方米,比上年同期增长23.87%。

地域分布数据显示,新城控股2021年第二季度的销售主要集中在长三角等重点地区,其中江苏省、浙江省和山东省位居前三,销售面积分别为180.70万平方米、61.28万平方米、45.22万平方米;当年累计销售面积分别为351.43万平方米、115.60万平方米、86.89万平方米。

销售较快增长的同时,新城控股上半年累计实现竣工面积1504.10万平方米,这为公司结算并确认收入提供了重要支撑。公司竣工项目主要集中在江苏省、浙江省和湖北省,二季度竣工面积分别为314.89万平方米、172.50万平方米、122.29万平方米;当年累计竣工面积分别为389.83万平方米、187.78万平方米、132.24万平方米。

依托于遍布全国项目的持续热销,公司上半年经营业绩稳步增长。

据悉,今年上半年,新城控股位于温州、苏州、常州、西安等各地项目均取得了优异的销售成绩。以位于温州瓯江口板块的新城瓯江湾项目为例,凭借突出的区位优势、完善的产品规划及硬核产品力,项目今年5月、6月内接连3次开盘,创造了单月成交8亿的优异成绩,也创下项目所在板块单月成交总金额的新纪录,并以半年销售19.48亿的突出成绩,成为当地标杆红盘。

苏州太仓新城心望雅苑项目,位于太仓市娄江新城板块,3月底首开当天即售罄,此后两个月内项目加推两次,两开两捷,开盘去化率均在90%以上,项目半年度取得签约16.1亿、回笼13亿的优异成绩;在大本营常州,新城天空系穹顶之作——常州新城荣盛天翌项目,以创新、坚实的产品力,荣登常州当地半年度销售金额榜单TOP3。

根据申万宏源研究,预计新城控股2021年全年可售货值为4200亿元,按照去化率 62%(2020年实际去化率70%)保守估算对应今年销售额为2600亿元,预计大概率可以完成年度目标。

上半年新增17座吾悦广场 商业运营收入同比增逾七成

今年上半年,新城控股吾悦品牌管理规模持续扩大且呈加速趋势。

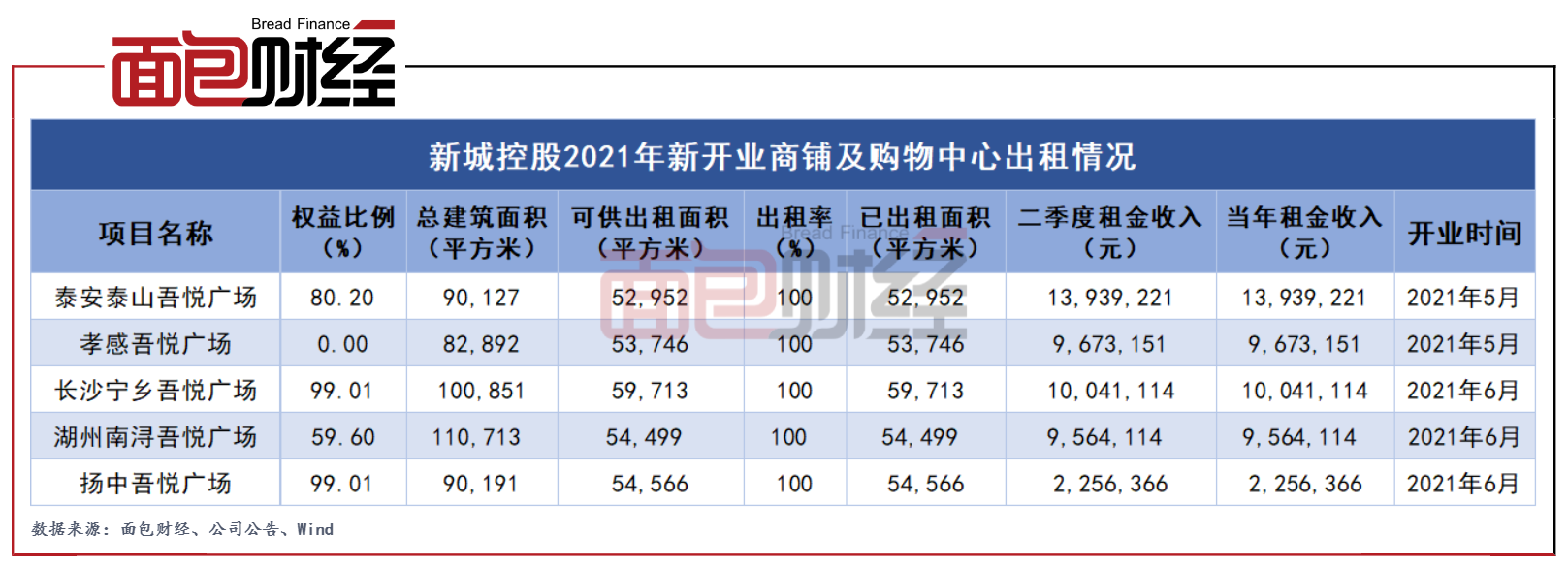

5月和6月,公司商业综合体拓展显著加速,新增位于淄博、宜宾、娄底、天津、漳州、仙桃、烟台、四平和武汉的9座商业综合体,叠加1-4月获取的8座商业项目,上半年累计新增17座吾悦广场。

截至2021年6月30日,新城控股持有的已开业吾悦广场已达百余座。2021年1-6月,公司商业运营总收入为39.38 亿元,同比增长约72.87%。

截至2021年6月30日,新城控股持有的已开业吾悦广场已达百余座。2021年1-6月,公司商业运营总收入为39.38 亿元,同比增长约72.87%。

商场拓展加速的同时,公司紧抓消费升级红利,持续布局具有广阔消费潜力的三四线城市。

根据国盛证券研报,2020年全国购物中心销售额约35023亿元,约占社会消费品零售总额的8.9%。2030年销售额规模可达88204亿元,为2020年销售额的2.52倍,预计2019-2030年CAGR为9.9%,商业市场潜力巨大。

针对新城控股商业布局及运营,该研报指出,公司把握三四线综合体高IRR窗口期,抢先积累规模优势。在低楼面价和高可售比例条件下,公司单个综合体IRR可达28.3%。

此外,长期的运营经验积累,使吾悦广场获得业内领先的出租率、稳定的租金增长。研报指出,公司购物中心平均出租率自2017年不断提高,至2020年已达99.5%。在2016-2019年一直保持20%以上的同店租金增长率,单店租金坪效从2015年的52元/月/平升至2019年125元/月/平,CAGR为24.6%。

行业信用收紧 双轮驱动发展模式构筑企业护城河

2020年以来,国家相关部门陆续出台政策限制房地产企业融资,加速行业去杠杆。这一背景下,拥有扎实财务报表、多元融资渠道及稳健现金流成为了房企能否渡过行业低谷,并在未来竞争中持续占据领先位置的胜负手。

住房城乡建设部、人民银行于2020年8月召开重点房地产企业座谈会,明确了重点房地产企业资金监测和融资管理新规,提出“三道红线”,即剔除预收款后的资产负债率大于70%、净负债率大于100%、现金短债比小于1.0倍。

按照踩线情况,房企被分为“红、橙、黄、绿”四档。如果“三线”均超出阈值为“红色档”,有息负债规模以2019年6月底为上限,不得增加;“两线”超出阈值为“橙色档”,有息负债规模年增速不得超过5%;“一线”超出阈值为“黄色档”,有息负债规模年增速不得超过10%;“三线”均未超出阈值为“绿色档”,有息负债规模年增速不得超过15%。

截至2021年一季度末,新城控股净负债率为57%、现金短债比超过2倍,均已满足监管要求。同期,公司剔除预收账款后的资产负债率为76%,也已接近达到监管目标。

2021年初,人民银行和银保监会联合下发的《关于建立银行业金融机构房地产贷款集中度管理制度的通知》开始生效,核心内容是对商业银行设立“房地产贷款余额占比”和“个人住房贷款余额占比”两道红线。

面包财经根据2020年报,对A股38家上市银行的房地产业贷款和个人住房贷款情况进行了梳理。统计结果显示,13家上市银行的房地产贷款占比或个人住房贷款占比超线。即便未超线的银行,贷款额度也相当紧张。“两道红线”政策使得部分房企回款难度增加,资金需求更为紧迫。

对于新城控股来说,除了房地产开发业务带来的现金流,商业业务持续稳定的收入进一步增强了公司的财务状况,这也在很大程度上体现了公司“住宅+商业”双轮驱动业务模式的优越性。

融资渠道多样化 评级提升

除了业务本身带来的现金流,新城控股多元化的融资渠道及较低的融资成本也有助于公司穿越融资收紧周期。

公开信息显示,新城控股于2021年2月成功发行一笔4.04亿美元的5.25年期无抵押固定利率债券,票面利率为4.5%。该债券已于2月3日在新加坡证券交易所上市。

2021年6月,新城控股又成功发行一笔3亿美元4.25年期的绿色优先票据,票面利率为4.625%。值得一提的是,这是新城控股发行的首笔绿色债券,标志着公司迈出绿色金融的关键一步,也是公司拓展融资渠道、降低融资成本的重要举措。

查询公司2021年4月末披露的《2020年新城控股集团股份有限公司企业社会责任报告》显示:2020年,新城控股集团住开事业部拿地项目中,二星以上项目37个,绿建认证覆盖率达39%,环评项目52个;商开事业部新开业项目绿建认证覆盖率达72%,项目环评覆盖率为48%。

融资成本方面,新城控股海外债的发行利率明显低于行业平均水平。2021年截至7月15日,内房企业发行海外债券的平均票面利率达到6.80%、中位数票面利率达到5.95%,均明显高于新城控股。

除了发行美元债,公司2020年以来还在交易所平台先后发行公司债、CMBS和应收账款ABS进行融资。由于公司业绩持续增长、财务稳健发展,评级机构先后上调了新城控股的主体评级,例如标普于3月31日将新城发展和其子公司新城控股的长期发行人信用评级从“BB”上调至“BB+”,展望“稳定”。同时,标普确认新城控股的有担保高级无抵押票据“BB”长期发行评级。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。