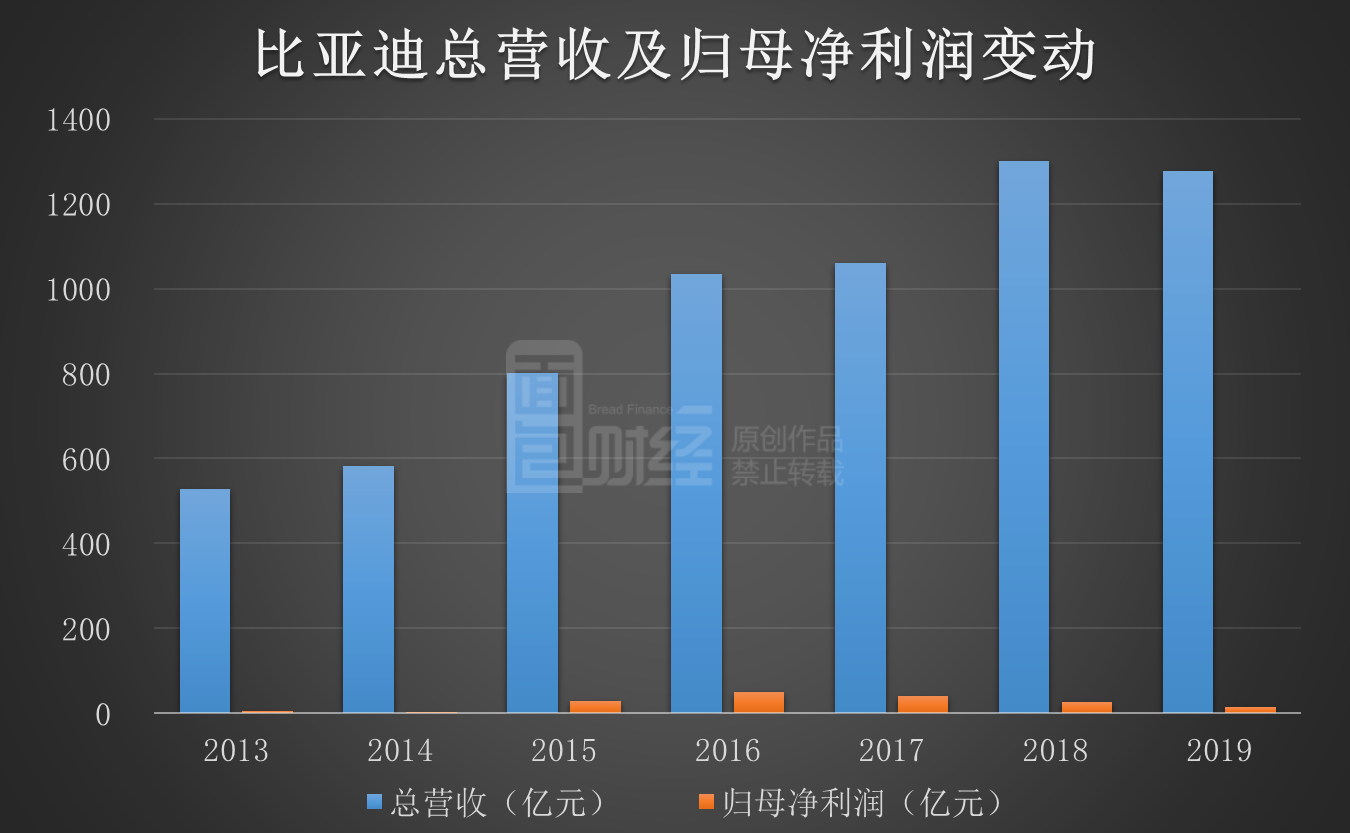

比亚迪(002594.SZ;1211.HK)年报显示,2019年公司营收1277.39亿元,同比微降1.78%,归母净利润16.14亿元,同比下滑41.93%。公司全年汽车销量46.14万辆,同比减少11.39%。

诚然2018年以来的车市寒冬给公司经营带来一定压力,但放诸行业,2019年汽车行业整体销量降幅为8.2%,作为头部自主车企,比亚迪跑输行业。财务数据来看,在2019年营收停止增长前,比亚迪已出现增收不增利的情况,净利润在2017至2019年连降三年。

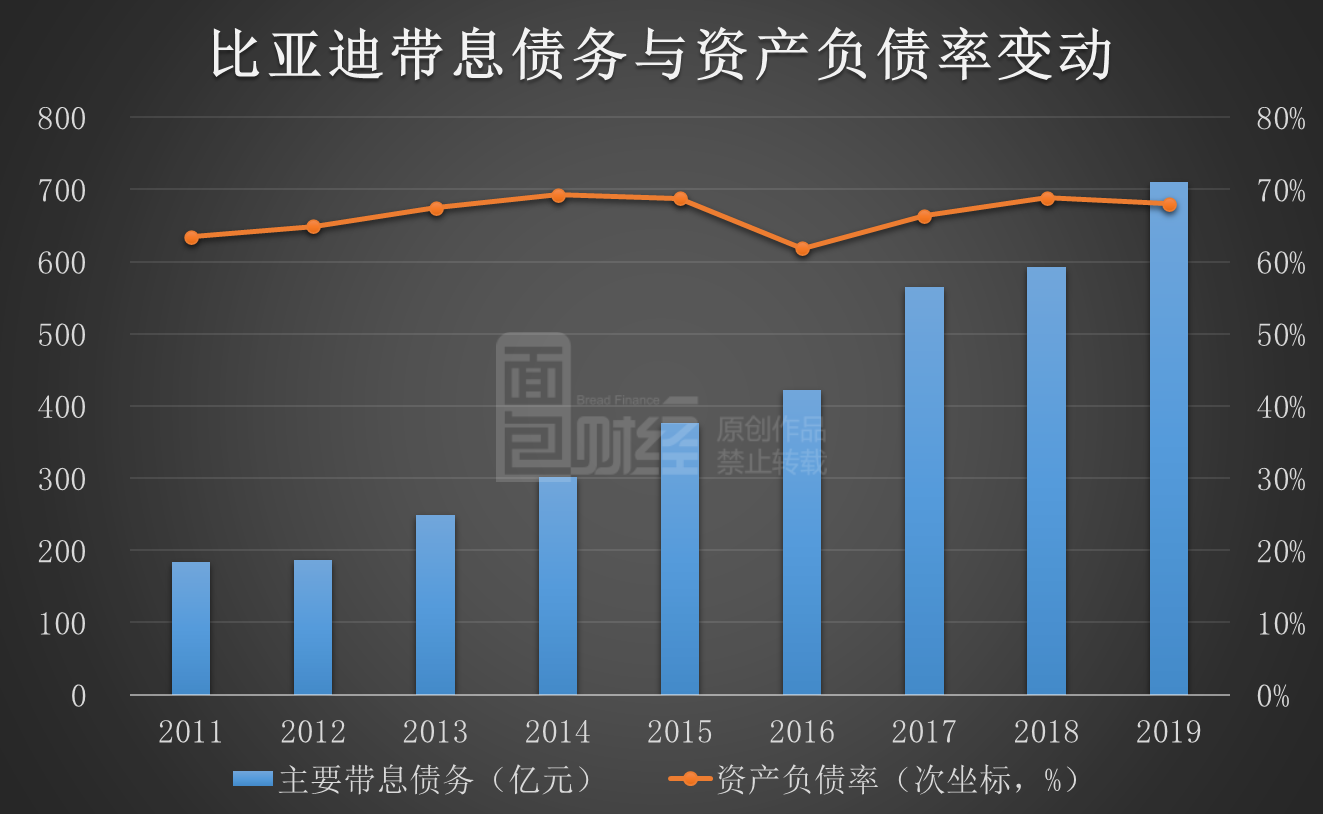

2019年,公司主要带息债务均有所增长。截至2019年末,公司面临一定的短期偿债风险。此外,增长的利息费用使公司净利润承压。

汽车收入下滑拖累增收,政府补助贡献约7成利润

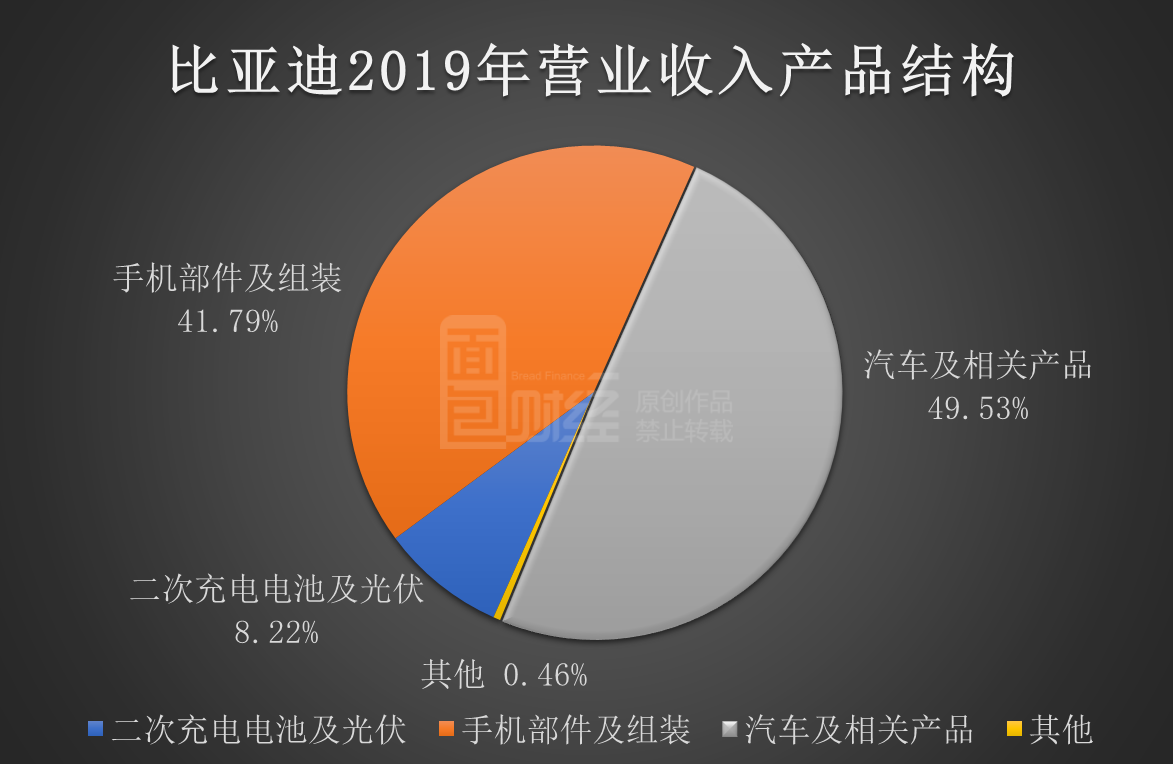

根据财报,比亚迪的主要业务除了汽车相关,还包括手机部件及组装、二次充电电池及光伏业务等。

2019年,公司汽车相关业务收入约632.66亿元,同比下滑16.76%,手机部件及组装业务收入约533.8亿元,同比增长26.4%,二次充电电池及光伏业务收入约105.06亿元,同比增长17.38%。整体来看,汽车相关业务收入下滑系公司2019年营收下降的主要原因。财报中,比亚迪表示汽车相关收入下降的主要原因系补贴退坡及部分地区提前切换国六标准,导致公司新能源汽车销量下滑。

由于业务收入下降,2019年公司汽车相关业务的营收占比约49.53%,较2018年下降约9个百分点。同时,公司手机部件及组装业务营收占比上升约9个百分点。不过,手机部件及组装业务的毛利率相对汽车相关业务偏低,且报告期内进一步下降3.24个百分点至9.35%。低毛利率的业务营收占比增加,一定程度上令公司综合毛利率承压。

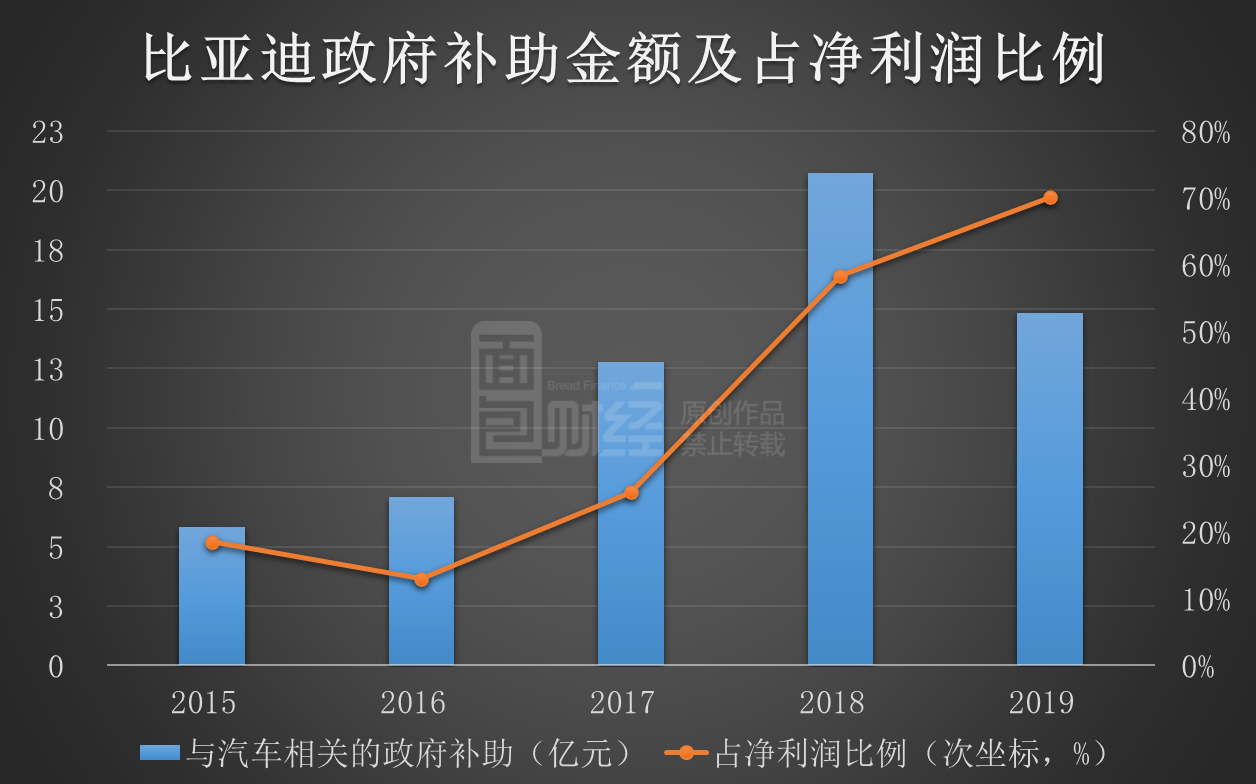

比亚迪表示,公司2019年利润下滑主要系行业及政策变化及本期研发费用上升影响所致。进一步分析,公司利润下滑一定程度上与政府补助有关。

2019年,比亚迪净利润约21.19亿元,其中,与汽车相关并计入当期非经常性损益的政府补助金额约14.84亿元,政府补助在公司净利润中的占比约70.03%,系公司净利润的主要来源。

自2016年至2018年,比亚迪计入当期非经常性损益的政府补助金额持续增长,政府补助在公司净利润中的占比亦持续上升。然而随着“后补贴时代”的到来,2019年,比亚迪计入非经常损益的政府补助金额较2018年减少约5.89亿元,降幅约28.42%。政府补助金额的下降令公司利润增长承压。

短期偿债能力承压,利息费用挤压利润

2019年,比亚迪经营性现金净流入147.41亿元,同比增长17.71%。尽管净现流有所增长,但公司仍面临一定的财务压力。

根据财报,截至2019年末公司账面短期借款约403.32亿元,同比增长6.73%,一年内到期的非流动负债约87.47亿元,同比增长16.9%,两者合计金额约490.8亿元。同时,公司账面的货币资金约126.5亿元,小于短期借款与一年内到期的非流动负债合计;流动比率0.99,速动比率0.75,面临一定的短期偿债风险。

另外,截至2019年末公司实际担保总额约4931.91亿元,占公司净资产的比例达到86.89%。其中,直接或间接为资产负债率超过70%的被担保对象提供的债务担保额约3083.53亿元。根据财报,公司担保主要为对子公司的担保。

非流动负债方面,公司长期借款和应付债券同比分别增长74.48%和40.86%。截至2019年末,公司主要带息债务合计约709.96亿,资产负债率约68%。上市以来,除了2016年因定向增发致资产负债率有所降低外,公司负债率整体维持高位运行。

带息债务的增长给公司净利润带来较大负担。2019年比亚迪发生财务费用30.14亿元,其中利息费用34.87亿元,同比增长11.82%,利息费用约是公司当期利润总额的1.43倍,挤压净利润。

然而,公司并未停下借债的脚步。

2020年4月,比亚迪发行疫情防控公司债券(第一期),票面利率3.56%,募资20亿元,其中不超过18亿元用于偿还公司此前发行的超短期融资券,其余用于补充流动资金(包含用于疫情防控)。公司表示本期债券具有一定的成本优势,募集资金的运用将提高公司的流动比率和短期偿债能力。

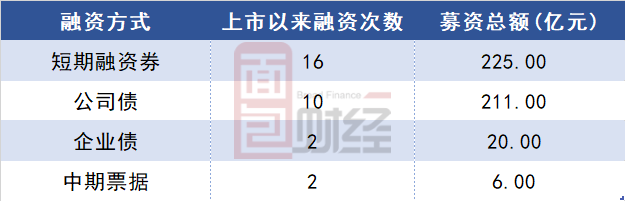

根据不完全统计,自2011年A股上市至今,比亚迪通过发行债券累计融资约462亿元。

现金流拆解:逆势扩张

那么,公司的钱都花哪了?

根据财报,比亚迪的业务相对多元化,并且在各项业务上都保持了一定的产能投入。

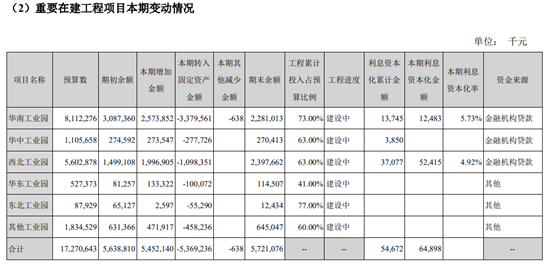

目前,公司有多个尚在建设中的工业园。报告期内,公司主要在建工程增加金额约54.52亿元,主要为汽车业务投入增加。动力电池方面,公司表示已“通过动力电池产能的快速扩张建立起领先的规模优势”。手机部件及组装业务方面,公司长沙基地于年内建成投产,中山、西安等新基地在建设中,东南亚地区的生产基地开始投建。

查阅现金流量表,2019年比亚迪购建固定资产、无形资产和其他长期资产支付的现金合计约206.27亿元,除去研发投入资本化的部分,公司用于规模扩张的资金投入超过170亿元。

在产业上行阶段,企业的产能扩张可以带来规模效益,有助于企业降低生产成本。然而当产业下行,产能扩张带来的固定成本则会对公司利润造成挤压。目前,全球经济下行压力加大,汽车及手机市场均进入负增长。未来几年,比亚迪新建产能的建成投产能否拉动公司利润增长,有待验证。

另外值得一提的是,2020年4月,比亚迪公告全资子公司比亚迪微电子于近期完成了内部重组,并更名为比亚迪半导体。根据公告,比亚迪半导体将以车规级半导体为核心,同步推动工业、消费等领域的半导体发展。未来,比亚迪半导体拟引入战略投资者,并寻求于适当时机独立上市,但仍会是比亚迪的控股子公司。(GCH)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。