近期,信托系银行重庆三峡银行发布了招股书申报稿,拟登录深交所,发行规模不超过18.58亿元,募集资金将全部用于补充核心一级资本。

申报稿显示,该行的业务主要集中在重庆地区,2017年开始零售转型后,个人贷款规模增长明显,但总资产规模整体增长缓慢。截至2019年末,整体资产质量较2017年出现明显提升,但部分信托产品及资管计划仍存在风险隐患。

2019年净利润恢复增长,个人银行业务增长较快

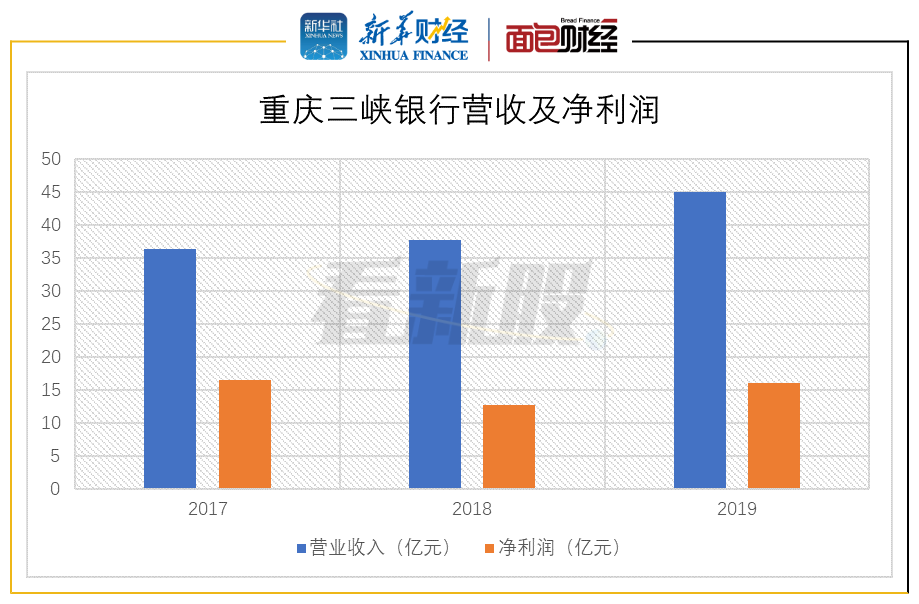

申报稿显示,2019年重庆三峡银行实现营业收入44.92亿元,较上年同期增长18.94%。实现净利润16.05亿元,较上年增长25.42%。

图1:2017-2019年重庆三峡银行营收及净利润

数据显示,近三年该行的营收整体保持增长,但净利润则波动较大,2018年该行净利润较上年下降22.46%,2019年恢复增长。

从营收构成来看,利息净收入是重庆三峡银行营收的主要来源,但由于新金融工具准则的实施,利息净收入及营收占比均出现下降。

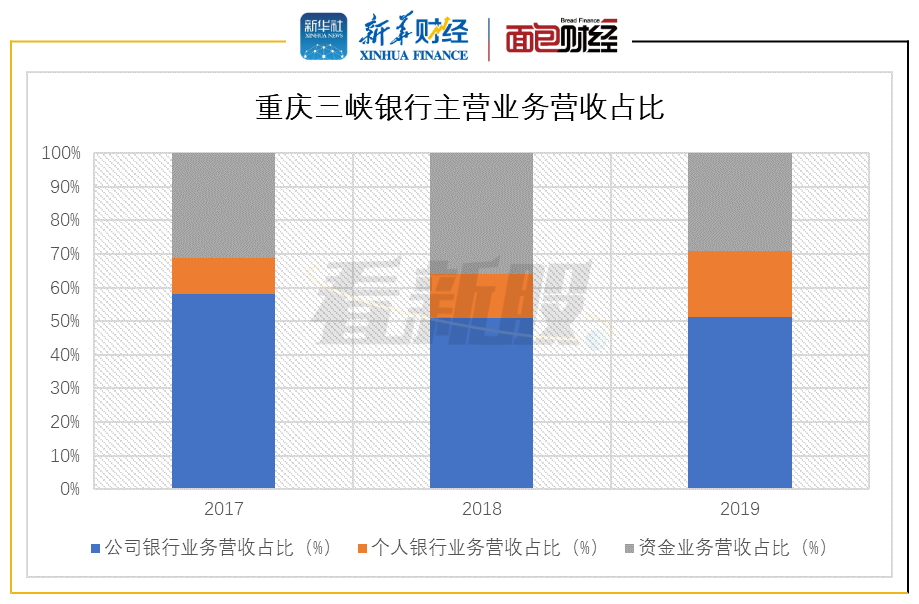

从主营业务来看,该行的公司银行业务贡献了主要营收,近三年其营收占比均超50%。此外,2019年资金业务营收占比同比出现下滑,个人银行业务则增长显著。

图2:2017-2019年重庆三峡银行主营业务营收占比

资产规模增长缓慢,近两年贷款投放力度增加

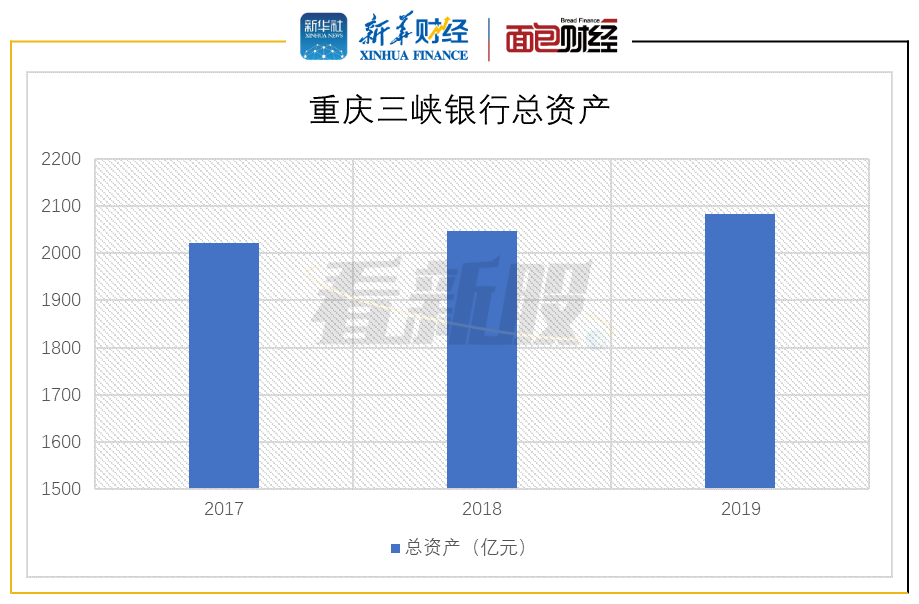

申报稿显示,近三年重庆三峡银行的总资产规模持续扩张,但增速较慢。

图3:2017-2019年重庆三峡银行总资产

数据显示,2017-2019年末,该行的总资产分别为2022.37亿元、2046.78亿元和2083.85亿元,2018及2019年末的增速分别为1.21%及1.81%。

重庆三峡银行的资产主要由发放贷款和金融投资构成,值得注意的是,2017年该行发放贷款的账面价值在总资产中的占比仅有21.68%,随后两年在加大贷款投放力度之后,截至2019年末,该行发放贷款的账面价值在总资产中的占比提升至40.04%。

个人贷款增长较快,房地产行业贷款较多

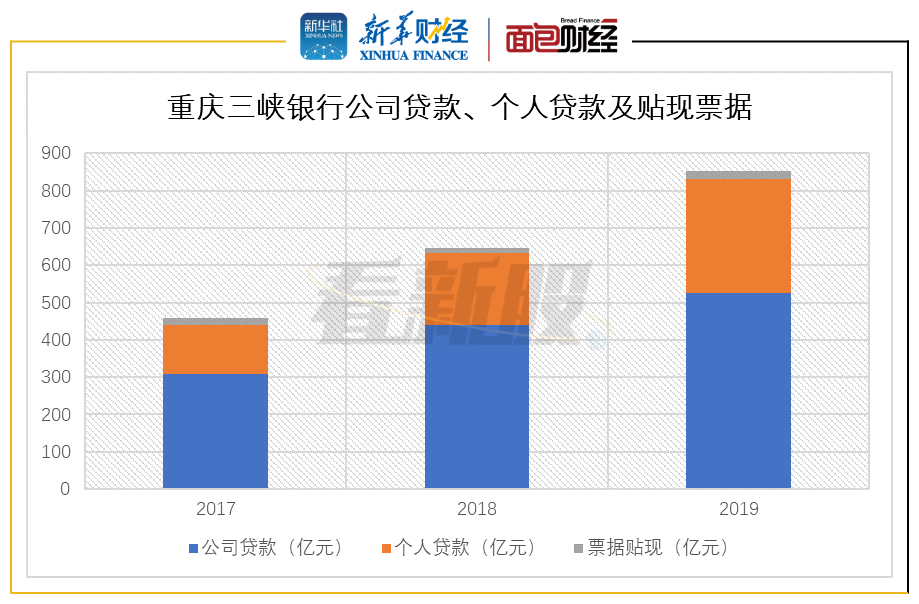

申报稿显示,重庆三峡银行的总贷款增长较快,截至2019年末,该行总贷款为853.33亿元,较上年末增加31.85%。其中,公司贷款是该行贷款占比较大的部分。

图4:2017-2019年重庆三峡银行公司贷款、个人贷款及贴现票据

数据显示,截至2019年末该行公司贷款为524.63亿元,占该行总贷款的61.64%。公司贷款总额持续快速增长,但占比在最近一个会计年度呈现下滑趋势。

另外,2017年重庆三峡银行启动“大零售”转型,个人贷款出现较快增长。2017-2019年末,该行个人贷款总额分别为130.26亿元、194.16亿元和306.77亿元,在总贷款中的占比持续提升,截至2019年末达36.04%。

从行业来看,重庆三峡银行的贷款主要集中在批发和零售业以及房地产业。截至2019年末,以上两大行业的贷款总额分别为107.81亿元和104.11亿元,分别占总贷款的12.67%和12.23%。

值得注意的是,该行申报稿中所披露的个人贷款未包含个人经营性贷款,该部分贷款被划分进不同的行业中。如果排除此因素影响,根据重庆三峡银行2019年年报,该行仅房地产业贷款占比较多,截至2019年末贷款总额为104.03亿元,占总贷款额的12.22%。

不良率下降明显,部分信托产品和资管计划存隐患

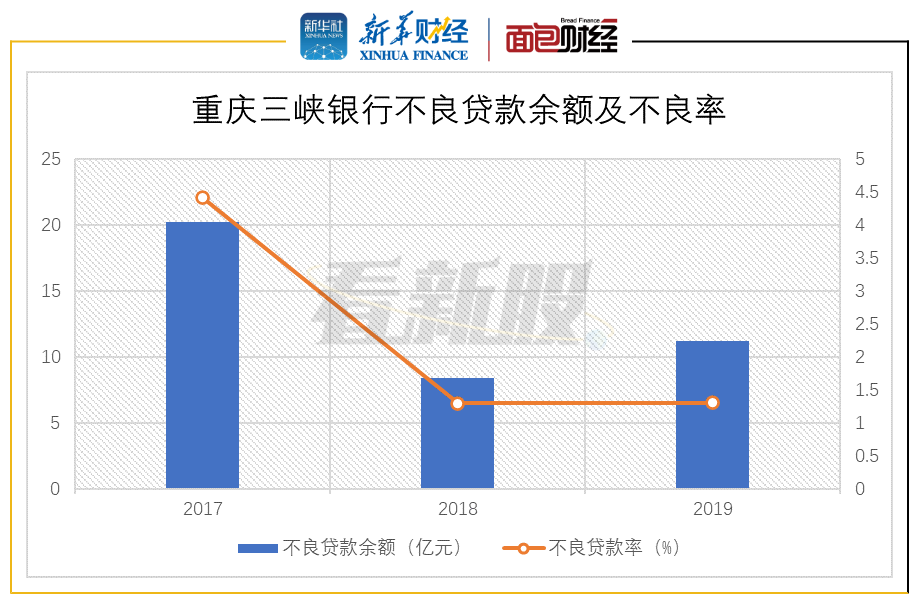

申报稿显示,截至2019年末重庆三峡银行的不良贷款余额为11.18亿元,不良贷款率为1.31%,较2017年相比资产质量明显好转。

图5:2017-2019年重庆三峡银行不良贷款余额及不良率

数据显示,2017年末该行不良贷款为4.41%,高于行业平均水平。2018年该行通过不良资产转让的方式,集中处置728户共计786笔不良贷款,涉及贷款本金合计28.11 亿元。2019年不良贷款率微幅上升,但仍维持在相对稳定的水平。

虽然该行整体资产质量出现提升,但部分信托产品和资管计划仍存在一定风险。联合资信2020年6月对重庆三峡银行出具的评级报告显示,截至2019年末,该行信托产品及资产管理计划投资余额71.50亿元,其中,信托产品有10.63亿元列入关注类,3亿元列入不良,资产管理计划中则有5.57亿元列入不良类。

资本充足率提升,部分流动性风险指标接近监管红线

申报稿显示,截至2019年末,重庆三峡银行的资本充足率指标较上年末均有提升,但与目前已上市城商行相比,该行一级资本充足率偏低。

图6:2019年上市城商行资本充足率

数据显示,截至2019年末,该行资本充足率为13.47%,较上年末上升0.78个百分点,一级资本充足率及核心一级资本充足率均为9.84%,较上年末均上升0.76个百分点。

值得注意的是,重庆三峡银行的流动性缺口率指标下降明显,而核心负债依存度指标则接近监管红线。

以上两个指标均是衡量商业银行流动性风险的核心指标。截至2019年末,该行流动性缺口率为3%,较上年末下降8.61个百分点,降幅明显。另外,核心负债依存度的监管要求为不低于60%,截至2019年末该行核心负债依存度为61.98%,接近监管红线。

【看新股】是由新华财经与面包财经共同打造的一档以新股和次新股解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。