IFRS9冲击波:银行收入结构改变,预期信用损失或将增加

在年报季之后,迎来了一季报。

而新金融工具准则的进一步落地,使得银行的财报甚至业务结构都发生了不小的变化。

公开信息显示:早在2017年,按照《中国企业会计准则与国际财务报告准则持续趋同路线图》(财会〔2010〕10号)的要求,财政部参照《国际财务报告准则第9号——金融工具》对我国《企业会计准则第 22 号——金融工具确认和计量》进行了修订。

相关文件要求,在境内外同时上市的企业以及在境外上市并采用国际财务报告准则或企业会计准则编制财务报告的企业,自2018年1月1日起实施;其他境内上市企业自2019年1月1日起实施;执行企业会计准则的非上市企业自2021年1月1日起实施。并鼓励企业其前执行。

我们以民生银行为例来看一下新准则对于银行的影响。

收入结构发生明显变化,投资收益突增

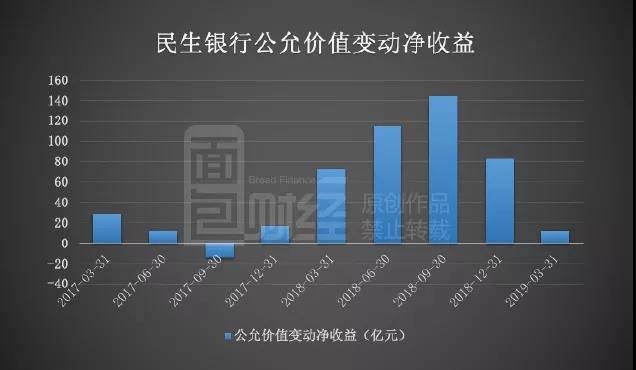

民生银行由于是A+H股,早在去年一月便开始执行新会计准则,公司的公允价值变动净收益出现了明显的增长。

2018年之前,民生银行的公允价值变动净收益并不高,但执行新会计准则后截至2018年3月末,公司的公允价值变动净收益较年初增加了55.76亿元。随后的两个月受到新规的影响该项净收益仍在持续增长,截至2018年三季末,公允价值变动净收益达到144.31亿元。而去年四季度和今年一季度该项收益却突然出现了大幅下滑,截至2019年3月底,公允价值变动净收益仅为11.73亿元。较年初下降超70亿元。

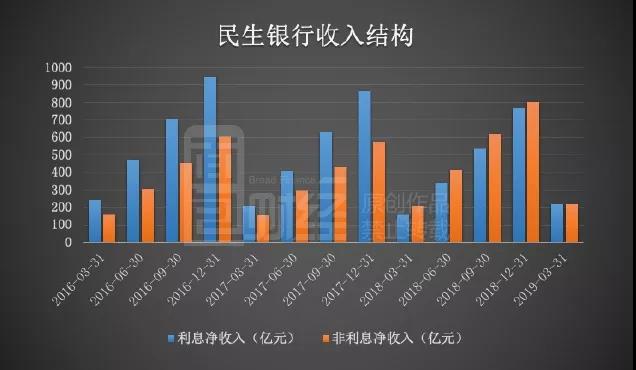

除此之外,民生银行的收入结构也出现了较大变化,利息净收入连续两年发生下滑的同时,非利息净收入尤其是投资收益的增长较为突出。

年报显示,民生银行的利息净收入为766.8亿元,较上年同期下滑了11.41%;非利息净收入达800.89亿元,较上年同期增长了38.73%。

从收入占比来看,截至2018年底,民生银行利息净收入在总营收中的占比为48.91%,非利息净收入的占比提升至51.09%。而导致收入结构出现变化的主要原因是新金融工具准则的实施。

另外,新会计准则的实施也使得民生银行的投资收益由2017年的27.15亿元飙升至2018年的126.61亿元,增幅达366.34%。

那么,新金融工具准则(IFRS9)的修订具体对银行哪部分的业务产生了影响,又是否会对净利润产生较大影响呢?接下来我们先从新准则的分类看起。

金融资产:“四分类”变“三分类”

在目前的新准则下,金融资产由原有的“四分类”改为“三分类”。

在原先的金融工具准则中,金融资产共划分为四个科目,即以公允价值计量且其变动计入当期损益的金融资产(简称FVTPL)、可供出售金融资产、持有至到期投资、贷款和应收款项四个科目。其中,前两个科目以公允价值计量(可供出售金融资产中部分以摊余成本计量),后两个科目以摊余成本计量。

而在新会计准则《企业会计准则第22号—金融工具确认和计量》第十六条中,要求企业应当根据金融资产的合同现金流特征以及业务模式,将金融资产重新划分为以下三类:以摊余成本计量的金融资产(简称AC)、以公允价值计量且其变动计入其他综合收益的金融资产(以下简称FVTOCI)和以公允价值计量且其变动计入当期损益的金融资产(简称FVTPL)。

其中,金融资产的合同现金流量特征是指金融工具合同约定的、反映相关金融资产经济特征的现金流量属性。而金融资产的业务模式是指企业如何管理其金融资产以产生现金流量。例如:收取合同现金流量、出售金融资产或者两者兼有。

新金融工具准则要求从资产的本质上对其进行划分,对业务模式和合同现金流来源进行更为严格的判断。

在旧金融工具准则下,银行资产负债表上的金融资产主要有:贷款及应收账款(包括贷款、票据贴现和应收账款类投资)、持有至到期投资、交易型金融资产和可供出售金融资产(包括权益型和债券型投资)。而在新准则实施后,原有分类将被打破,按照业务模式和现金流特征重新分为三类。其中,主要发生变化的科目是贷款及应收款项和可供出售金融资产。

贷款及应收款项在旧准则下使用摊余成本法,而可供出售金融资产则将公允价值变动计入其他综合收益。在新准则实施后,使得银行扩大了以公允价值计量金融资产的范围,这将会更加准确的反映出银行的经营情况。但同时也可能导致银行的资产负债表随着资本市场行情,而出现较大波动。

此次新准则除了对金融资产的分类及计量做了调整,另一个重要的变化则是减值准备。

“预期减值”对银行的影响:计提时间提前,减值资产扩大

不同于旧准则的已发生损失法,新准则在减值准备方面使用的是预期损失法。

从计提减值的资产范围来看,在旧准则中只有在客观证据表明金融资产已经发生损失时,才对相关资产计提减值准备。而新准则要求银行考虑金融资产未来的预期信用损失情况,采用三阶段模型计提预期信用损失,并对其计提信用减值损失。

在三阶段模型中,如果该金融工具的信用风险自初始确认后已显著增加,企业应当按照相当于该金融工具整个存续期内预期信用损失的金额计量其损失准备。如果该金融工具的信用风险自初始确认后并未显著增加,则企业应当按照相当于该金融工具未来12个月内预期信用损失的金额计量其损失准备。

其中,以公允价值计量且其变动计入其他综合收益的金融资产,企业应当在其他综合收益中确认其损失准备,并将减值损失或利得计入当期损益,且不应减少该金融资产在资产负债表中列示的账面价值。而以摊余成本计量的金融资产,企业直接在资产负债表中确认其损失准备,减少该金融资产在资产负债表中列示的账面价值,并将减值损失或利得计入当期损益。

金融资产减值准备对银行报表的具体影响如下:

另外在新准则下,逾期30天以贷款上则认为信用风险显著增加,其资产将划入第二阶段,并需要增加拨备计提。而逾期90天以上的部分贷款,如果客观证据表明减值已发生,则会被划入第三阶段,从而对利润表产生影响。

从计提减值的科目来看,新准则需要对以摊余成本计量的金融资产(AC)和以公允价值计量且其变动计入其他综合收益的金融资产(FVTOCI) 进行减值会计处理,并确认损失准备。由于新准则导致这两类金融资产所涵盖的金融资产范围扩大,所以计提减值的金融资产范围也将扩大。

综上来看,在新准则下,银行的资产计提减值范围将被扩大,同时信用风险损失的确认时点也将会提前。在不考虑其他因素的情况下,这将直接导致银行的减值准备计提出现提升。

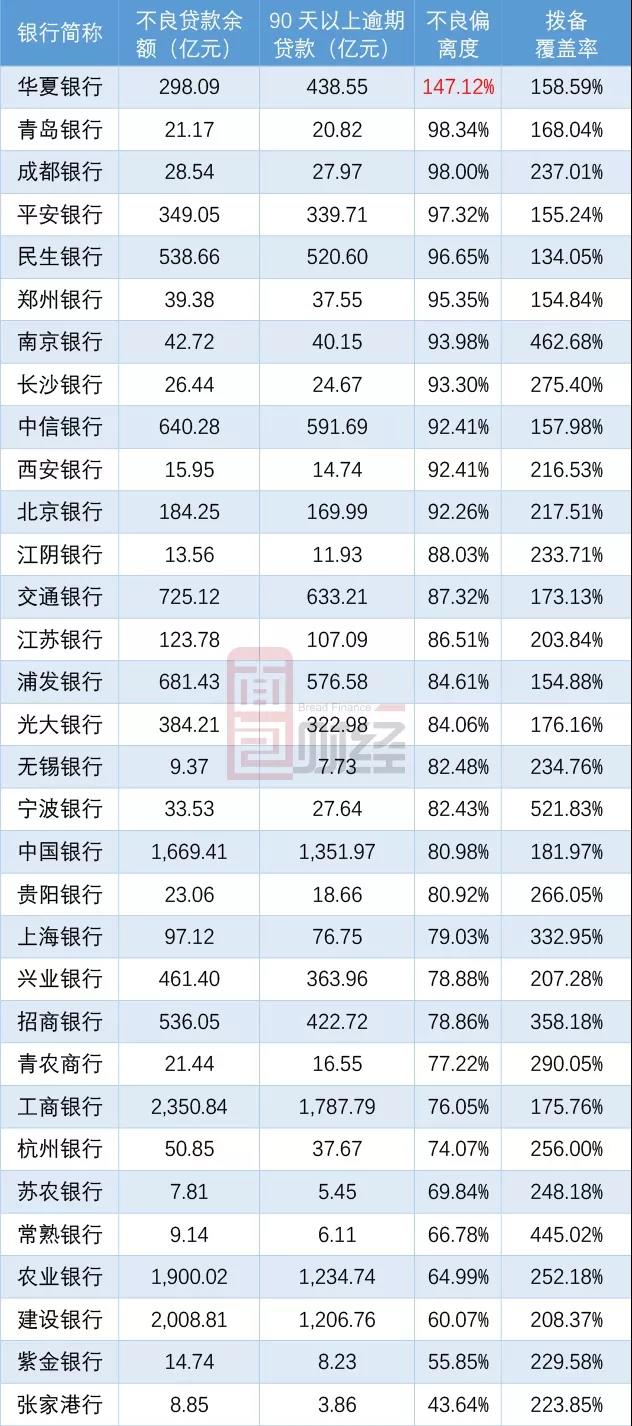

那么,对于目前的上市银行来说,不良贷款拨备率越高的银行,对于不良贷款的风险准备也就越充分,受新准则影响相对较小,拨备计提的增幅也会相对较小。此外,不良贷款偏离度(逾期90天以上贷款与不良贷款的比值)越低,说明银行对于不良资产的认定越严格,从而受新准则影响也较小,拨备的计提增幅也会相对较小。反之,则会对银行产生较大的影响。

由于一季报并未详细披露具体的不良贷款余额情况,我们采用2018年报数据。以下为32家上市银行的不良偏离度和拨备覆盖率情况:

数据显示,截至2018年底,只有华夏银行的不良偏离度超过100%,这也从侧面反映出该行对于不良资产的认定和计提并不充分。此外,民生银行是唯一一家拨备覆盖率低于150%的上市银行。

整体来看,相对于股份制银行和城商行来说,国有银行和农商行的不良贷款偏离度相对较低。而股份制银行的拨备覆盖率又相对较低。换句话说,在新准则实施后,银行业整体的业务结构均会发生一定调整,而不考虑其他因素的影响下,理论上银行的减值准备计提也会增多,而股份制银行受到的影响或许会更大一些。(JW)

本文作者:面包财经

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。