编者按:

证监会颁布的《证券发行与承销管理办法》指出,网下投资者应当遵循独立、客观、诚信的原则合理报价,不得协商报价或者故意压低、抬高价格。

中国证券业协会发布的《首次公开发行证券网下投资者分类评价和管理指引》提出,存在参与询价过程中报价偏离“四个值”孰低值程度显著较高的网下投资者,将被列入关注名单。

面包财经本系列研究持续透视研究机构者在IPO中的报价行为。本篇透视尚正基金在康希通信IPO过程中的报价情况。

近期,康希通信完成IPO发行定价流程,最终定价为10.5元/股,上市日期尚待披露。根据康希通信的网下询价明细,公募基金中尚正基金旗下产品的平均申报价格位居榜首,达到21.1元/股,被高价剔除。

尚正基金的报价对应康希通信的市盈率超过880倍,高于最终发行市盈率的约441.18倍,大幅超过中证分类所属行业市盈率的约32.15倍。

面包财经梳理公开数据发现,尚正基金2023年以来参与的IPO询价超过110起。其中,康希通信、莱斯信息的申报价格超过最终发行价70%,双元科技的申报价格低于发行价超60%。

参与康希通信IPO申报溢价超100%,被高价剔除

康希通信成立于2015年,是一家射频前端芯片设计企业,主要从事Wi-Fi射频前端芯片及模组的研发、设计及销售。

公司于2023年8月获得证监会IPO发行同意批复,10月底开始IPO初步询价流程。

根据康希通信的公告,在剔除无效报价后,康希通信共收到316家网下投资者管理的7843个配售对象的初步询价报价信息,报价区间为8.59元/股-21.1元/股。

其中,全部网下投资者的报价加权平均数为11.6905元/股,基金管理公司的报价加权平均约11.5528元/股,四数孰低值为11.6099元/股。

康希通信设置了询价高价剔除机制,剔除的拟申购量不低于符合条件的所有网下投资者拟申购总量的1%。根据报价清单,尚正基金的1个配售对象报出参报价21.1元/股,是本次初步询价中最高价,被高价剔除。

康希通信的最终发行价最终定为10.5元/股,发行市盈率约441.18倍,中证分类所属行业市盈率约32.15倍。尚正基金的报价为21.1元/股,申报溢价超过100%,所对应的市盈率超过880倍。

年内参与110余起IPO询价

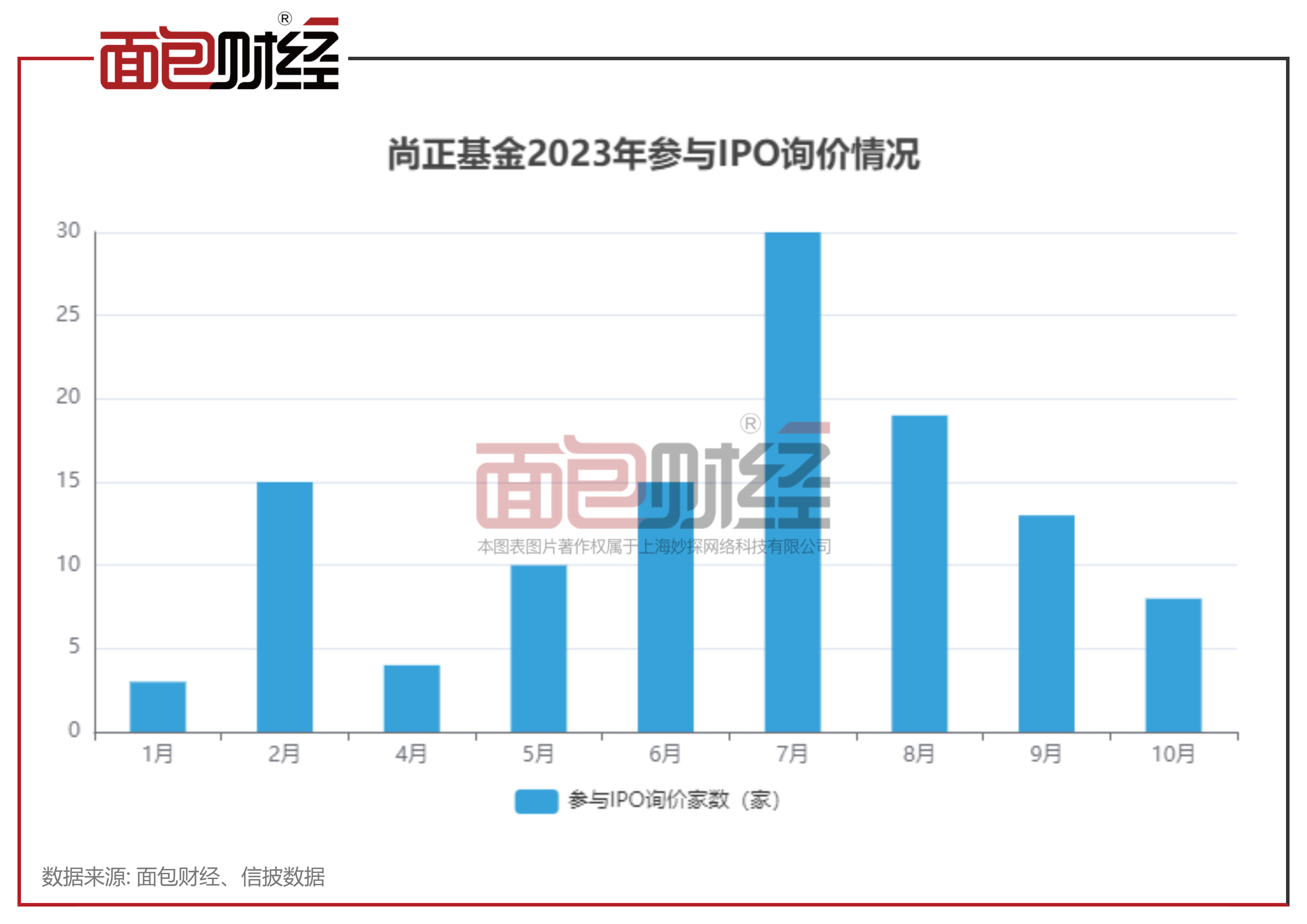

经面包财经梳理信息,以初步询价起始日期口径,尚正基金在2023年年初至11月3日共参与IPO询价超过110起。

从月度数据来看,2023年7月参与询价次数较多,8月以来持续下滑,或与监管放缓IPO发行节奏有较大关系。

具体来看,尚正基金2023年参与的询价案例中,康希通信、莱斯信息的申报价格超过最终发行价70%,双元科技的申报价格低于发行价超60%。

莱斯信息于2023年6月在科创板上市,发行价格为25.28元/股。询价阶段,尚正基金报价43.8元/股,申报溢价约73%,被高价剔除。莱斯信息上市后,股价最高冲高至41.5元/股,11月10日股价收于36.97元/股。

低报价案例中,尚正基金对于双元科技IPO报价50.23元/股,因低价未入围,未能获配新股。双元科技的发行价最终确定为125.88元/股,于2023年6月上市。上市首日,双元科技股价即破发,之后股价一路下滑,在最低跌至70.5元/股后出现回升。

主要高管:董事长朱汉江、总经理郑文祥、督察长李志祥

尚正基金于2020年7月在深圳注册成立,注册资本为1.2亿元。目前,尚正基金旗下产品不足10只,规模相对较小。

尚正基金是一家个人系基金公司,公司股权结构为郑文祥、珠海共赢未来股权投资中心(有限合伙)、李志祥、陈列江分别持有公司42%、41.01%、12%和4.99%的股权。其中,郑文祥、李志祥、陈列江均为公司高管。

董事长朱汉江自2020年7月任职尚正基金董事长,曾在南方基金、国泰证券任职。总经理郑文祥在2020年6月上任尚正基金总经理,曾在南方资本管理公司任职。督察长李志祥于2020年6月上任尚正基金督察长,曾在前海开源基金任职。

《证券公司和证券投资基金管理公司合规管理办法》规定:证券基金经营机构董事会决定本公司的合规管理目标,对合规管理的有效性承担责任;证券基金经营机构的高级管理人员负责落实合规管理目标,对合规运营承担责任;合规负责人对本公司及其工作人员的经营管理和执业行为的合规性进行审查、监督和检查。

尚正基金的高管普遍具有比较丰富的金融行业与企业管理经验。但是,在监管部门多次出台文件规范机构投资者IPO报价行为的背景下,该机构相关产品的运营与合规水平是否有待提升?

(文章序列号:1722556982898069504)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。