近日,天域半导体向港交所提交上市申请书,独家保荐人为中信证券。公司曾于2024年12月23日递交招股书。

天域半导体成立于2009年,是中国早期专注碳化硅外延片技术开发的专业供应商之一。公司核心业务为4H-SiC外延片的研发、生产及销售,并提供相关增值服务,其产品应用于新能源(电动汽车、光伏、充电桩、储能)、轨道交通、智能电网、通用航空(如eVTOL)及家电等领域。

在技术发展上,公司2014年实现4英寸碳化硅外延片量产,2018年实现6英寸量产,2023年成为国内少数具备8英寸量产能力的企业之一。目前拥有东莞松山湖北部工业城总部基地,建筑面积3.6万平方米,年产能42万片;东莞生态园新基地正在建设,设计年产能160万片,未来两年重点布局8英寸产线,兼顾6英寸产品生产。

业绩出现起伏,收入较大依赖前五大客户

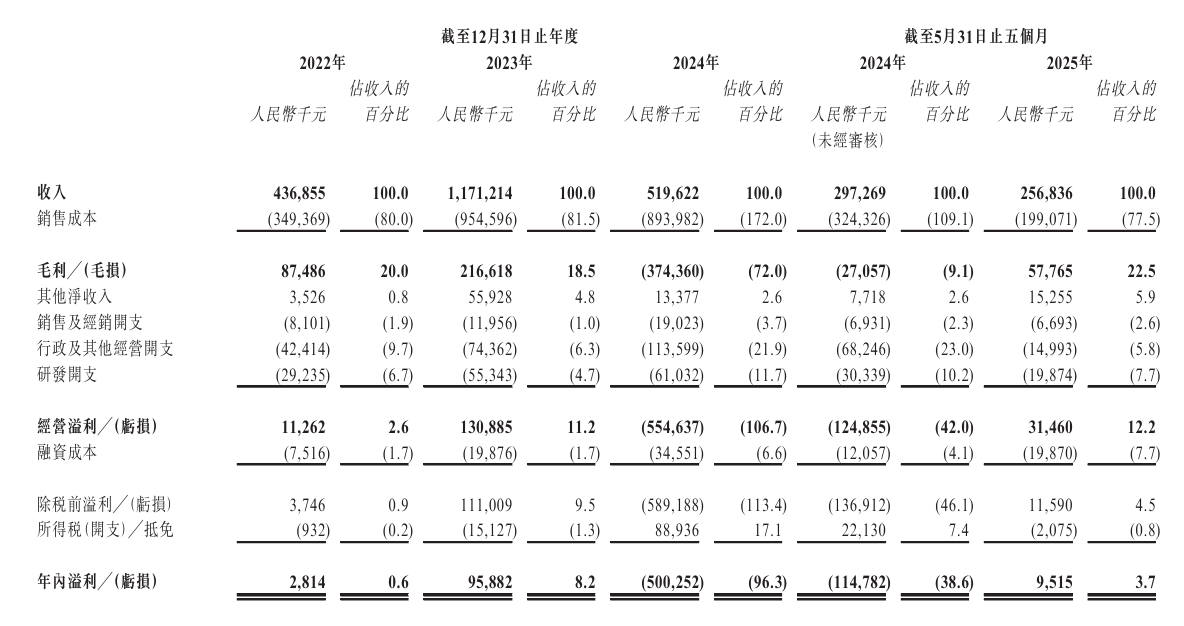

从财务数据来看,天域半导体收入存在一定波动。2022年、2023年、2024年及2025年前5个月,公司收入分别为4.37亿元、11.71亿元、5.20亿元、2.57亿元。净利润方面,2022年为281.4万元,2023年为9588.2万元,2024年净亏损5亿元,2025年前5个月为951.5万元。期间,公司毛利率分别为20%、18.5%、-72%、22.5%。

2024年业绩承压,主要因行业产品迭代、供过于求,产品市场价格下降、存货减值拨备增加等。

研发投入上,2022年至2025年前5个月,研发开支分别为0.29亿元、0.55亿元、0.61亿元及0.20亿元,公司持续投入研发以提升技术。

分析发现,公司的收入较大依赖前五大客户,2022-2025年前5个月,来自前五大客户的收入占同期总收入的比例分别为61.5%、77.2%、75.2%及61.8%。

近5年融资约14.64亿元

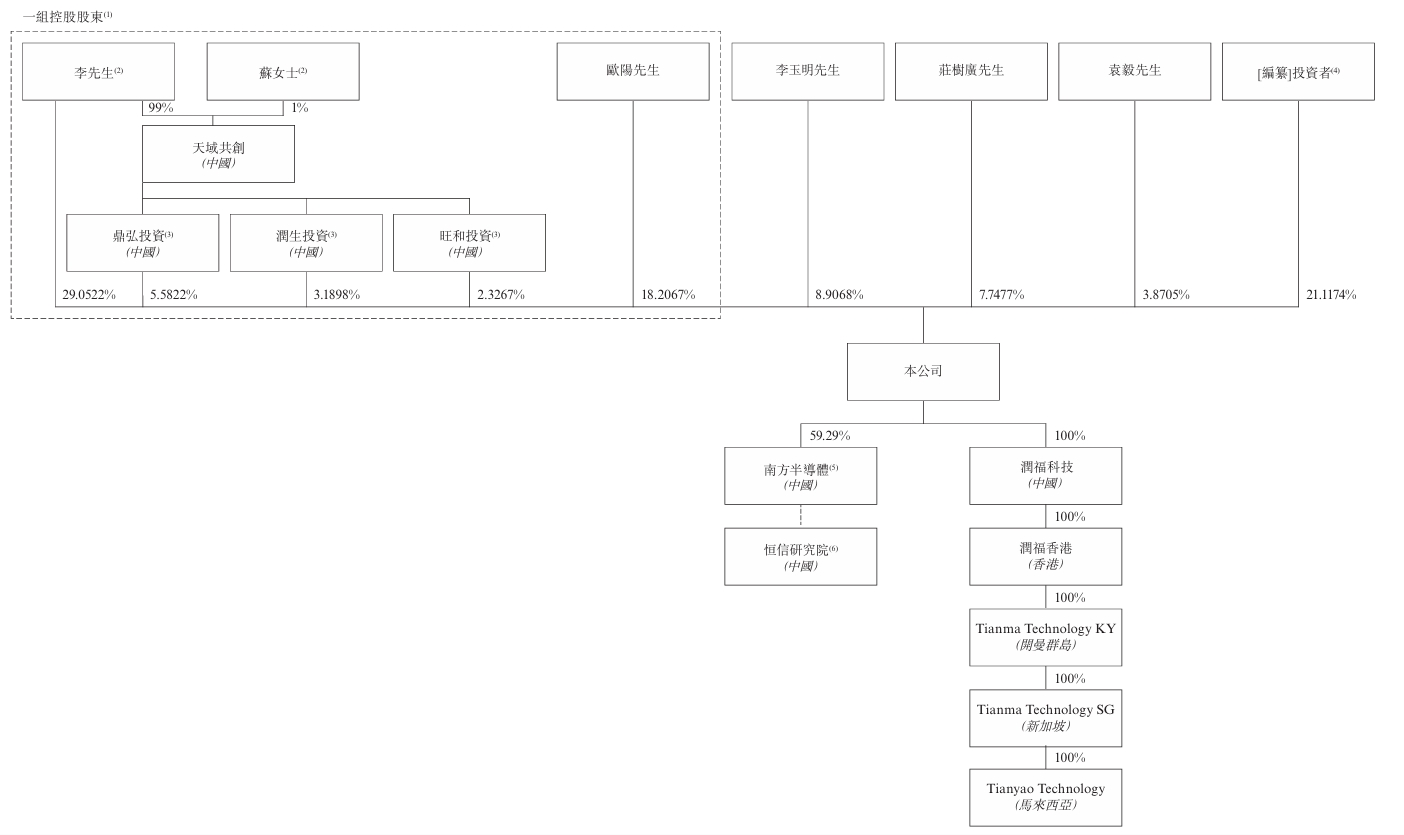

股权结构方面,李锡光及一致行动人合计持有公司58.36%,为控股股东。此外,华为哈勃持股6.5673%、大中实业持股2.051%、莞顺投资持股1.5958%、尚颀汇铸持股1.5327%、比亚迪持股1.5039%等。

公司自2021年以来进行了7轮融资,合计融资规模约14.64亿元,每股成本从2021年的2.93元增长至2024年11月的41.96元。此前,公司曾计划在深交所上市,2024年终止A股上市辅导后,转战港股市场。

公司计划将本次IPO募集资金用于扩张整体产能,包括采购设备、扩张产线、完成基地建设以及招聘人才等;提升自主研发及创新能力;战略投资及╱或收购;扩展全球销售及市场营销网络;用作营运资金及其他一般企业用途。

(文章序列号:1953346339828011008/PLH)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。