10月8日,陆金所控股(以下简称“陆金所”)向美国证券委员会(SEC)提交了招股书,拟于纽交所上市,股票代码为“LU”。目前招股书暂未披露IPO定价以及融资额度。

招股书显示,2015年至2019年陆金所共进行了三轮股权融资,总规模超过31亿美元。在2018年11月和2019年12月完成的总计14.119亿美元的C轮融资中,投资方包括春华资本、卡塔尔投资局、麦格理投资银行、高盛、摩根大通、瑞银等。

整体来看,陆金所近几年的营收及净利润呈增长趋势,但增速出现下滑。另外,不断攀升的获客成本或将影响公司的盈利水平。2020年年初新冠疫情暴发,使得公司的借款逾期率整体出现上升,另外民间借贷利率的下调或将影响公司未来经营效益。

营收净利润整体保持增长

招股书显示,陆金所是一家科技型个人金融平台,为中小企业和工薪阶层提供借款,并为快速增长的中产阶级及富裕人群提供财富管理解决方案。

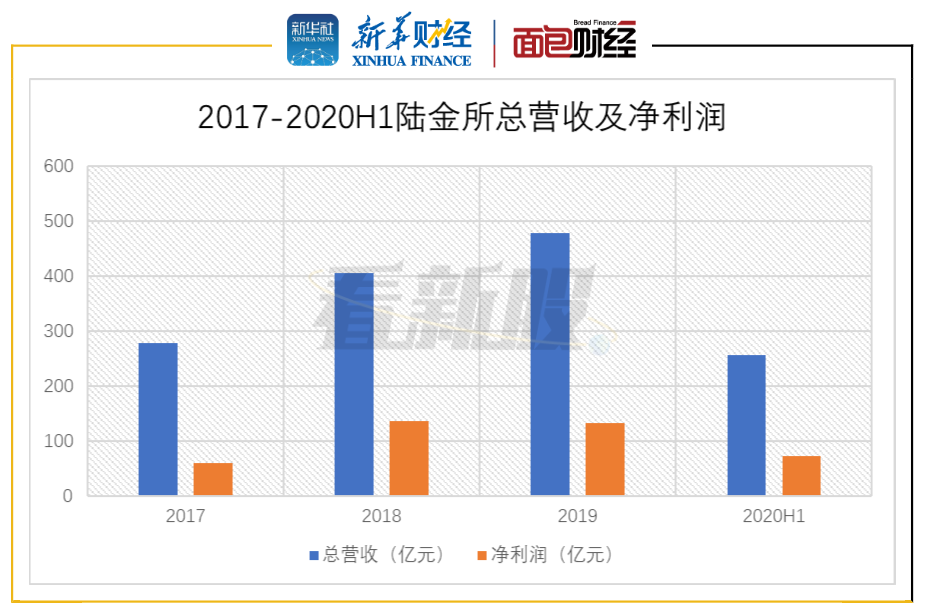

数据显示,近三年陆金所的营收及净利润整体呈增长趋势。公司总营收由2017年的278亿元增长至2019年的478亿元,年复合增长率达31.1%,净利润由同期的60亿元增长至2019年的133亿元,年复合增速达48.6%。

截至2020年6月末,陆金所实现营收256.84亿元,实现净利润72.72亿元。

图1:2017-2020年上半年陆金所总营收及净利润

但需要注意的是,虽然公司营收整体保持增长,但增速出现明显下降。2018年公司营收同比增长45.58%,2019年营收同比增长仅为18.11%。净利润同样由2018年的同比增长125.25%下降至2019年的同比减少1.91%。

轻资本转型 主营收入依靠零售借贷

招股书显示,自2017年开始,陆金所逐渐向轻资本模式转型。在此之前公司主要以P2P等网贷业务为主,利息收入在总营收中占比较大。

转型后,自2017年下半年开始公司不再为投资者提供B2C产品,而P2P产品也在2019年8月停止供应。截至2020年6月末,陆金所网贷存量资产规模为478亿元,较2017年的3364亿元相比下降了85.79%。

目前,陆金所的主营业务收入主要来自于零售借贷业务以及财富管理业务,其中零售借贷业务占比较大。

截至2020年6月末,陆金所的零售借贷业务实现营收207.54亿元,在总营收中占比达80.81%,财富管理业务实现营收6.99亿元,占总营收的9.61%。

图2:2017-2020年上半年陆金所主营业务收入

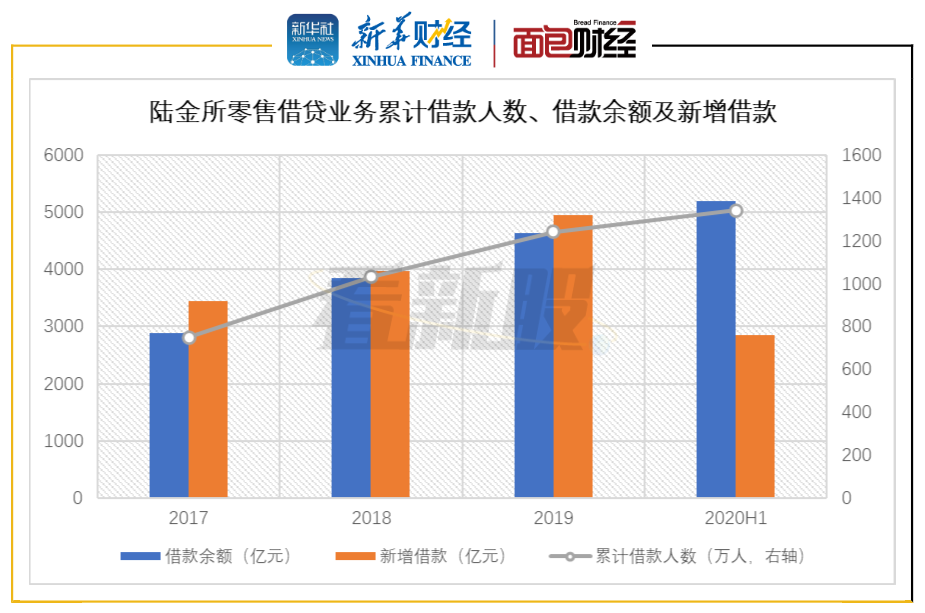

零售借贷业务方面,2017-2020年6月末陆金所累计借款人数由750万人增长至1340万人,借贷余额由同期的2884亿元增长至5194亿元,新增借款从2017年的3438亿元增长至2019年的4937亿元,2020年上半年公司的新增借款为2845亿元。

图3:2017-2020上半年陆金所零售借贷业务累计借款人数、借款余额及新增借款

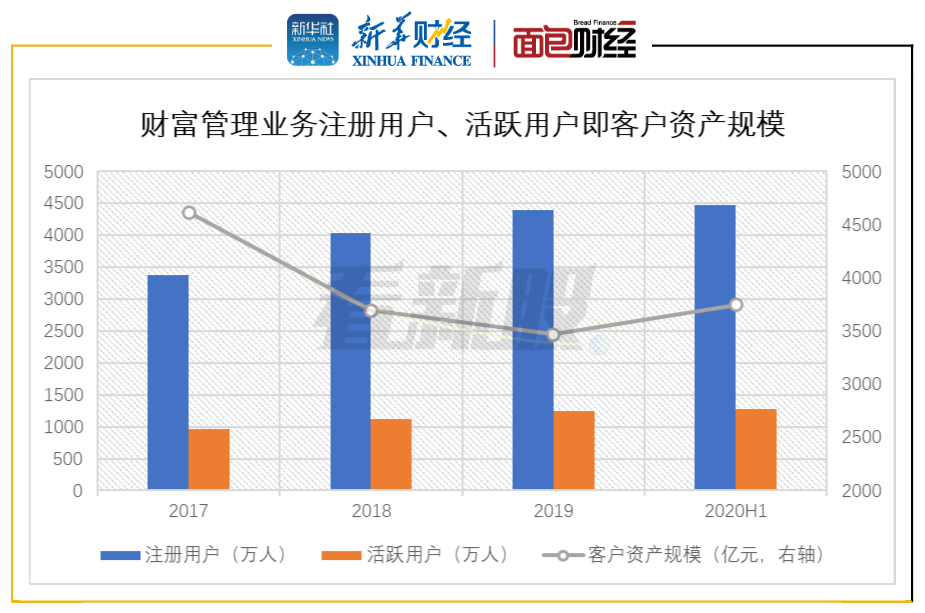

财富管理业务方面,截至2020年6月末,公司累计注册用户从2017年的3380万人增长至2020年6月末的4470万人,活跃投资者由同期的960万人增长至1280万人。客户资产规模受到网贷业务规模压缩以及资管产品调整等影响,2017-2019年整体出现下降,但由于银行产品、共同基金等替代产品的增加,客户资产规模在2020上半年出现回升。

图4:2017-2020年上半年陆金所财富管理业务注册用户、活跃用户和客户资产规模

新借款人获客成本大幅攀升

虽然陆金所整体的营收净利润呈增长趋势,但获客成本的快速增长值得引起关注。

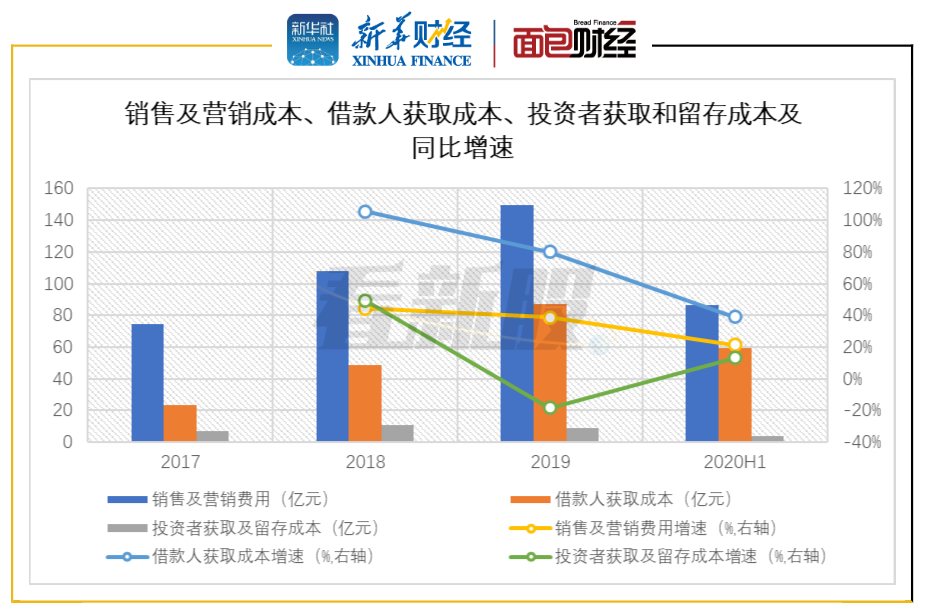

截至2020年6月末,陆金所的总费用为155.76亿元,其中销售及营销费用为86.2亿元,较上年同期增长21.27%,在总费用中占比达55.34%,公司表示该费用未来在公司总费用中仍将保持较大比例。

目前公司销售及营销费用主要用于新借款人的获取、投资者的获取和留存以及一般销售及营销费用。

图5:2017-2020年上半年陆金所销售及营销成本、借款人获取成本、投资者获取和留存成本及同比增速

对于陆金所来说,公司的用户主要分为两类:零售借贷业务中的借款人以及财富管理业务中的投资者,而获客成本也是围绕以上两类用户所产生。

数据显示,截至2020年6月末,公司借款人获取成本总额为59.06亿元,较上年同期增加38.9%。如果具体到单个新增借款人的获客成本上(当期总获客成本/当期新增借款人),可以清楚的发现2018年每新增一个借款人的成本约为1727.86元,2019年增长至4150元,截至2020年6月末公司获客成本已攀升至5906元。

从整体借款的获客成本增速来看,2018及2019年公司获客成本的增速分别为105.43%和80.14%,远高于同期新增借款增速15.47%和24.36%。

新冠疫情致逾期率上升 政策风险或影响未来利润

除了自身经营上的风险以外,自2020年年初新冠疫情暴发以来,陆金所的借款逾期率出现明显上升。此外,民间借贷相关政策的陆续出台对于公司来说也是不可忽视的风险。

招股书显示,新冠疫情暴发后,公司逾期天数在30-179天的无担保借款,其逾期率由2019年末的1.8%上升至2020年6月末的3.3%;逾期天数在30-179天的担保借款逾期率由同期的0.6%上升至1.4%。

而逾期天数在90-179天的无担保借款,其逾期率由2019年末的1.0%上升至2020年6月末的2.1%;逾期天数在90-179天的担保借款逾期率由同期的0.3%上升至0.9%。

陆金所表示,在疫情期间公司扩展了AI收款技术的使用,并加快了AI承保机器人的推出,2020年二季度公司逾期率已恢复至2019年大部分时间的水平,但公司整体逾期率变化仍值得长期关注。

除此之外,2020年8月20日最高人民法院于发布了新修正的《关于修改最高人民法院关于审理私人贷款案件适用法律若干问题的决定》,并于当日开始实施。此次修正将民间借贷利率司法保护上限由年利率24%-36%调整为中国人民银行授权全国银行间同业拆借中心每月发布的“一年期贷款市场报价利率的4倍”。

2020年9月央行公布的1年期LPR为3.85%,4倍即为15.4%,较此前的民间借贷利率司法保护上限相比下降明显。对于陆金所来说,目前主营依赖于零售借贷业务,而民间借贷利率司法保护上限的大幅下降,或将对于公司未来的经营效益产生较大影响。

【看新股】是由新华财经与面包财经共同打造的一档以新股和次新股解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。