1月19日晚间,华夏幸福披露债务重组进展。截至2022年1月19日,公司及下属子公司与相关债权人签署的《债务重组协议》涉及公司及下属子公司债务金额累计为88.57亿元,减免债务利息、豁免罚息共计5.47亿元,占公司最近一期经审计归属于公司股东的净利润36.65亿元的14.91%。

1月19日晚间,华夏幸福披露债务重组进展。截至2022年1月19日,公司及下属子公司与相关债权人签署的《债务重组协议》涉及公司及下属子公司债务金额累计为88.57亿元,减免债务利息、豁免罚息共计5.47亿元,占公司最近一期经审计归属于公司股东的净利润36.65亿元的14.91%。

公司称,上述已签署《债务重组协议》的债务中,债券及债务融资工具债务金额为84.07亿元,其他金融债务金额为4.5亿元,均适用“兑”“抵”“接”的偿还方式。

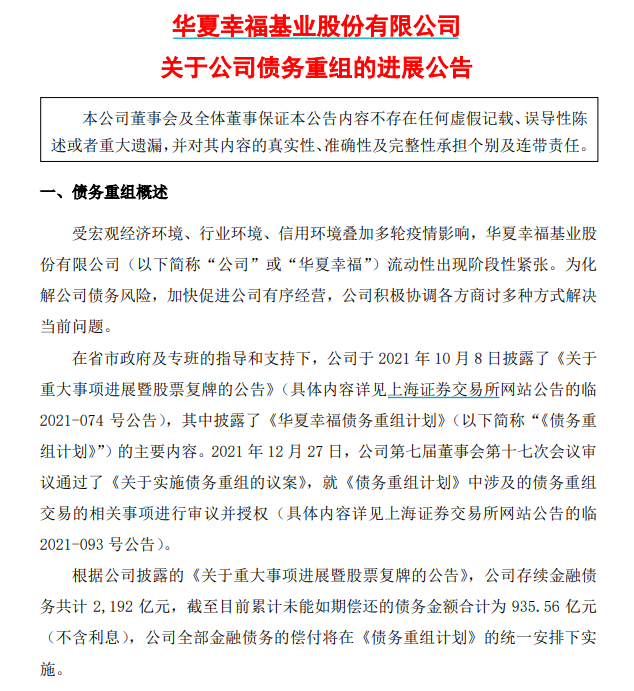

此外,公告披露,根据公司披露的《关于重大事项进展暨股票复牌的公告》,公司存续金融债务共计2,192亿元,截至目前累计未能如期偿还的债务金额合计为935.56亿元(不含利息),公司全部金融债务的偿付将在《债务重组计划》的统一安排下实施。公司将以“不逃废债”为基本前提,按照市场化、法治化、公平公正、分类施策的原则,稳妥化解华夏幸福债务风险,依法维护债权人合法权益。

数据显示,华夏幸福2021年前三季度营收总额为284.22亿元,同比下滑49.90%;归母净利润亏损134.56亿元,同比下滑284.84%。

其他上市房企事件小结

正面事件

旭辉控股集团:1月19日晚间,旭辉控股集团发布购回及注销部分于2022年4月到期的6.70%优先票据公告。

公告显示,于1月13日至1月19日,公司已购回本金总额2000万元的该等票据(购回票据),相当于原定发行该等票据的本金总额1.25%。购回票据将根据该等票据的条款及条件予以注销。

大发地产:1月19日,大发地产发布公告称,公司于2022年1月19日在香港交易所回购74.00万股,每股价格4.35-4.37港元,耗资共322.6万港币。

其他事件

招商蛇口:1月20日,招商蛇口披露2022 年度第一期中期票据(并购)发行文件。公告显示,本次发行债券分为两个品种,品种一发行期限为3年期,初始发行规模6.45亿元;品种二发行期限为5年期,初始发行规模6.45亿元。

本期债券募集资金用于包括但不限于置换发行人前期股权投入资金及后续资产投资与收购等方式。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。