晋商银行上市在即:IFRS9影响利润增速,不良率不良贷款余额双升

2019年6月28日,晋商银行在港交所发布了招股说明书,该行是山西省唯一的省级法人城市商业银行。

招股书显示,晋商银行本次全球发行共计约8.6亿股H股,每股H股3.98港元,股票代码为:2558.HK。公司表示拟将全球发售所得款项净额用于强化公司的资本基础,以支持业务的持续增长。

本次港股发行的承销商包括建银国际金融有限公司、中国国际金融香港证券有限公司、招银国际融资有限公司、尚乘环球市场有限公司等11家公司。另外,本次招股预计在7月17日公布发售分配结果,18日正式在香港联交所开始买卖。

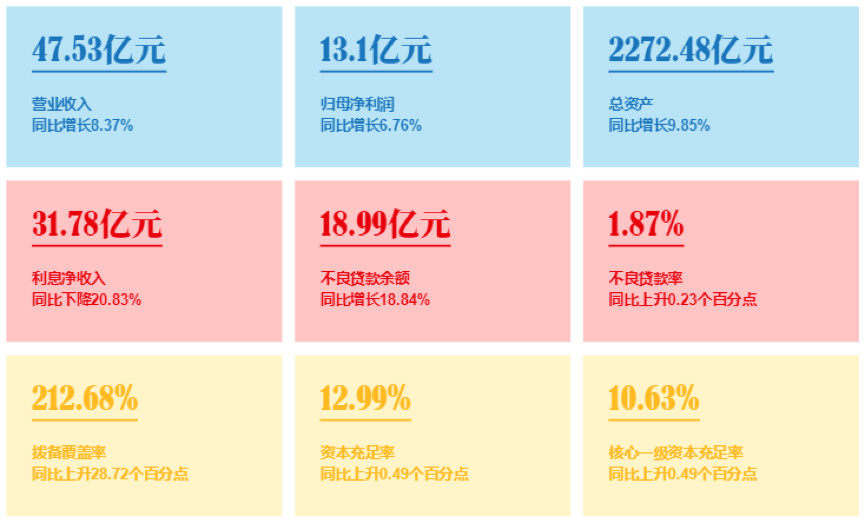

以下为招股书中披露的核心数据(截至2018年):

前身为太原市商业银行,山西国投为第一大股东

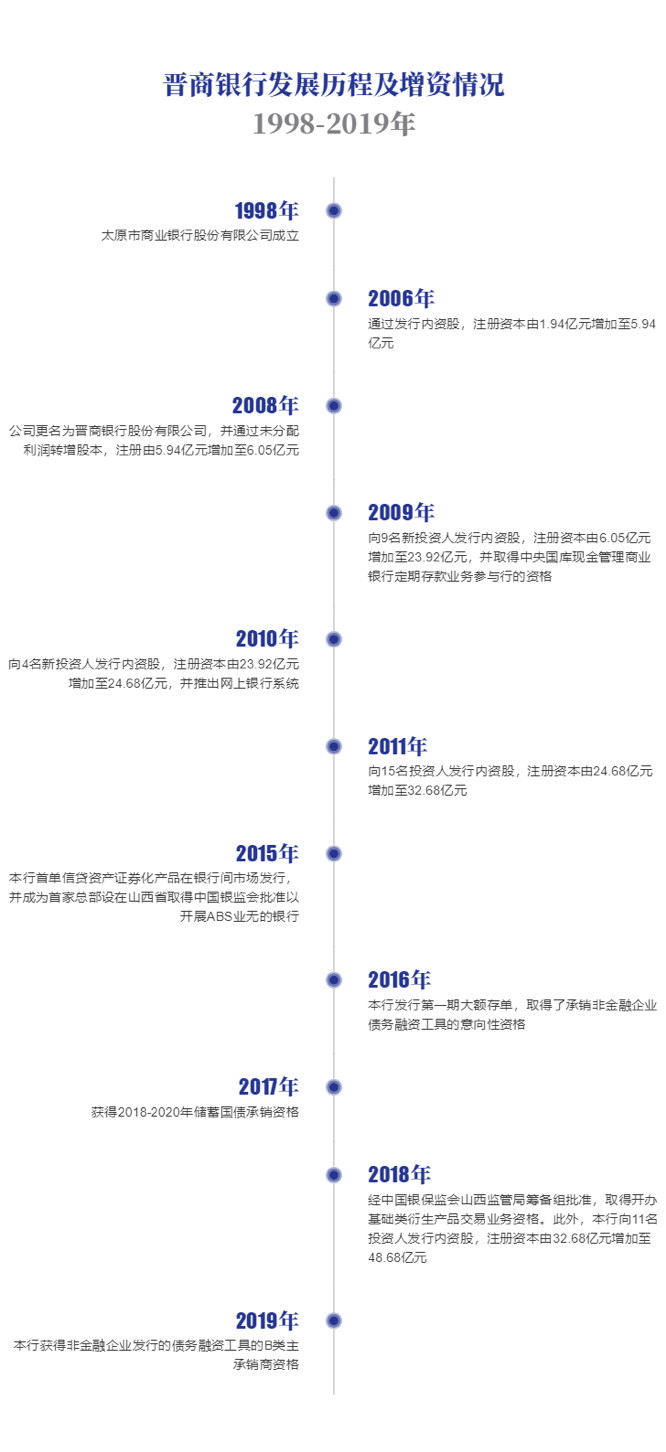

1998年10月16日经中国人民银行批准,晋商银行的前身“太原市商业银行股份有限公司”成立,由太原市财政局、太原市47家城市信用合作社及太原市城市信用合作社联合社的原有股东共同发起设立,公司为股份制商业银行,成立时的注册资本为1.94亿元。

2008年12月30日,经中国银监会批准,公司由太原市商业银行股份有限公司更名为“晋商银行股份有限公司”。此外,经过6次增资后,截至最后实际可行日期,晋商银行的注册资本已达到48.68亿元。以下为公司重要的发展历程及增资情况:

另外,在本次全球发售完成后(不考虑超额配售),山西国投将间接持有14.06亿内资股,占公司总股本的24.55%,为第一大股东;山西金融控股集团有限公司持有7.15亿内资股,占总股本的12.48%,为第二大股东;而华能集团持有6亿内资股,占公司总股本的10.47%,为第三大股东。

受IFRS9影响:净利润增速下降,非利息净收入增长较快

招股书显示,截至2018年末,晋商银行有160个营业网点,实现了对山西省全部11个地级市的覆盖。公司实现营业收入47.53亿元,较上年增加3.67亿元,增幅为8.37%;实现归母净利润13.1亿元,较上年同期增加0.83亿元,增幅为6.76%。

数据显示,晋商银行的归母净利润增速出现了明显下滑,由2017年增长19.59%下降至2018年增长6.76%,而该变化部分是由于会计准则的变更而导致的。晋商银行在招股书中表示,2018年公司开始采用IFR9会计准则,新准则下公司的逾期信用损失减值模型导致资产减值增加,而该项差异使得2018年公司的净利润增速出现了下滑。

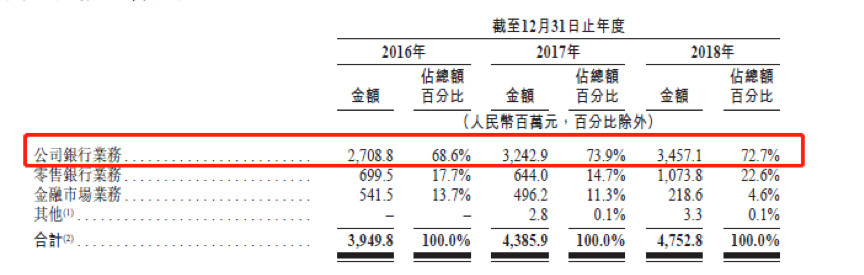

目前,晋商银行的主要业务包括公司银行业务、零售银行业务及金融市场业务,其中以公司银行业务为主。截至2018年末,公司银行业务实现营收34.57亿元,占总营收的72.7%,其次是零售银行业务实现营收10.74亿元,占总营收的22.6%。

从具体收入来看,利息净收入是公司营业收入中最大的组成部分,截至2018年底,公司净利息收入为31.78亿元,较上年同期下降了20.83%,该项收入占总营收的66.9%。较2017年相比,公司的营收增速及营收占比均出现了明显下降。一方面是公司受到IFRS9的影响,如果仍采用原先的会计准则(IAS39),2018年晋商银行的利息净收入将变为37.57亿元,较上年同期相比下滑将缩窄至6.4%。另一方面,公司的利息支出较上年同期增加了23.5%。以上两大主要原因导致公司利息净收入出现明显下降。

另外,公司的非利息净收入业务均出现明显增长。截止2018年末,晋商银行的手续费及佣金净收入为4.24亿元,较上年同期增长27.7%。而交易收益净额和投资证券所得收益净额均受到IFRS9的影响,出现大幅上升。截止2018年末,晋商银行的交易收益净额为2.32亿元,较前两年的亏损来说,实现了盈利。公司投资证券所得收益净额为8.87亿元,较上年同期相比增加了7.96亿元,增幅为871.96%。

总资产超过2200亿元,公司贷款为主,个人贷款增长较快

招股书显示,截止2018年末,晋商银行的总资产达2272.48亿元,较上年同期增加203.78亿元,增幅为9.85%。

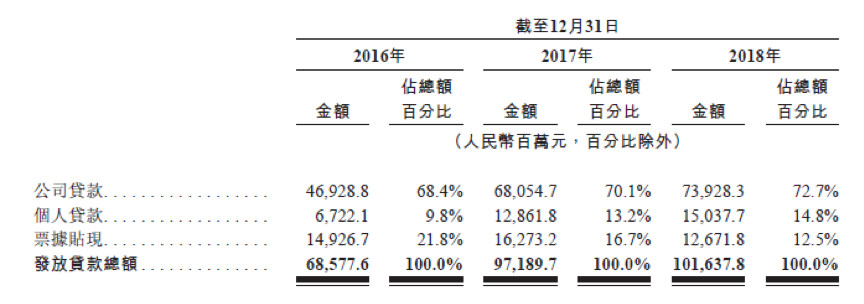

在总资产扩大的同时,公司的贷款发放总额也在不断增长。截止2018年末,晋商银行发放贷款及垫款总额为1016.38亿元,较上年末增加44.48亿元,增幅为4.58%。其中,以公司贷款业务为主,但个人贷款业务增长较快。

截至2018年末,晋商银行的公司贷款发放共计739.28亿元,占总发放贷款的72.7%。其中以中长期贷款为主。从行业来看,制造业、采矿业、房地产业、批发零售业及租赁及商务服务业为主要的五大贷款行业,其贷款余额合计占到总贷款85.5%。

个人贷款业务方面,截止2018年末,晋商银行个人贷款业务发放贷款总额为150.38亿元,占总发放贷款的14.8%,较上年增长16.92%。其中以住房按揭贷款为主。由于个人消费贷款的风险相对较高,公司降该业务的贷款占比由2016年末的70.5%逐步降至2018年末的19.4%,贷款总额由47.4亿元降至29.21亿元。

不良贷款余额不良率双升,拨备覆盖率与资本充足率提升

招股书显示,截止2018年末,晋商银行的不良率为1.87%,较上年同期增加0.23个百分点。虽然略低于山西省商业银行不良率的平均水平,但却高于全国城市商业银行的平均不良率水平。

招股书显示,截止2018年末,公司的不良贷款余额为18.99亿元,较上年同期增长了18.84%。而不良贷款余额和不良率的增加主要由于部分制造业和批发零售业的公司借款人经营困难及还款能力减弱所致。

另一方面,公司的贷款减值损失准备及拨备覆盖率持续提升。截止2018年末,晋商银行发放贷款减值损失准备40.39亿元,较上年同期增加近11亿元。拨备覆盖率为212.68%,较上年同期增长28.72个百分点。

除此之外,招股书显示,近三年公司的三项充足了指标都有明显的提升。

截至2018年底,晋商银行的资本充足率为12.99%,一级资本充足率和核心一级资本充足率均为10.63%,而三项充足率指标较上年同期相比均提升了0.49个百分点。(JW)

本文作者:面包财经

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。