8月26日,上海银行发布2022年半年度报告。

上半年,该行积极应对新冠肺炎疫情反弹、经营环境变化等各种挑战,持续加大对普惠金融、绿色金融、民生金融、科创金融、供应链金融、跨境金融等领域的支持力度,在服务实体经济的同时,推进结构调整和业务转型,实现规模及经营业绩稳健增长。

2022上半年,上海银行率先推出1000亿专项防疫抗疫、复工复产专项信贷额度,并发布多项金融纾困措施。该行普惠型贷款投放同比增长48.40%

经营业绩保持稳健,全力支持防疫抗疫、复工复产

2022年以来,国内新冠疫情反复,尤其是上海地区静态管理期间,线下业务停滞,对上海银行整体的经营带来一定影响,但该行积极应对,并助力企业复工复产,整体经营业绩保持稳健。

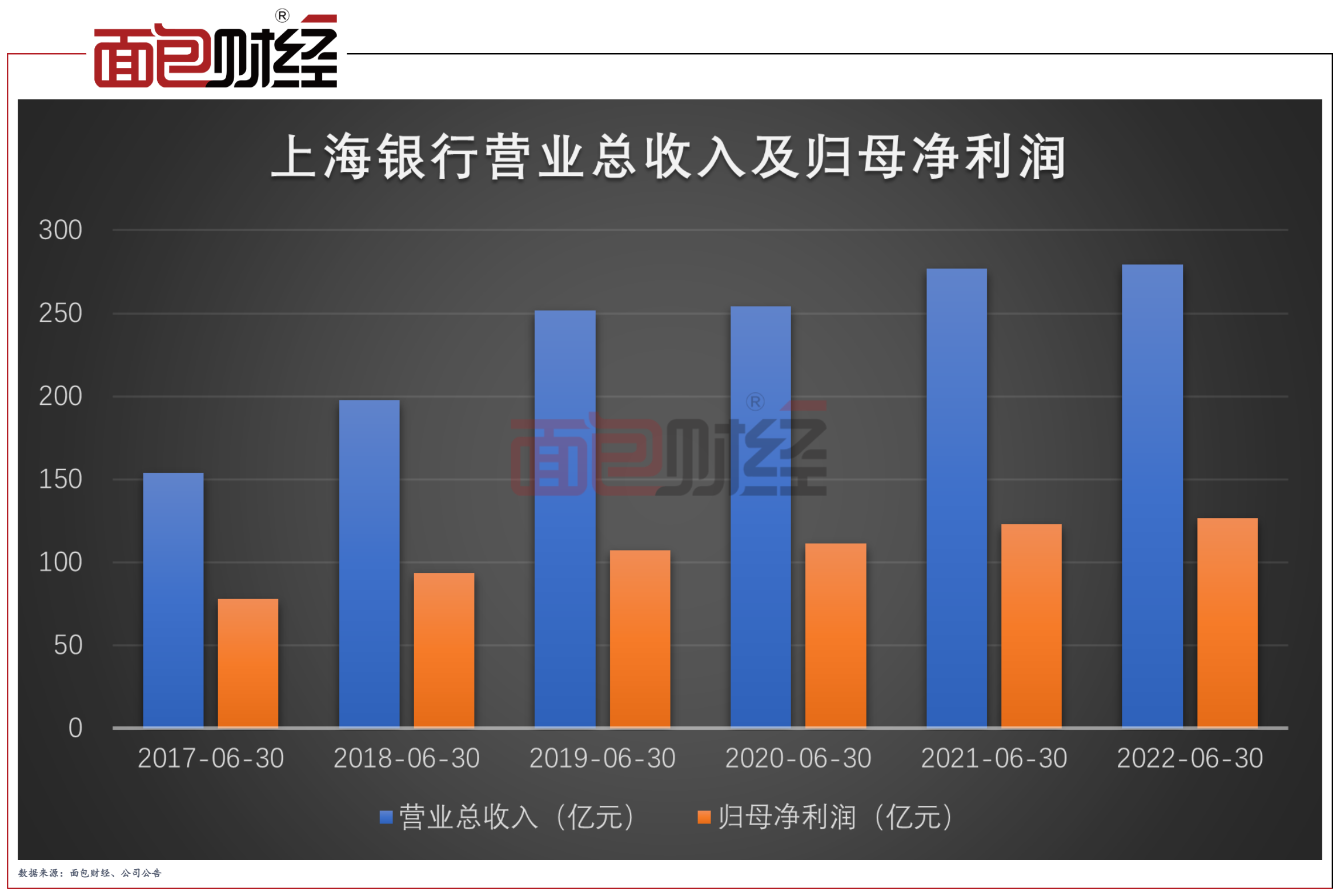

财报显示,2022上半年,上海银行实现营业收入279.42亿元,同比增长2.37亿元,增幅0.86%;实现归母净利润126.74亿元,同比增长3.23%。

从盈利结构来看,该行加快重点领域信贷投放,增加同业投资中生息资产的配置,带动利息净收入增长,也是实现业绩稳定增长的主要原因。上半年该行实现利息净收入202.29 亿元,同比增长10.91 亿元,增幅为5.70%。

此外,2022年3月,上海银行全资子公司上银理财获批正式开业,通过独立法人公司化运作推动理财业务持续健康发展。4月26日,上银理财已发行面向个人及公司客户的首款理财产品“双周利”。

在整体经营业绩保持稳定的同时,上海银行也在积极落实金融纾困政策,有针对性地支持实体经济抵御疫情带来的短期冲击。

上半年,上海银行率先推出千亿防疫抗疫、复工复产专项信贷额度,并在第一时间响应并发布《上海银行普惠金融支持疫情防控行动方案》18条、《关于支持上海地区防疫抗疫、复工复产的金融服务工作方案》30条、《上海银行支持疫情防控和经济社会发展的金融服务工作方案》25条等工作措施。

上海银行主动对接各级政府机构、产业园区、行业协会,与上海市工商联等机构合作搭建服务中小企业的平台,并将无还本续贷客户范围扩大至中型企业,对因受疫情影响的企业不抽贷、断贷、压贷,对暂时流动资金周转困难的企业实施延期还本付息,坚持“应贷尽贷、应延尽延、能减则减、能免则免”,多措并举为各类市场主体纾困解忧,全力支持经济社会恢复和发展。

资产规模保持增长,负债结构持续优化

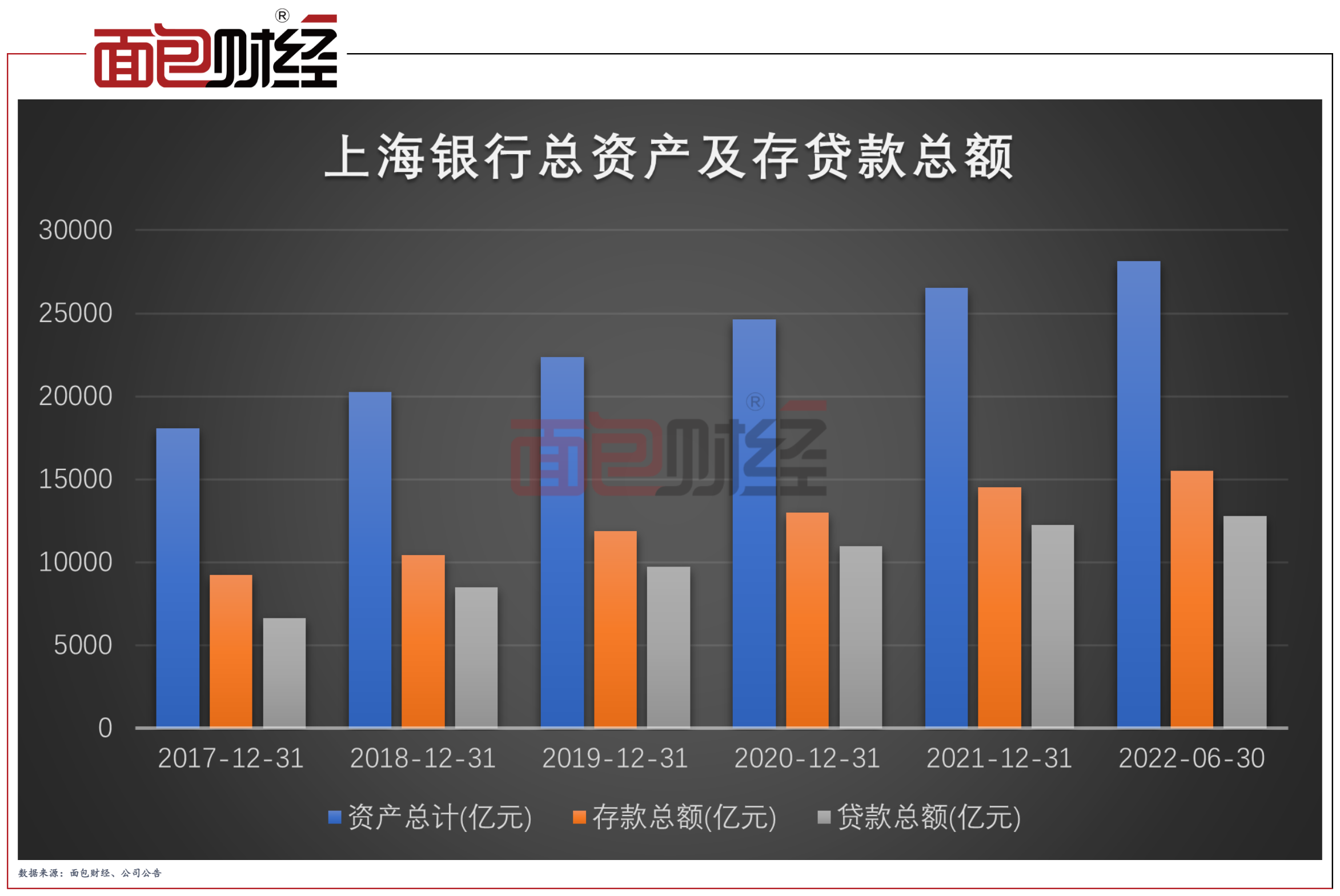

截至2022年6月末,上海银行资产总额达2.81万亿元,较上年末增长1614.54亿元,增幅为6.09%。其中,客户贷款和垫款总额约1.28万亿元,较上年末增长537.28亿元,增幅为4.39%。

该行坚持“存款立行”,在疫情趋稳后,第一时间复工复产,充分运用线上化产品,为企业和居民提供便捷的线上化金融服务,带动存款稳步增长。

截至6月末,上海银行存款总额约1.56万亿元,较上年末增长1022.92亿元,增幅为7.05%;存款总额占负债总额比重为59.66%,较上年末提高0.40个百分点。

注重实体经济服务质效,加大重点区域信贷投放

在资产规模上升的同时,上海银行持续融入上海“三大任务”、“一大平台”建设,服务上海“南北转型”战略,深耕长三角、粤港澳、京津冀等重点区域经济发展,主动对接上海“五个新城”建设规划,围绕普惠金融、绿色金融、科创金融、供应链金融、制造业贷款等重点领域,加大信贷投放力度。

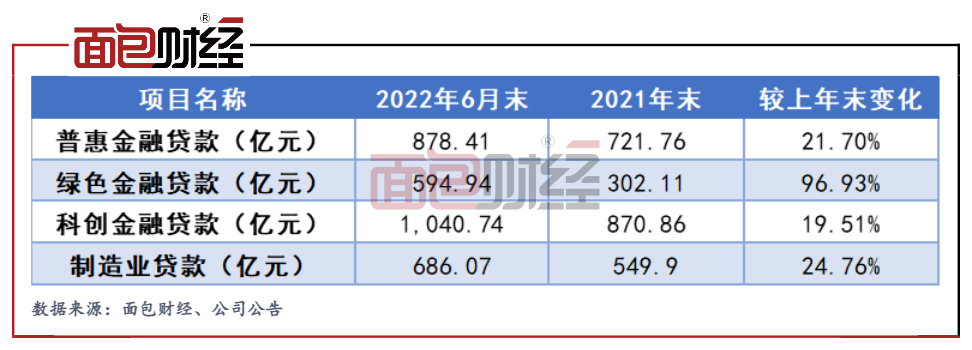

报告期末,该行公司贷款和垫款余额为7609.93亿元,较上年末增长447.48亿元,增幅6.25%;其中,本公司普惠金融、绿色金融、科创金融、供应链金融、制造业贷款等分别较上年末增长21.70%、96.93%、19.51%、13.34%、24.76%。

普惠金融方面,上海银行持续建设“小微快贷”产品体系,开展金融支持小微企业纾困工作。2022上半年,该行普惠型贷款投放445.62亿元,同比增长48.40%;截至2022年6月末,上海银行普惠型贷款客户数较上年末增长40.96%;普惠型贷款余额878.41亿元,较上年末增长21.70%。

绿色金融方面,上海银行加大清洁能源、节能环保领域支持力度,提供等值总额100亿元的融资额度,支持绿色低碳产业发展。此外,该行持续推进绿色金融产品创新,落地该行首单集团车险贷业务;债券方面,落地全国首单绿色新能源汽车租赁资产支持票据(ABN)、长三角地区首单风电设备制造企业绿色债券和上海地区交通运输类首单“绿色+防疫”双用途债券。

2022年上半年,上海银行绿色贷款投放354.49亿元,同比增长245.41%。当年新承销绿色债务融资工具47.05亿元,排名城商行首位。截至2022年6月末,绿色贷款客户数较上年末增长120.12%;绿色贷款余额为594.94亿元,较上年末增长96.93%;绿色债券投资余额108.43亿元,较上年末增长15.98%。

科创金融方面,上海银行聚焦优质科技型企业服务,积极支持先进制造业、战略新兴等重点领域。2022上半年,该行科技型企业贷款投放613.95亿元,同比增长35.17%。截至6月末,该行科技型企业贷款客户数较上年末增长583户,服务覆盖上海地区近四成专精特新企业和近三成高新技术企业,以及超半数的百强硬核科技企业;科技型企业贷款余额1040.74亿元,较上年末增长19.51%。

零售资产超9400亿,有序推进数字化转型

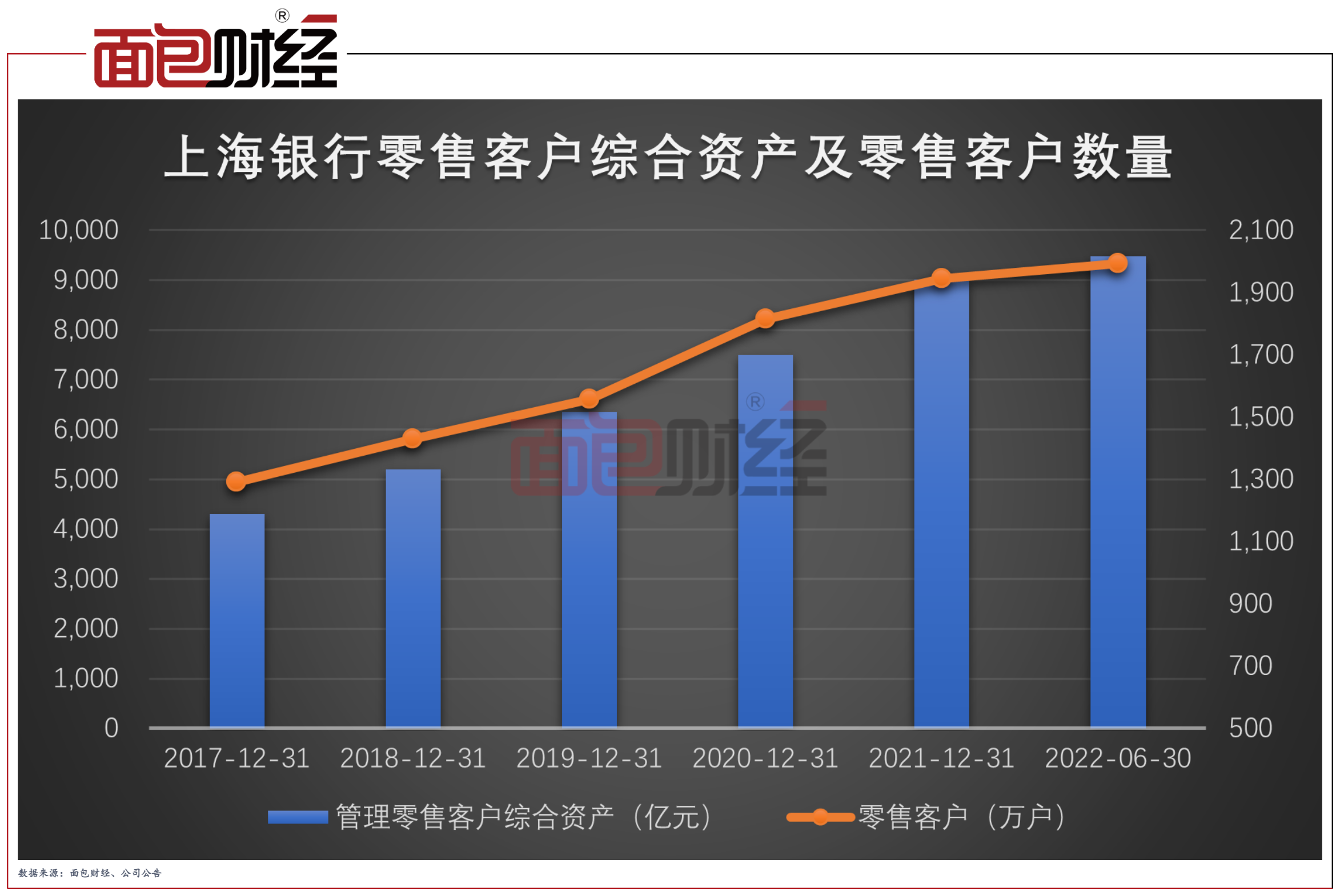

上海银行的零售业务以客户为中心,从养老金融、财富管理、消费金融等领域实现突破。截至2022年6月末,该行零售客户较上年末增长2.43%;管理零售客户综合资产(AUM)9472.21 亿元,较上年末增长5.08%。

养老金融方面,上海银行试点养老金获客全流程线上模式,上半年累计获客同比提升30%。截至2022年6月末,该行养老金客户160.60万户,保持上海地区养老金客户份额第一;养老金代发保持上海地区首位。

财富管理方面,该行聚焦客群精细化经营及财富管理中收业务结构优化。截至2022年6月末,该行月日均AUM30万元及以上的客户,月日均AUM,分别同比增长13.00%和12.93%。

财报显示,2022上半年,上海银行推围绕数字化转型,紧跟大数据、人工智能等前沿技术应用,赋能业务高质量发展。

2022上半年,上海银行网络支付交易笔数同比增长8.14%;交易金额同比增长76.12%。截至6月末,该行为中小微企业提供便捷融资服务户数,增幅为36.21%;普惠非接触融资余额增幅为32.15%。

资产质量保持稳定,推进200亿二级债发行

财报显示,上海银行加强对房地产、政府融资平台等重点领域的风险防范,全力推进不良资产处置,灵活运用现金清收、核销、转让等化解途径,提升处置效益。截至2022年6月末,该行不良贷款率为1.25%,与上年末持平;拨备覆盖率302.24%,较上年末提高1.11 个百分点,风险拨备保持充足。

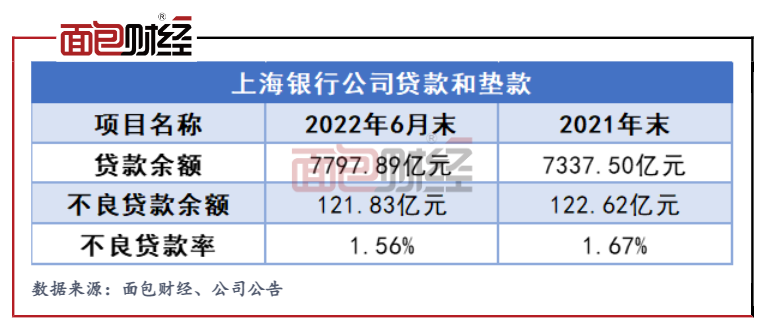

值得注意的是,上海银行整体公司贷款和垫款不良余额与不良率实现“双降”,公司贷款和垫款不良余额较上年末减少0.79亿元,降幅0.64%;公司贷款和垫款不良率1.56%,较上年末下降0.11个百分点。

财报显示,截至2022年6月末,上海银行资本充足率为12.04%,一级资本充足率及核心一级资本充足率分别为9.9%和8.93%,均满足监管要求。此外,为确保稳健的资本充足水平,该行加快200亿元(含200亿元)二级资本债券发行工作,报告期内已收到《上海银保监局关于同意上海银行发行二级资本债券的批复》,并于2022年7月6日完成二级资本债券发行。未来资本充足率或将进一步提升。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。