万科此前公告的运营数据显示,公司2020年11月份实现合同销售金额575.40亿元,同比增加5.5%;实现合同销售面积394.40万平方米,同比增加8.2%。1-11月,公司累计实现合同销售金额6026.1亿元,同比增长5.07%,累计实现合同销售面积4025.3万平方米,同比增长8.87%。

自2020年10月份销售简报披露以来,万科新增开发项目16个,单月新增项目以华东地区的二线城市为主。

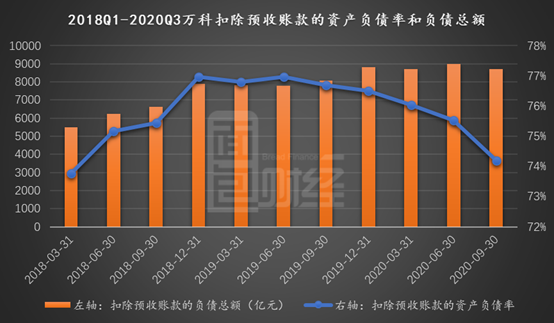

截至2020年三季度末,万科净负债率为28.51%,较2019年底下降6.15个百分点,达到监管要求;现金短债比为1.97,较2019年底上升23.71个百分点,达到监管要求;扣除预收账款的资产负债率为74.2%,较2019年底下降2.31个百分点,略超监管红线。

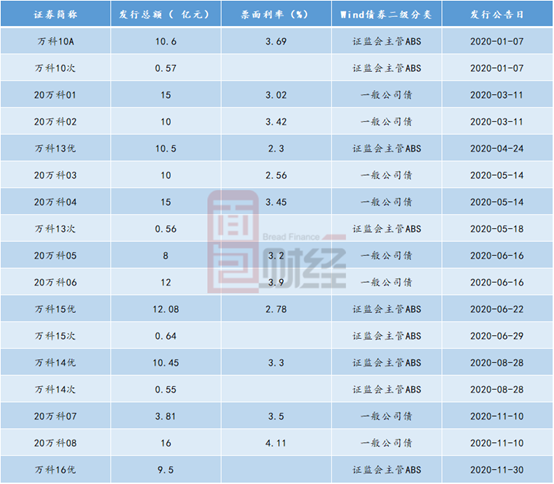

1-11月,万科境内发行信用债规模为145.26亿元,其中证监会主管ABS规模为75.45亿元,其中公司4月发行的证监会主管ABS利率为2.3%。第三季度利率略有上行,公司8月份发行的总额为11亿元的证监会主管ABS利率为3.3%。

前十一个月累计销售额、销售面积小幅增长

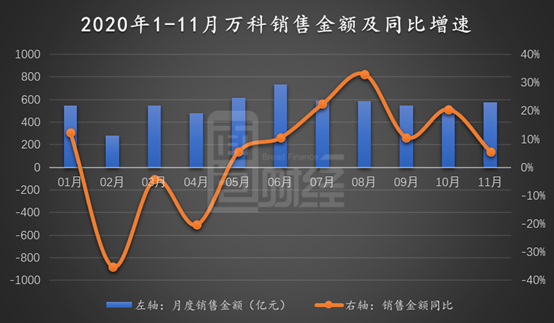

2020年11月,万科实现合同销售金额575.40亿元,同比增加5.5%。今年一季度,公司受疫情影响,房地产销售同比连续负增长;5月份,销售金额同比转正,至11月,公司房地产销售金额同比连续七个月正增长。

2020年第三季度,房地产市场景气度上行,万科房地产销售金额同比增速不断上行。进入第四季度后,增速开始回落,10月份受国庆假期影响,增速有所反弹,11月增速明显放缓,较上月下降15.09个百分点,但仍维持增长。1-11月,万科累计实现合同销售金额6026.10亿元,同比增长5.07%。

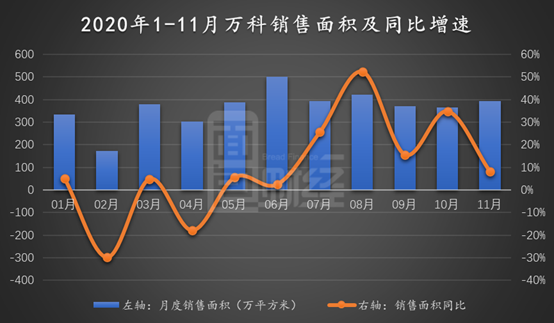

销售面积方面,2020年11月,万科实现销售面积394.40万平方米,环比增加7.76%,同比增加8.2%。1-11月,公司累计实现销售面积为4025.30万平方米,同比增加8.87%。

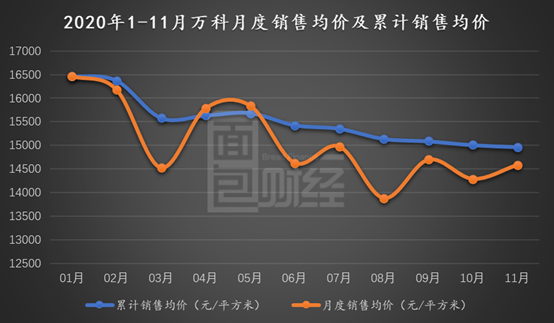

销售均价方面,根据公司销售额及销售面积计算,2020年11月,万科当月销售均价为14589.25元/平方米,环比增加2.08%,同比下降2.5%。1-11月,万科累计销售均价为14970.56元/平方米,环比下降0.28%,同比下降3.48%。

2020年10月份销售简报披露以来,公司新增开发项目16个,单月新增项目以华东地区的二线城市为主。11月新增项目以需支付权益地价口径计算,按城市能级划分,二线城市、三线城市、五线城市分别占比53.59%、36.16%、10.25%;按区域划分,华东、华中、华南分别占比55.9%、34.54%、9.56%。

加速去杠杆 负债率仍超红线

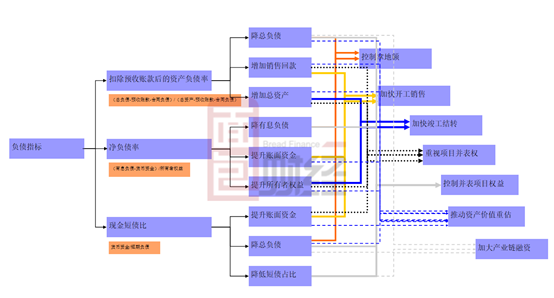

2020年以来,随着“三道红线”消息传出,房企融资环境进入收紧阶段,“去杠杆、降负债”成为多数房企今年剩余时间的主要任务之一。“三道红线”具体指剔除预收款后的资产负债率大于70%、净负债率大于100%、现金短债比小于1.0倍。

按照踩线情况,房企被分为“红、橙、黄、绿”四档。如果“三线”均超出阈值为“红色档”,有息负债规模以2019年6月底为上限,不得增加;“两线”超出阈值为“橙色档”,有息负债规模年增速不得超过5%;“一线”超出阈值为“黄色档”,有息负债规模年增速不得超过10%;“三线”均未超出阈值为“绿色档”,有息负债规模年增速不得超过15%。

截至2020年三季度末,万科净负债率为28.51%,较2019年底下降6.15个百分点,维持行业低位,达到监管要求;现金短债比为1.97,较2019年底上升23.71个百分点,短期偿债能力较强,达到监管要求;扣除预收账款的资产负债率为74.2%,较2019年底下降2.31个百分点,略超监管红线。

三道红线下房企指标改善途径如下图所示:

今年以来,万科拿地保持谨慎态度。根据Wind数据,2020年1-11月,万科新增土地净占地面积为1075.4万平方米,同比下降37.46%;新增土地计容建筑面积2441.9万平方米,同比下降35.03%;新增土地总价1581.9亿元,同比下降28.16%。

竣工结转方面,同比提升明显。截至2020年6月末,万科房地产竣工面积为1074.5万平方米,同比增长1.37%;结算面积1049.8万平方米,同比增长24.05%。

总体来看,万科房地产销售同比持续正增长,拿地风格偏向谨慎,竣工结转明显加快,扣除预收账款的资产负债率持续走低,去杠杆进程加快。2020前三季度,万科扣除预收账款的资产负债率持续走低,但到三季度末仍然高于“达标线”。

境内发行信用债规模突破百亿元

2020年11月,万科发行境内信用债规模为29.31亿元,其中一般公司债20万科07发行总额为3.81亿元,票面利率为3.5%,到期日为2025年11月;一般公司债20万科08发行总额为16亿元,票面利率为4.11%,到期日为2027年11月;证监会主管ABS 万科16优发行总额为9.5亿元,到期日为2021年12月。

1-11月,万科境内发行信用债规模为145.26亿元,其中证监会主管ABS规模为75.45亿元,其中公司4月发行的证监会主管ABS利率为2.3%。第三季度利率略有上行,公司8月发行的总额为11亿元的证监会主管ABS利率为3.3%。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。