电池行业中报:整体营收同比增逾80% 市盈率远高于A股均值

2021年上半年,申万二级电池行业55家上市公司合计实现营业收入2093.08亿元,同比增长82.96%;实现归母净利润184.94亿元,同比增长171.65%,电池化学品细分行业归母净利润增速最快。

上半年,电池行业毛利率呈现上游毛利率提升,下游毛利率下滑的特征。上游电池化学品细分行业毛利率平均值为27.32%,同比提升2.52个百分点。

截至9月9日收盘,电池行业55家上市公司市盈率(TTM)平均值为152.69倍。同期A股整体市盈率(TTM)平均值为34.89倍,远低于电池行业相应数值。

行业归母净利润同比增逾170% 电池化学品细分行业业绩增速最快

根据2021年申万行业最新分类,截至2021年9月9日,申万二级电池行业A股上市公司细分5个三级行业共55家上市公司,具体包括锂电池行业15家、电池化学品行业23家、锂电专用设备8家、燃料电池行业1家、蓄电池及其他电池行业8家。

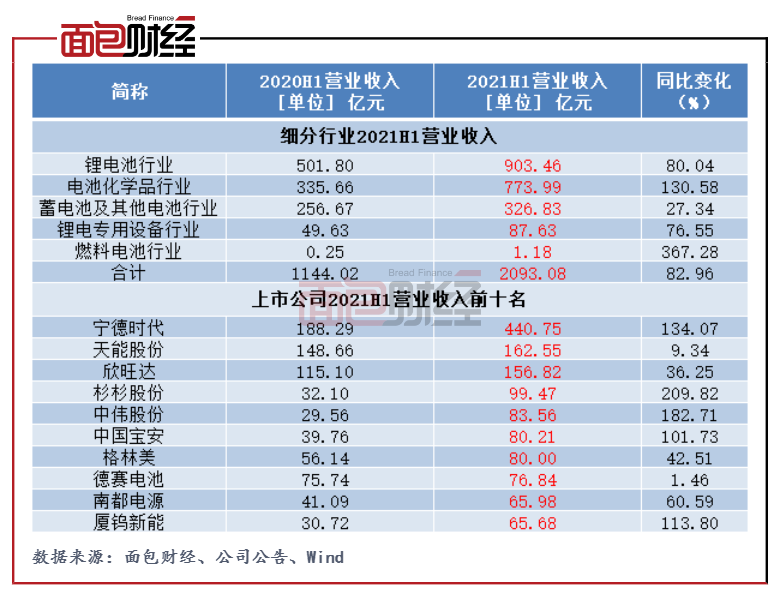

2021年上半年,申万二级电池行业55家上市公司合计实现营业收入2093.08亿元,同比增长82.96%。

锂电池行业和电池化学品行业实现营业收入最多,其中锂电池行业合计实现营业收入903.46亿元,电池化学品行业合计实现营业收入773.99亿元,这两个细分板块为电池行业贡献八成以上的营业收入。

上半年营业收入达到百亿以上的上市公司有三家。宁德时代以440.75亿元的营业收入在55家上市公司中排名第一,其营收在电池行业总营收中占比逾20%。天能股份、欣旺达分别实现营业收入162.55亿元、156.82亿元。

图1:2021H1细分行业及公司(前十名)营业收入

从营业收入同比增速上看,燃料电池行业营收同比增速达367.28%,增速最快,主要是因为该行业内只包含亿华通一家上市公司,且该公司受益于氢燃料电池行业的发展及“以奖代补”政策的影响,营收大幅增长;电池化学品行业上半年营收同比增速为130.58%,仅次于燃料电池行业。电池化学品行业营收增速较快的原因,主要系电解液和正极材料涨价所致。

55家上市公司营业收入同比均实现正增长,其中保力新以411.14%的营收同比增长率排在第一,电能股份以1.42%的营收同比增长率垫底。值得一提的是,虽然保力新营收大幅增长,但是上半年其归母净利润仍亏损逾5500万元,亏损同比扩大近600万元。

图2:2021H1细分行业及公司(前十名)营业收入同比增速

2021年上半年,申万二级电池行业55家上市公司合计实现归母净利润184.94亿元,同比增长171.65%。

上半年电池化学品行业实现归母净利润85.75亿元,在总归母净利润中占比逾46%;锂电池行业实现归母净利润76.21亿元,在总归母净利润中占比逾41%。

宁德时代实现归母净利润44.84亿元,在55家上市公司中依然排在第一,亿纬锂能以14.95亿元的归母净利润次之。此外,上半年55家上市公司中有4家归母净利润亏损,其中孚能科技亏损2.26亿元,亏损最大,系镇江一期项目固定资产折旧所致。

图3:2021H1细分行业及公司(前十名)归母净利润

从归母净利润同比增速上看,上半年电池化学品行业归母净利润同比增长309.17%,增速最快;锂电池行业归母净利润同比增长192.41%。

55家上市公司归母净利润同比增长达100%以上的有33家,其中欣旺达上半年归母净利润同比增长达10391.43%,增幅最大,主要系其毛利率较高的消费类锂电池业务收入大幅增长所致。此外,仍有10家上市公司归母净利润负增长,其中南都电源以-87.71%的同比增速垫底。

图4:2021H1细分行业及公司(前十名)归母净利润同比增速

上游电池化学品细分行业毛利率提升 下游毛利率均下滑

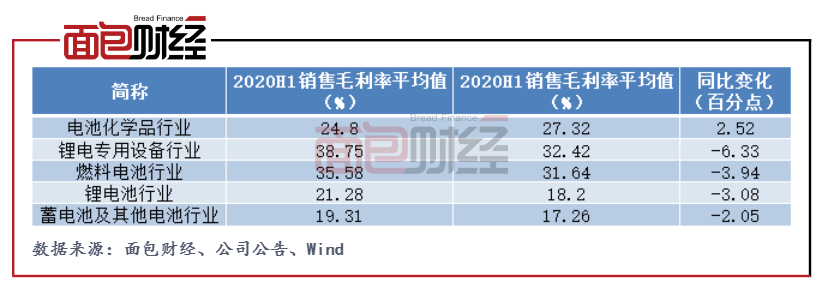

2021年上半年,电池行业毛利率平均值为24.19%,同比小幅下滑1.08个百分点,并呈现出上游毛利率提升,下游毛利率下滑的特征。

作为电池行业上游的电池化学品细分行业,其产品主要包括电解液、正负极材料、隔膜等。上半年,电池化学品行业毛利率平均值为27.32%,同比提升2.52个百分点。电池化学品行业毛利率提升的原因,主要是由于上半年电解液、正极材料价格的大幅上涨所致。

图5:2020年1月至2021年6月六氟磷酸锂及正极材料磷酸铁锂价格

除了电池化学品行业之外,其余4个细分行业毛利率平均水平上半年同比都出现了不同程度的下滑。其中锂电专用设备行业上半年毛利率平均值为32.42%,同比下滑6.33个百分点,毛利率下滑幅度最大。锂电池行业、燃料电池行业、蓄电池及其他电池行业上半年毛利率平均值分别为18.2%、31.64%、17.26%,同比分别下滑3.08个百分点、3.94个百分点和2.05个百分点。

图6:2020H1及2021H1细分行业毛利率平均值

与毛利率小幅下滑不同的是,电池行业净利率平均水平出现较大幅度的提升。2021年上半年,电池行业净利率平均值为8.07%,同比提升12.87个百分点;中位数为9.45%,同比提升4.04个百分点。

受净利率大幅提升影响,叠加总资产周转率和权益乘数的上升,上半年电池行业加权净资产收益率平均值为6.06%,同比提升2.68个百分点;中位数为6.21%,同比提升3.61个百分点。

行业市盈率平均值远高于A股市盈率均值

2021年1月1日至6月30日,电池行业55家上市公司中有36家股价上涨、14家股价下跌(另外5家在6月30之后上市)。电池化学品行业上市公司股价整体增幅最大,平均上涨逾73%。

上半年电池行业中有7家公司股价(起始日收盘价)上涨超过100%,其中石大胜华股价累计上涨223%,位居第一,其余6家分别是中国宝安、容百科技、天际股份、星源材质、ST时万和中科电气。这7家股价涨幅超100%的公司中,除了ST时万之外,其他6家均来自电池化学品细分行业。

图7:2021H1细分行业及公司(前十名)股价涨幅

截至9月13日收盘,电池行业55家上市公司总市值逾33000亿元,市盈率(TTM)平均值为152.69倍,中位数为101.28倍。同期A股整体市盈率(TTM)平均值为34.89倍,中位数为29.29倍,远低于电池行业相应数值。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。