新城控股平衡术:现金回流速度大幅提升,账上现金达639亿

新城控股于3月27日晚间披露了2019年年报。

财报显示,公司2019年实现营业收入858.47亿元、归母净利润126.54亿元、扣非后归母净利润99.82亿元,同比分别增长58.58%、20.61%以及31.4%。

公司2019年实现合同销售金额2708.01亿元,同比增长22.48%;累计销售面积约2432万平方米,同比增长34.21%。

新城控股2019年新增土地储备72幅,总建筑面积2508.47万平方米,平均楼面地价2421.48元/平米。截至报告期末,公司累计拥有土地储备1.24亿平方米,满足未来几年的投资与开发。

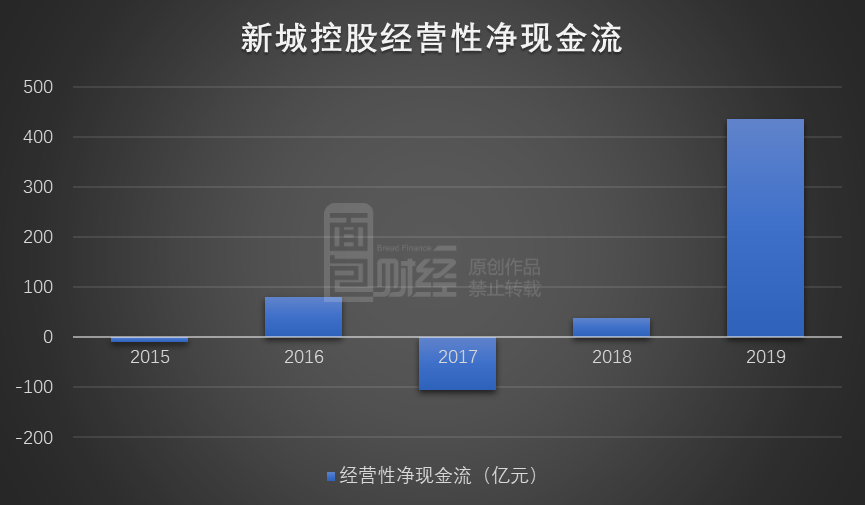

财务安全方面,公司2019年经营性净现金流大幅增长,由2018年38.17亿元上升至435.8亿元,同比增长超过十倍。同时,截至报告期末,新城控股账上货币资金达到639.41亿元。

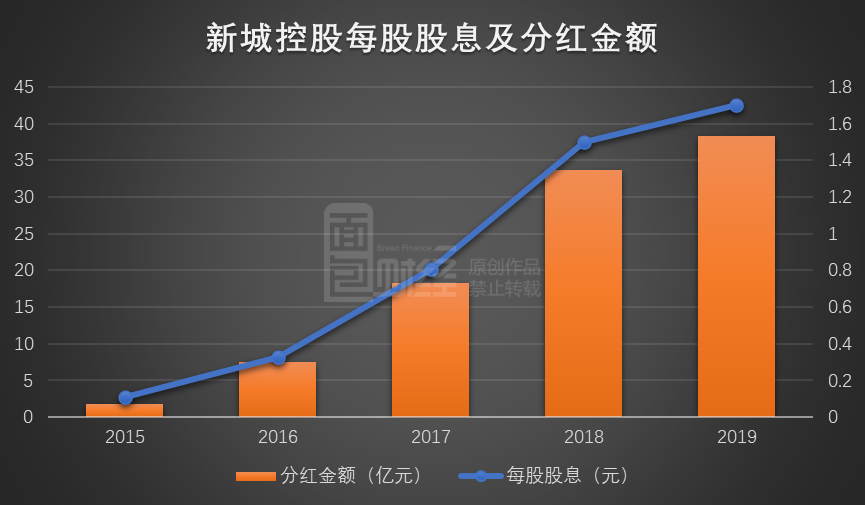

新城控股拟向全体股东每10股派发现金红利17元(含税),将累计派发股息约38.34亿元。按照新城控股3月27日的收盘价30.99元/股进行测算,股息率超过了5%。

纵览整份财报,新城控股攻守端均表现突出。进攻端,销售增速持续位居大型房企前列;防守端,账上现金和经营性净现金流大幅增长,很大程度上保证了公司财务和经营上的安全。

营收增速创2015年A股上市以来新高

翻查新城控股过去五年的营业收入表现,金额由2015年235.69亿元上升至2019年858.47亿元,年均复合增速达到38.15%。同期,公司的归母净利润从18.36亿元上升至126.54亿元,复合增速为62.03%。

值得一提的是,新城控股2019年的营收增速继续维持高增长,且增速创下2015年A股上市以来新高。归母净利润和扣非后归母净利润虽然在2018年高基数背景下增速相较前几年有所放缓,但仍快于其他大部分头部房企。

业绩稳增长的背后是新城控股销售金额的持续上升以及交付面积的增长。

全年销售逾2700亿,高毛利综合体销售业务占比稳步提升

新城控股2019年实现合同销售额2708.01亿元,同比增长22.48%,合同销售面积2432万平方米,同比增长34.21%,增速在2019年十强房企中表现突出。

对比来看,2019年全国商品房的销售面积增速为-0.1%,销售金额增速为6.5%。行业统计数据显示,新城控股2019年的销售金额位居全行业第八名,行业地位稳固。

目前,新城控股的发展以上海为中枢,长三角为核心,已完成全国重点城市群及重点城市的布局。截至2019年年底,公司已进入全国105个大中型城市。据年报披露,新城控股2019年实现苏南区域签约、回笼双百亿突破,苏州、上海、杭州、南京、天津、北京、宁波等区域也相继实现百亿以上销售目标。

截至2019年年底,新城控股共有350个子项目在建,在建面积为8,497.78万平方米(含合联营项目)。充足的在建面积保证了新城控股未来几年拥有足够的可售项目,也为公司实现销售目标提供重要支撑。

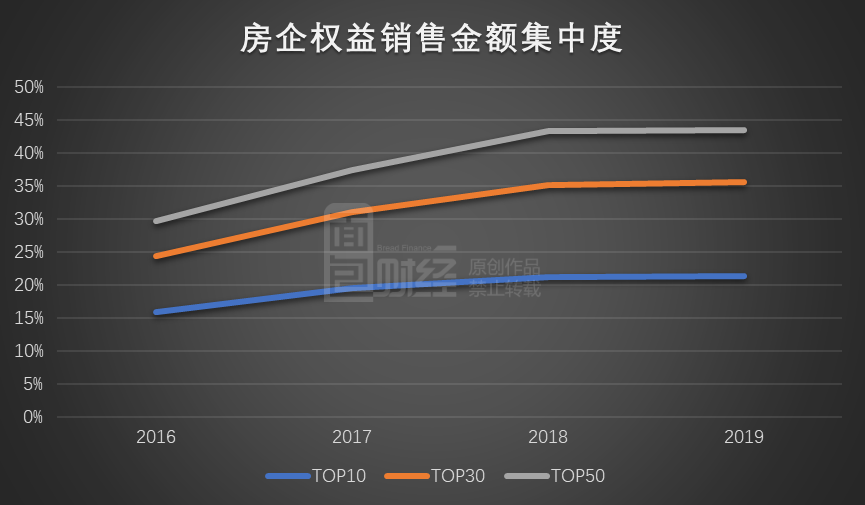

从行业整体发展趋势来看,“强者恒强”的局面仍在持续,主要原因为大型房企在资金、规模、成本等方面具备明显优势,有利于其扩大市场份额。新城控股或将持续受益于这一过程。

统计数据显示,房地产企业权益销售金额的集中度持续上升,其中TOP10房企的市场份额已经由2016年15.88%上升至2019年21.43%。TOP10房企的进入门槛也不断抬升,2019年已经增加到权益销售金额1703.5亿元,同比增长5.8%。

另外值得注意的是,新城控股2019年的产品销售结构进一步优化,高毛利率的综合体销售业务占房地产开发销售业务的比例稳步提升。数据显示,新城控股综合体销售业务在2019年的毛利率为36.96%,明显高于住宅销售业务的25.6%。同时,综合体销售业务占房地产开发销售业务的比例也从2018年42.4%上升至2019年47.38%。

仔细研究发现,这一变化与新城控股坚持“住宅+商业”双轮驱动的运作模式密切相关。

“住宅+地产”双轮驱动,吾悦广场新开业数量创新高

根据年报披露,新城控股商业地产开发业务主要为商业综合体的开发及购物中心的运营管理,产品以出售为主,辅以自持运营及对外租赁。商业地产项目可以为公司低成本拿地提供重要支撑,也有助于未来稳定现金流的获取。

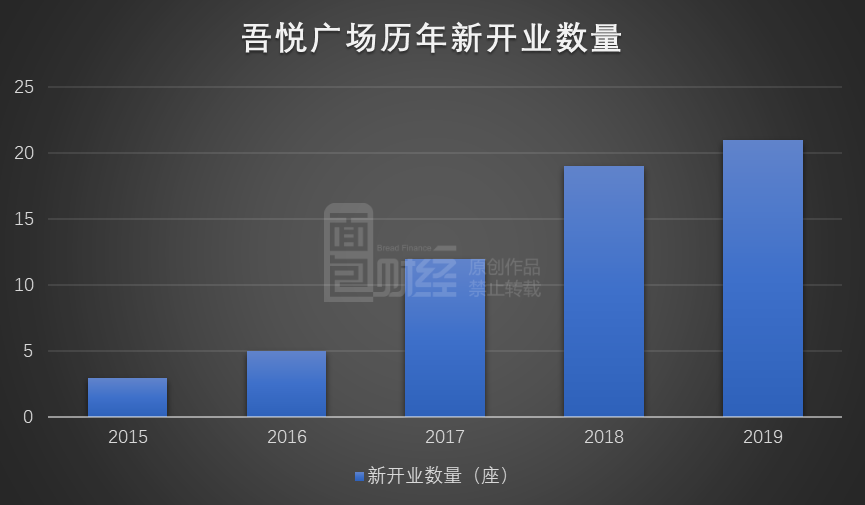

2019年,公司新开业吾悦广场21座,开业数继续创下历年新高。截至2019年年底,公司已开业运营的吾悦广场累计达到63座,已开业面积达590.62万平方米。吾悦广场2019年实现租金及管理费收入40.69亿元,同比增长92.3%。

开业数量稳步增长的同时,吾悦广场平均出租率还达到99.16%,超过业内多家优秀的商业地产同行。查询公开数据发现,截至2019年年底,龙湖集团已开业商场的整体出租率为98.5%、华润置地旗下购物中心的出租率为94.9%。

值得一提的是,新城控股计划2020年新开业吾悦广场30座,总收入超过55亿元。

新增土储逾2500万平米,平均楼面地价保持低位

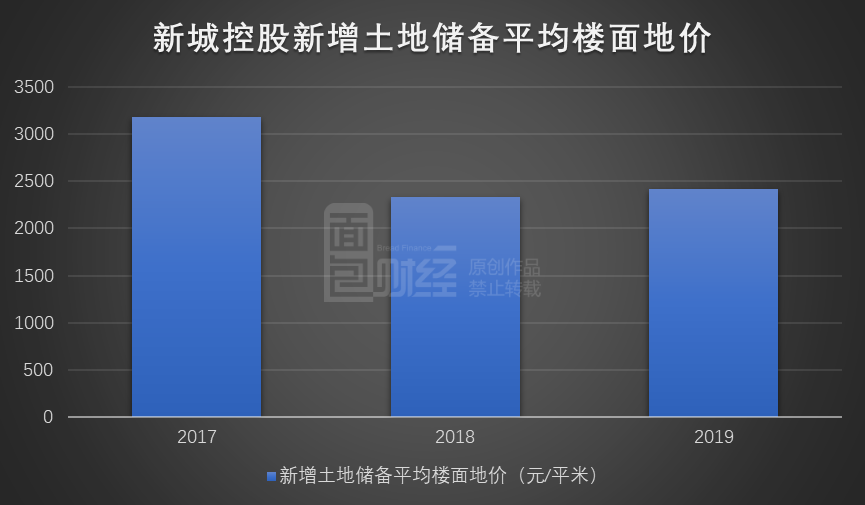

2019年,新城控股新增土地储备72幅,总建筑面积2508.47万平方米,其中商业综合体项目新增1443.75万平方米。对比2019年实现的销售面积2432万平方米,公司土地储备保持温和扩张。

新城控股2019年新增土地储备的平均楼面地价为2421.48元/平方米。对比2017年和2018年,公司的平均楼面地价保持低位运行,这将有助于公司保持相对稳定的盈利水平。

截至报告期末,新城控股累计拥有土地储备1.24亿平方米。对比公司2019年的销售面积,这些土地储备足够公司未来多年的开发,也为公司应对市场波动提供了充足的调整空间。

账上现金充足,融资成本下行

在销售额继续较快增长的同时,新城控股同时实现了经营现金流净额大幅增长,其金额由2018年38.17亿元上升至2019年435.8亿元。公司在年报中表示,经营现金流净额增幅较大主要是由于“本年签约回笼情况较好,拿地支出较去年有所下降”。

截至报告期末,新城控股账上的货币资金达到639.41亿元,同比增长40.81%。货币资金占总资产的比例也由2018年13.75%上升至2019年13.84%。负债方面,新城控股拥有短期债务306.02亿元,其中145亿公开市场融资为含权到期。由此可见,新城控股账上货币资金足以满足短期债务偿还。

充足的账上现金叠加稳定的经营性现金流入,保证了新城控股较小的财务风险。

另一方面,新城控股分别于2019年12月和2020年1月成功通过境外子公司发行美元债,两次的募资规模均为3.5亿美元。从发行票面利率来看,公司的融资成本存在下行趋势。其中,2019年12月发行的美元债期限为2年,票面年息7.5%。到了2020年1月,公司发行的期限为3.5年的美元债票面年息下降为6.8%。

耗资3亿元回购,股息率超过5%

新城控股于2018年11月至2019年5月期间进行了多次回购,累计回购股份约1166.36万股,回购均价为25.71元/股,累计耗资将近三亿元。

同时,公司计划向全体股东每10股派发现金红利17元(含税),预计累计派息金额达38.34亿元,占同期归母净利润的30.3%。按照新城控股截至3月27日的收盘价30.99元/股进行测算,股息率超过5%。

拉长时间来看,新城控股2015年以来的每股股息、分红金额均处于上升趋势。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。