神通科技(神通科技集团股份有限公司)日前更新披露了首次公开发行股票招股说明书(申报稿,2019.12.20报送)。公司拟赴上交所上市,计划公开发行不超过8,000万股,不低于发行后总股本的10%,募集资金将主要用于扩产、研发中心建设及补充流动资金。

神通科技的主营业务为汽车非金属部件及模具的研发和产销,主要产品包括汽车动力系统部件、饰件系统部件和模具类产品等。

2019上半年,公司营收同比下滑15.24%,净利润同比下滑25%。申报稿中,公司特别醒投资者注意风险因素部分列示的市场波动及经营业绩下滑等风险。

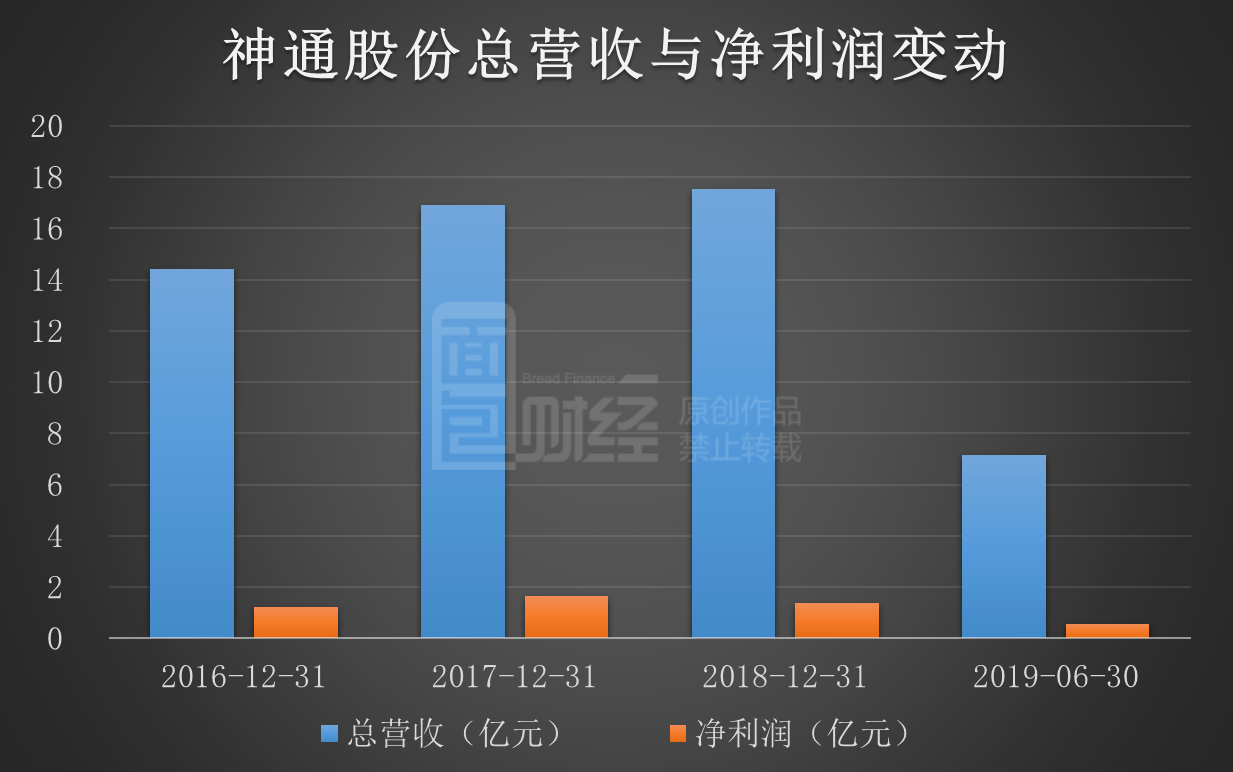

营收增速由正转负,净利润连续下滑

根据申报稿,2016至2018年,神通科技营收由14.4亿元持续增长至17.56亿元,但营收增速下行,2017及2018年同比增幅分别为17.33%和3.92%。2019上半年,公司营收约7.15亿元,增速由正转负,同比下滑约15.24%。

利润方面,2017年公司净利润同比增长逾三成,达到1.65亿元,此后就进入负增长状态。2018年,公司净利润同比下滑逾15%;2019上半年,公司净利润降幅进一步扩大至25%。

申报稿中公司表示营收下滑的主要原因是受到国内外贸易形势和小排量乘用车购置税优惠政策退坡等因素的影响。值得注意的是,2018年公司营收仍处于增长状态,但净利润已出现下滑。对此公司表示主要系年内增加了薪酬水平较高的中高层管理人员数量,以致当期管理人员薪酬增加;以及因承接的新项目和研发人员大幅增加以致研发费用增加。

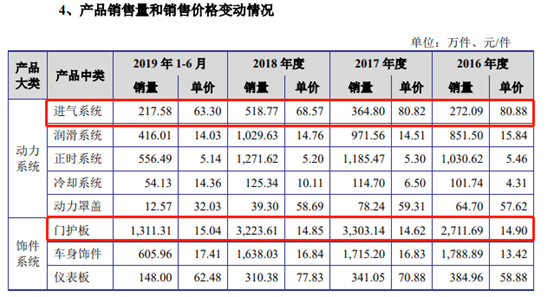

产品来看,报告期内公司营收占比最高的两项产品为门护板和进气系统。但需留意的是,公司进气系统的销售单价在报告期内持续下行,截至2019上半年已较期初下跌超过20%。门护板的单价虽呈上升趋势,但2018年其销量较2017年出现下滑,2019上半年公司门护板的销量1311.31万件,约是2018全年销量的40%。

在申报稿的风险提示部分,神通科技表示公司所处行业与整车制造业关系紧密,对经济景气周期敏感性较高。如果未来下游汽车整车行业销量持续下滑,且公司不能采取行之有效的应对措施,则存在营业收入和净利润继续下降的风险。

存货规模较大,7成投资计划用于扩产

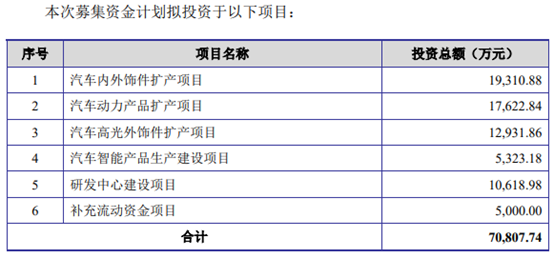

根据申报稿,神通科技此次募投项目共6项,计划投资总额约7.08亿元,具体情况如下:

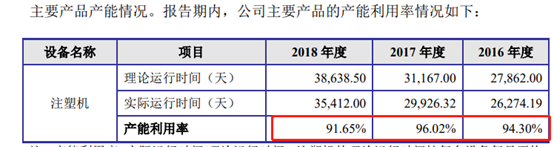

六个募投项目中,有三个项目的内容是扩产,合计投资金额约4.99亿元,约占公司计划投资总额的70%。在项目必要性分析中,公司表示扩产是突破产能瓶颈,满足下游市场需求。然而需要注意的是,报告期内公司主要产品的产能利用率有所下滑。

另外值得注意的还有公司的存货。

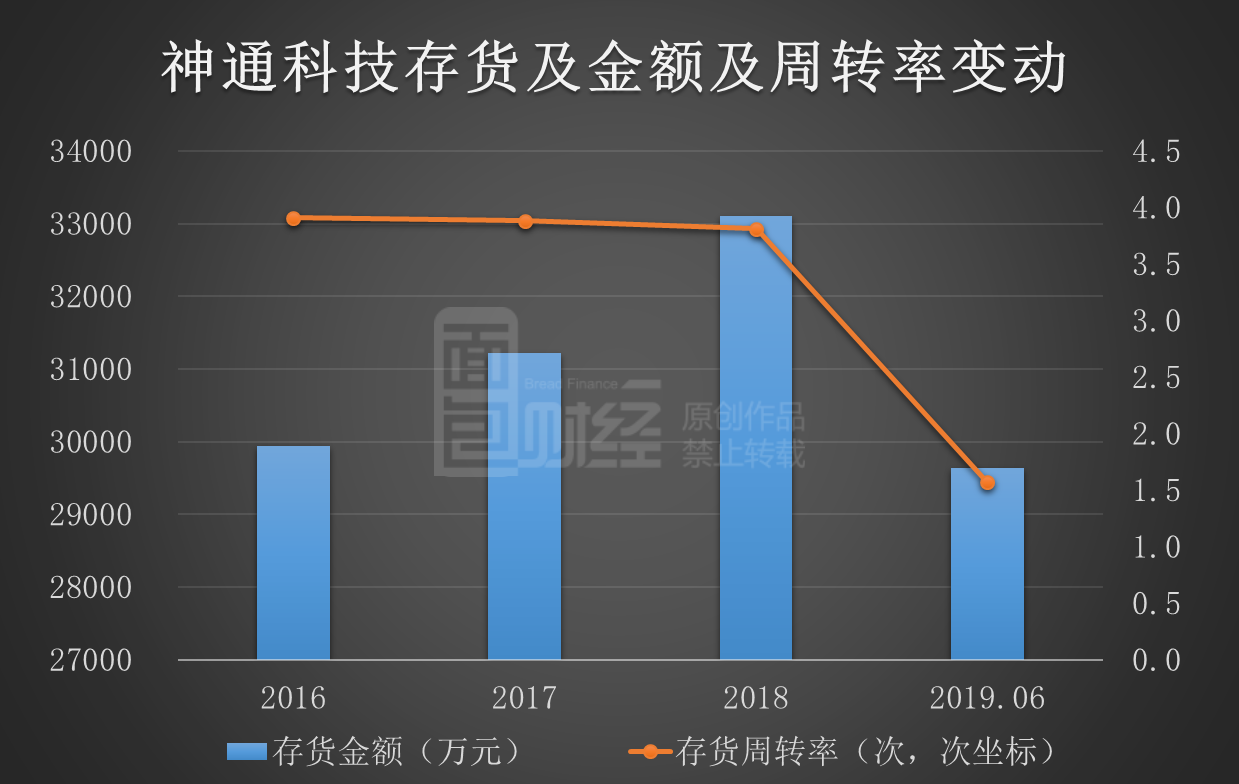

2016至2018年,公司账面存货金额由2.99亿元逐步增长至3.31亿元,公司表示主要系经营规模扩大所致。到了2019年6月末,公司存货较2018年末减少近3500万元。对此,公司表示主要系受下游客户需求放缓影响,为降低存货成本、消化库存,相应减少了原材料采购和库存商品、发出商品规模。

既然下游客户需求放缓,那么公司此时计划扩产,是否真的必要?

报告期内,公司的存货周转率下行,由2016年的3.91降至2018年的3.81,2019上半年进一步降至1.57。

与同业上市公司对比来看,公司存货周转率低于行业平均水平。即便剔除定制生产、开发周期较长的在制模具,公司当前的存货周转率仍低于行业。

查阅申报稿,在风险提示部分,神通科技相应提示了存货规模较大风险和产能消化风险。如果公司的采购组织和存货管理不力,将会对公司的正常运营将产生不利影响。若相关产品未来市场规模增长不及预期,或者公司产品销售开拓不力,则公司将面临产品销售无法达到预期目标的风险。

零部件行业融资需求渐强

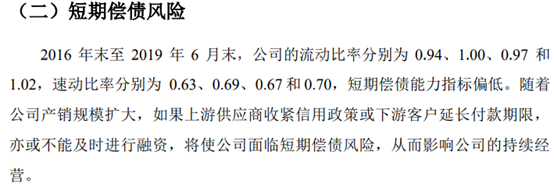

根据申报稿,公司还面临着短期偿债风险。

作为非上市公司,神通科技的融资渠道相对单一,目前公司主要通过股东资本金投入、自身经营积累及银行贷款筹措运营资金。

截止2019年6月末,公司账面货币资金约1.72亿元,而账面短期借款则达到3.27亿元;资产负债率(母公司)54.95%,高于行业平均水平的40.12%;流动比率1.02,速动比率0.7,均低于行业平均水平。

公司表示若此次申请上市成功,则公司得以通过股权融资补充流动资金,特别是通过资本市场筹集长期资金,这将有助改善公司资本结构,提高公司偿债能力,降低财务风险。

2018年以来,汽车市场遇冷,整车销量下滑。作为产业链一环的零部件企业则经受着整车厂和原料厂的双重挤压,不仅要应对车厂的回款与降价压力,还要应对原材料及能源的价格波动。

不断增长的资金压力下,零部件企业的融资需求渐强。单就权益类融资来看,粗略统计在过去的2019年中,至少有9家零部件企业成功闯关IPO,合计募资金额预计超过60亿元。企业数量和募资金额均超2018年。

而在已经上市的零部件企业中,2019年至少有7家公司进行了增发融资、1家公司配股融资,5家公司发行可转债融资,合计募资超过140亿元,金额较2018年增长约4成。

此外,截止2020年1月8日,包括神通科技在内,还有超过10家零部件企业已进行了预披露,正排队IPO。

(GCH)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。