宁波银行中报:回归本源服务实体经济,降低企业融资成本

2021年A股中报季迎来披露高峰,宁波银行作为首家披露中报的商业银行,依旧保持着较为靓丽的业绩。

2021年上半年,面对内外部多变的形势,宁波银行专注主业、回归本源、服务实体,稳步实施“大银行做不好,小银行做不了”的经营策略。与此同时,加强风险管理,推动该行“规模、效益、质量”协同发展。

资产方面:截至2021年6月末资产规模超1.8万亿元,存贷款均保持稳定增长。

盈利能力方面:加速各项业务的转型升级,已形成12个银行业务利润中心以及3个子公司利润中心。盈利来源更加多元,盈利结构持续优化。

资产质量方面:核心监管指标表现优异,不良贷款及不良率均保持低位,流动性风险指标均满足监管要求。

降低实体经济融资成本,加大贷款投放力度

2021上半年,宁波银行继续以服务实体经济、践行普惠金融为责任,不断加大贷款投放。

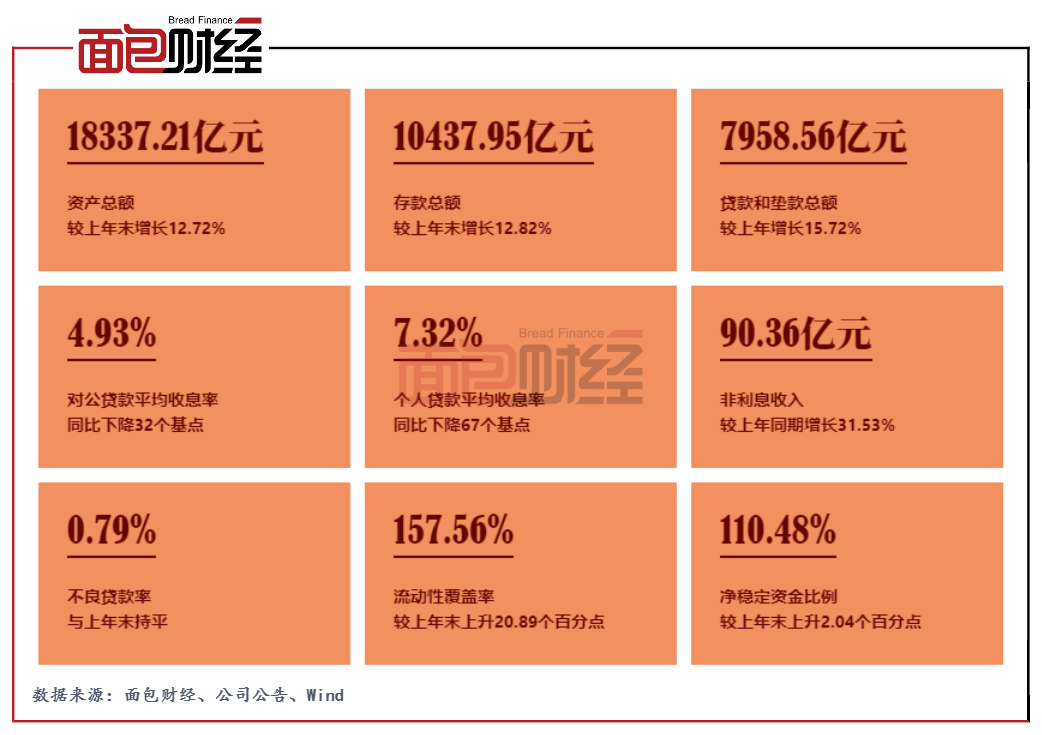

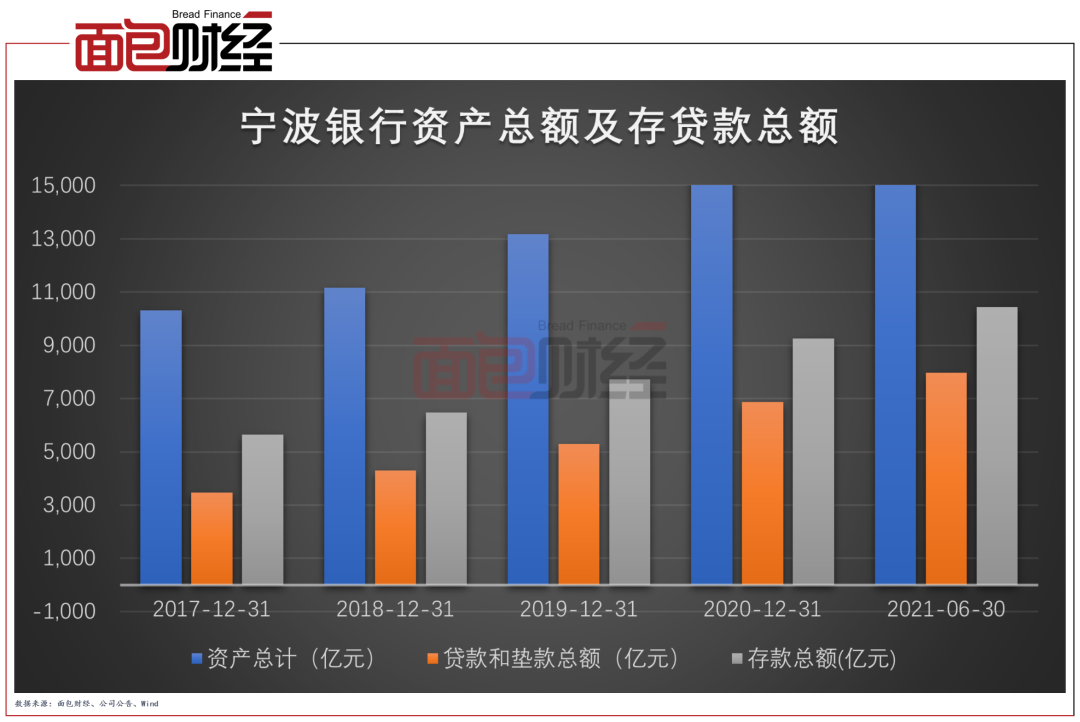

截至2021年6月末,该行资产总额达18337.21亿元,较年初增加2069.72亿元,增幅为12.72%。存款总额超万亿元,较年初增加1186.21亿元,增长12.82%。贷款和垫款总额为7958.56亿元,较年初增加1081.41亿元,增长15.72%。发放贷款及垫款在资产总额中的比重较年初提升1.07个百分点,由40.78%上升至41.85%

2021年上半年,面对利率市场化加速、行业竞争加剧等形势,宁波银行在有效防范风险的前提下稳步推进信贷投放,促进实体经济发展,推动对公贷款日均规模同比增长14.91%;个人贷款日均规模同比增长52.11%。

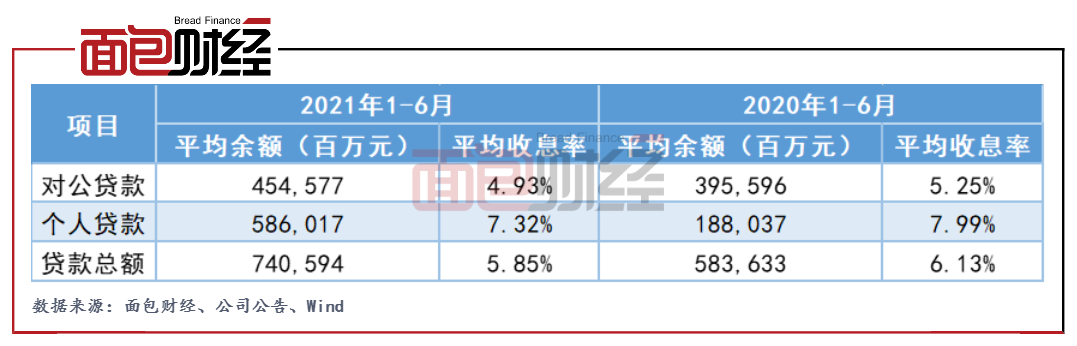

而在贷款规模不断增长的同时,该行积极履行社会责任,降低实体经济融资成本。数据显示2021上半年,该行对公贷款平均收息率4.93%,同比下降32个基点;个人贷款平均收息率7.32%,同比下降67个基点。

由于持续加大对实体经济的支持力度、客户贷款占生息资产的比重持续提升,也使得宁波银行的资产结构得到了进一步优化,从而推动了资产端收益率有所上行。数据显示,2021 上半年,该行净息差为2.33%,同比上升8个基点;净利差为2.59%,同比上升9个基点。

盈利结构优化,非息收入持续增加

财报显示,经过多年的积累,宁波银行基本实现了经营区域网点的全覆盖,以长三角为主体、环渤海和珠三角为两翼的“一体两翼”机构布局进一步完善。于此同时,该行聚焦大零售业务和轻资本业务的拓展,盈利结构不断优化。

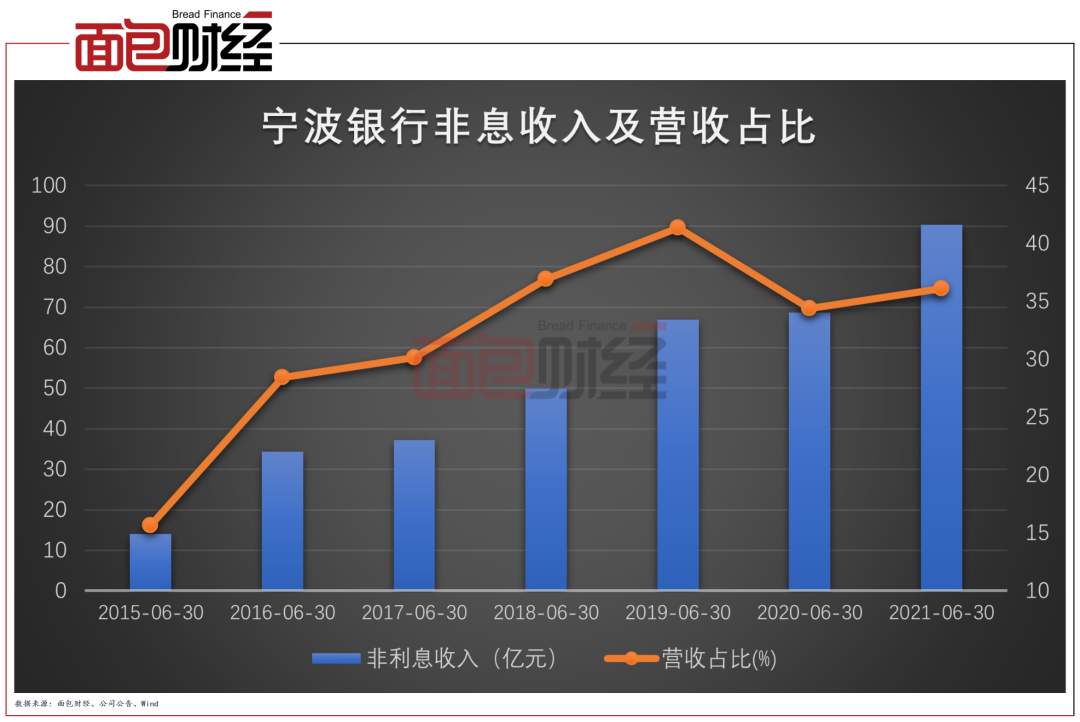

2021上半年,该行实现非利息收入90.36亿元,较上年同期增加21.66亿元,增幅为31.53%。其在营收中的占比也由2015年中期的15.65%提升至2021年中期的36.12%。

从具体业务来看,2021上半年,由于代客理财、代理基金、代理保险等财富管理手续费收入增长较快,宁波银行代理类业务实现营收33.94亿元,同比增长13.21%。此外,得益于资产托管业务的稳步发展,该行托管类业务实现营收2.39亿元,同比增长39.77%。

打造多元化利润中心,聚焦智慧银行

除了盈利结构的明显改善,宁波银行还打造了多元化的利润中心。

目前,该行在银行业务方面已形成包括公司银行、零售银行、私人银行、金融市场等在内12个利润中心;子公司方面则形成了永赢基金、永赢租赁、宁银理财3个利润中心。

数据显示,截至2021年6月末,该行投资银行业务实现FPA投放2734亿元,其中主承债务融资工具1464亿元,排名全市场第11位。

金融市场业务方面,根据最新市场排名,宁波银行外汇交易综合排名第12位,上海黄金交易所黄金询价业务做市商排名第8位;利率债承分销方面,完成利率债承销1841亿元,记账式国债承销全市场排名第19位,国开债承销全市场排名第1位。

子公司方面,截至2021年6月末,永赢基金公募总规模达到2077亿元,实现营业收入4.88亿元,实现净利润1.4亿元。永赢租赁资产余额近600亿元,实现营收11.8亿元,实现净利润5.76亿元。宁银理财管理的理财产品余额为2831亿元。其中,净值型产品规模为2335亿元,较上年末增长351亿元;占比较上年末增加10.1%至78.9%,该公司实现净利润1.73亿元。

另外,面对行业科技化浪潮,宁波银行聚焦智慧银行,建立了“十中心”的金融科技组织架构以及“三位一体”的研发中心体系,以系统化、数字化、智能化为发展策略,加大金融科技资源投入,推动金融与科技融合发展。

资产质量优于行业水平,不良率继续保持低位

2021上半年,宁波银行的资产质量依旧保持稳定,不良贷款及不良率均保持低位。

截至2021年6月末,该行不良贷款总额为62.72亿元,不良贷款率为0.79%,与上年末持平,继续保持较低水平。回顾历史数据,宁波银行的不良贷款率已连续至少11年低于1%。

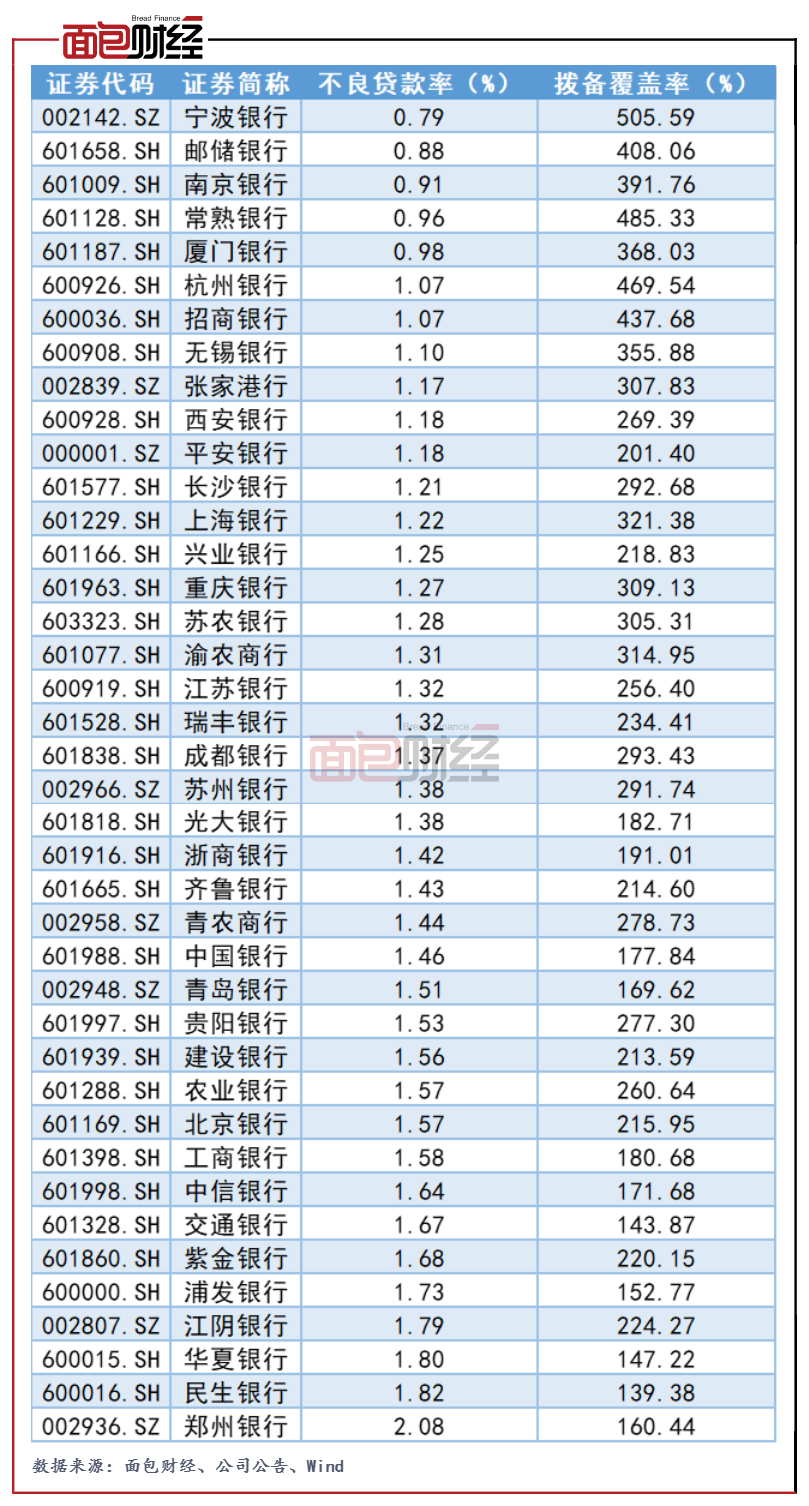

与其他上市银行相比,宁波银行的资产质量优势较为明显。由于多数银行暂未发布中报业绩,以2020年年末数据来看,宁波银行的不良贷款率最低,而拨备覆盖率则处于上市银行之首。

资产质量保持稳定的同时,宁波银行通过利润增长、留存盈余公积、计提充足的贷款损失准备以及外源性融资,进一步加强资本实力。

2021年上半年,该行发行60亿元二级资本债,有效的补充了资本,提升了资本充足率水平,进一步提高了该行的抗风险能力和支持实体经济发展的能力。截至2021年6月末,该行资本充足率为14.74%,一级资本充足率为10.60%,核心一级资本充足率为9.38%。

流动性风险方面,截至2021年6月末,宁波银行的流动性资产余额为5271.40亿元,流动性比例61.63%;流动性覆盖率157.56%,较上年末上升20.89个百分点;可用的稳定资金余额为10171.95亿元,所需的稳定资金余额为9207.19亿元,净稳定资金比例110.48%,较今年一季末增加2.51个百分点,较上年末增加2.04个百分点,均满足监管要求。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。