编者按:证监会颁布的《证券发行与承销管理办法》指出,网下投资者应当遵循独立、客观、诚信的原则合理报价,不得协商报价或者故意压低、抬高价格。

中国证券业协会发布的《首次公开发行证券网下投资者分类评价和管理指引》提出,存在参与询价过程中报价偏离“四个值”孰低值程度显著较高的网下投资者,将被列入关注名单。

新华财经和面包财经将研究透视机构投资者在IPO中的报价行为,本篇透视券商在IPO中过高报价情况。

根据招股日期口径不完全统计,2023年1-10月共发生280余起IPO项目。其中,有42家券商在初步询价中报价偏高,从新股获配名单中被高价剔除。

根据初步申报价和新股发行价格的溢价程度来看,有14笔询价溢价率超过60%。其中,东海证券在华虹公司IPO询价中溢价率超过300%;国元证券、广发证券的新股报价与股票最终发行价格也偏离较多。

图1:2023年前十月券商IPO询价中高价剔除部分案例

过高的报价易导致买方机构失去申购机会,同时不合理报价也会影响新股的合理定价。券商作为IPO网下申购和新股投资的重要参与者,是否需要提高自身定价能力,引导新股合理定价?

东海证券:华虹公司新股报价高达253元/股,全场最高

2023年7月,东海证券参与了科创板新股华虹公司的首发询价,报价253元/股,是华虹公司收到的最高报价。

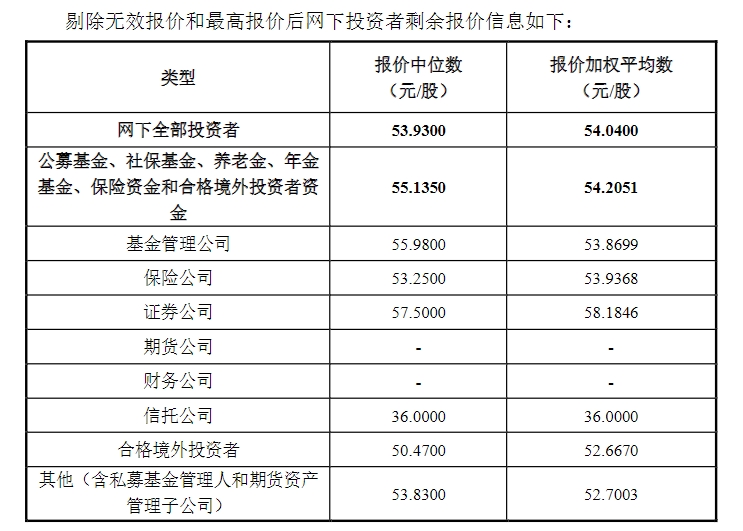

询价明细显示,华虹公司初步询价收到的报价区间为18.5-253元/股,其中证券公司的报价中位数为57.5元/股、加权平均数为58.1846元/股。东海证券的报价显著高于行业平均,申报溢价率超过380%,申报价对应市盈率高达168.88倍。

图2:华虹公司网下投资者报价信息

2023年8月,华虹公司在科创板上市,最终发行价定为52元/股,发行市盈率达到34.71倍,同期中证同行业平均市盈率36.15倍。上市首日,华虹公司收报53.06元/股,当前公司股价跌至45元/股以下,大幅偏离东海证券的初步报价。

另外,东海证券参与新相微、中重科技的IPO同样因报价偏高,最终未能成功获配。与新股上市后股价表现比较,东海证券的报价偏高于实际股价。

国元证券:颀中科技新股报价溢价超过70%

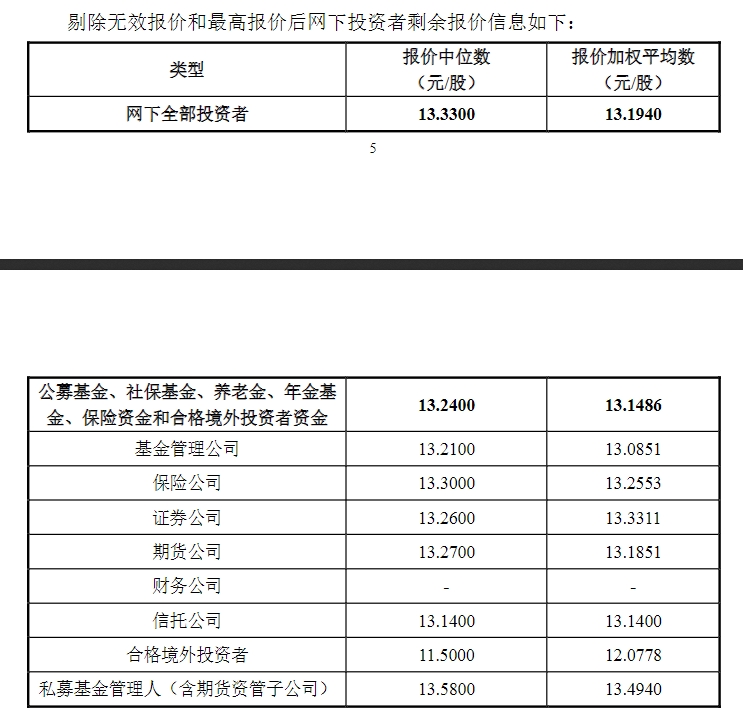

根据颀中科技发行定价公告,在剔除无效报价后,公司共收到344家网下投资者的初步询价报价信息,报价区间为5.27 -21.5元/股。

图3:颀中科技网下投资者报价信息

国元证券旗下资管计划产品参与本次打新,对颀中科技报出最高价21.5元/股。颀中科技最终发行价定为12.1元/股,国元证券的申报溢价率超过70%,最终被高价剔除。

2023年4月,颀中科技上市,上市首日股价最高达到18.93元/股,之后公司股价在11-17元/股区间持续波动。2023年11月27日,颀中科技收盘价为14.24元/股,较大偏离国元证券初步报价。

广发证券:浩辰软件新股报价178.88元/股被剔除

数据显示,广发证券对浩辰软件IPO询价中报价178.88元/股,申报溢价率超过70%,报价被剔除有效价格区间。

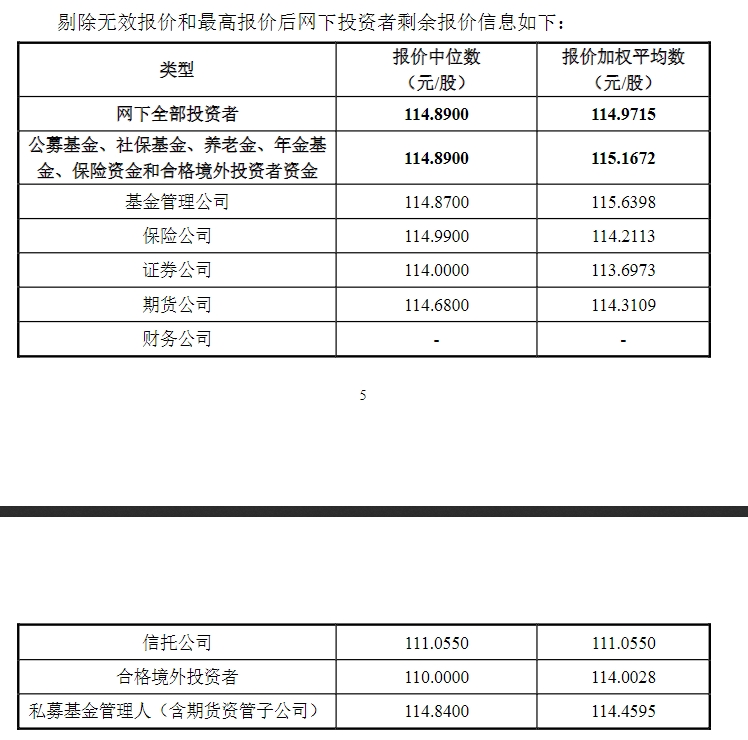

根据浩辰软件发行定价公告,在剔除无效报价后,浩辰软件共收到352家网下投资者管理的8417个配售对象的初步询价报价信息,报价区间为44.21-178.88元/股。

图4:浩辰软件网下投资者报价信息

因浩辰软件将拟申购价格高于131.97元/股的配售对象全部剔除,广发证券在本次IPO中无法参与网下申购。数据显示,进入浩辰软件有效报价的证券公司报价中位数、加权平均数均不高于114元/股,广发证券的每股报价高于行业平均逾60元。

2023年10月,浩辰软件在科创板上市,最终发行价定为103.4元/股。上市后,浩辰软件最高达到95.19元/股,最低跌至76.79元/股。目前,浩辰软件股价低于90元/股,不到广发证券初步报价的一半。

【看新股】是由新华财经与面包财经共同打造的一档以新股和次新股解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

(文章序列号:1725381456013955072)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。