8月29日,郑州银行披露了2024年半年报。

郑州银行以“努力成为政策性科创金融业务特色鲜明的一流商业银行”为战略愿景,坚持“服务地方经济、服务中小企业、服务城乡居民”的市场定位,持续推动业务特色化发展。报告期内,稳步推进业务转型,做好金融五篇大文章,不断提升服务实体经济水平。

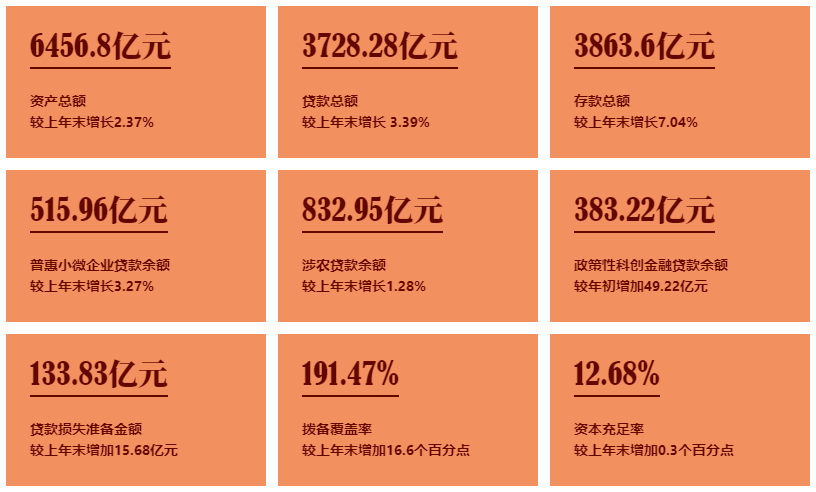

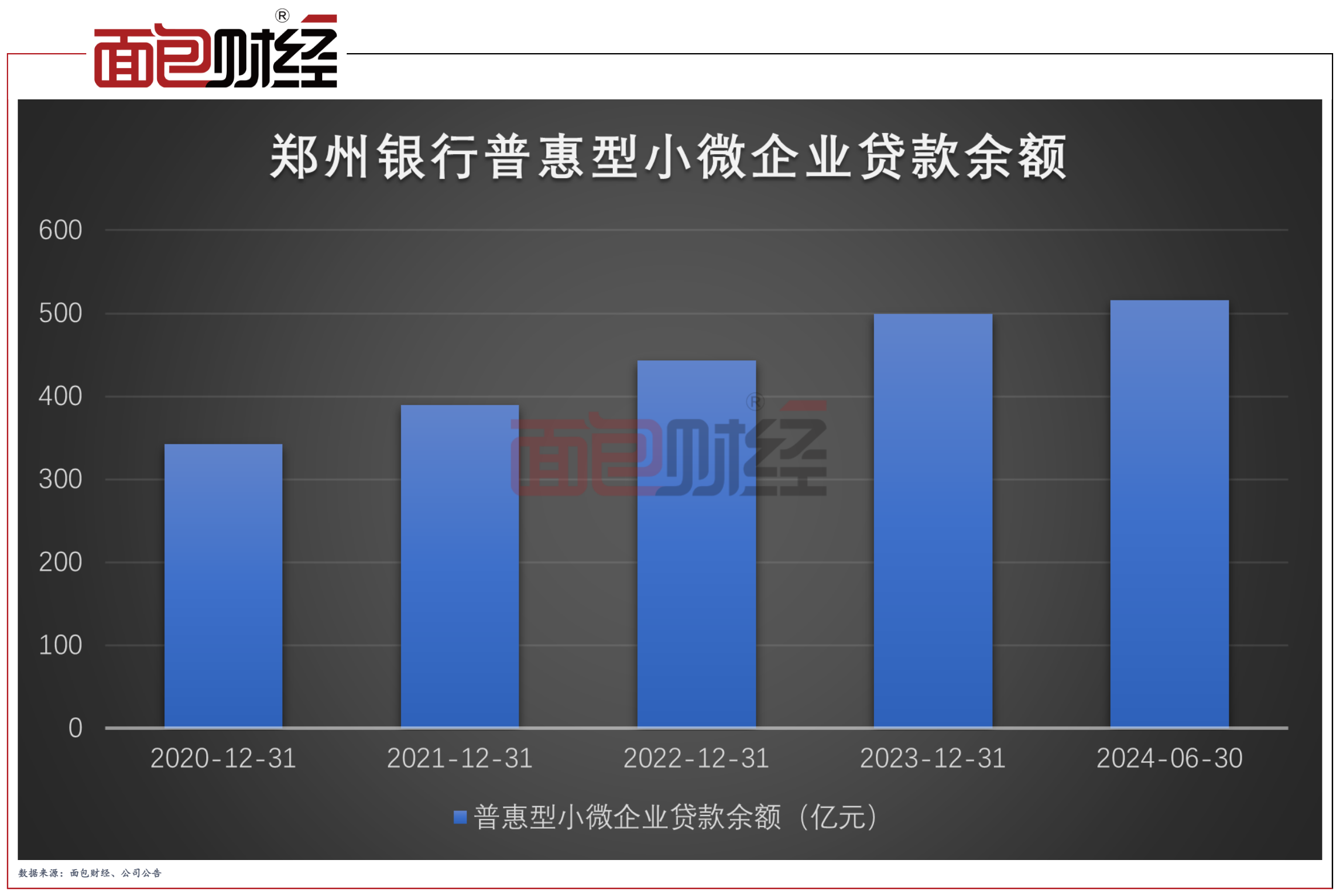

社会责任方面,郑州银行对于普惠小微及涉农贷款投放规模持续扩大。截至2024年6月末,普惠小微贷款余额515.96亿元,较上年末增长3.27%; 涉农贷款余额832.95亿元, 较上年末增长1.28%。

政策性科创金融方面,截至报告期末,公司政策性科创金融贷款余额383.22亿元,较年初增加49.22亿元。

业务规模稳定增长 聚焦服务地方经济

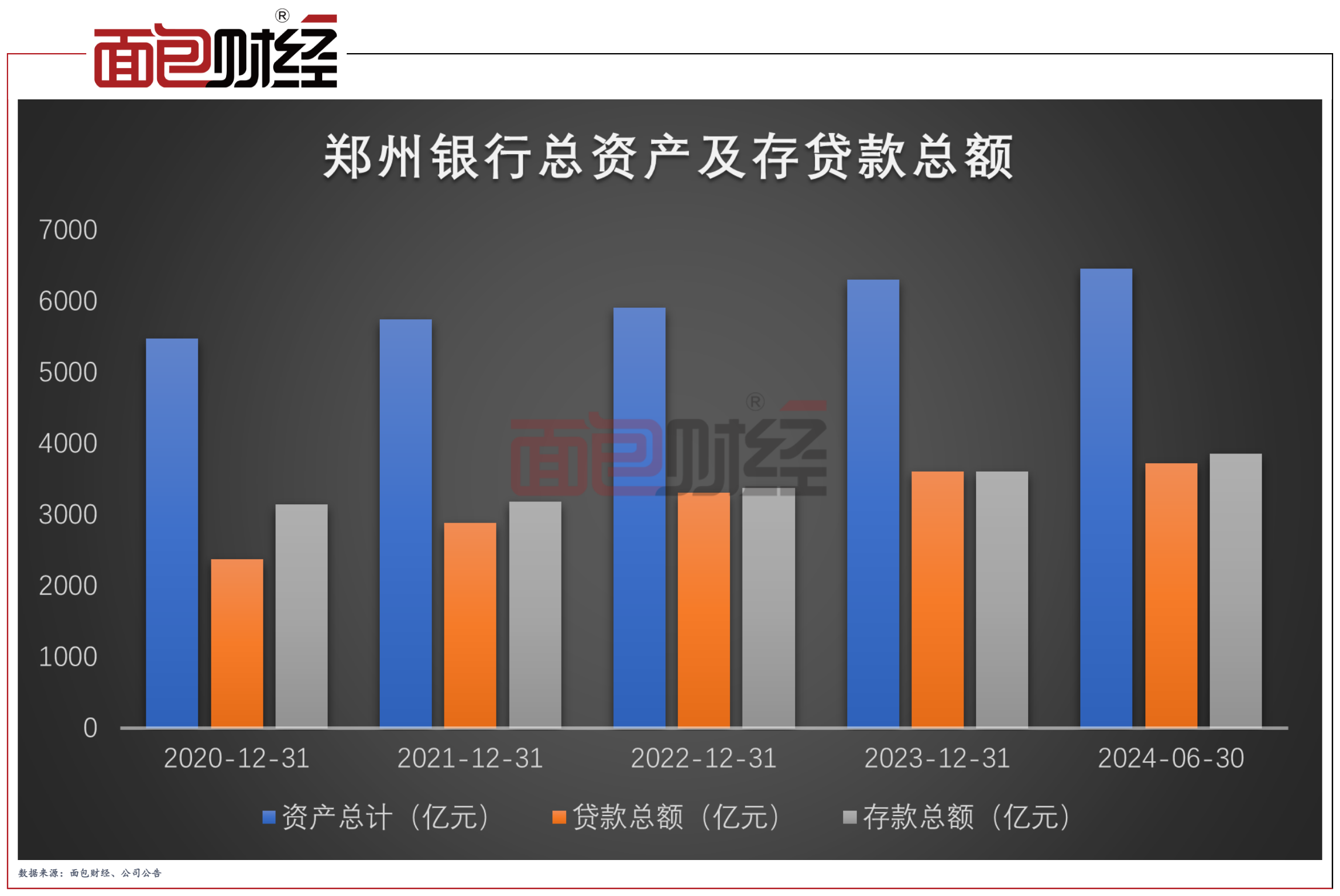

近年来,郑州银行的资产规模持续增长。

中报显示,截至2024年6月末,资产总额为6456.8亿元,较上年末增加149.71亿元,增幅2.37%;发放贷款及垫款总额3728.28亿元,较上年末增加122.2亿元,增幅 3.39%;吸收存款本金总额3863.6亿元,较上年末增加253.99亿元,增幅7.04%。

郑州银行的资产结构也在不断优化。截至2024年6月末,发放贷款及垫款总额占总资产比重为57.74%,占比较上年末提升0.57个百分点;存款占总负债比重为65.56%,占比较上年末提升2.94个百分点。

作为地方法人银行,郑州银行根植郑州、深耕河南,始终坚持与地方经济紧密相融,携手共进。聚焦全省“三个一批、重大项目”,逐步提升中长期项目贷款的投放力度,加大对城市更新、产业转型升级、生态环保、民生保障等领域信贷支持。截至报告期末,公司贷款总额(含垫款、福费廷及票据贴现)2864.25亿元,较上年末增加99.63亿元,增幅3.6%。

助力民营小微企业 加大涉农金融支持力度

报告期内,郑州银行贯彻落实中央经济和金融工作会议精神,积极推动科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章,把更多信贷资源投入到科技创新、绿色低碳、先进制造、普惠小微等实体经济中。

报告期内,公司上线郑e贷新产品,针对稳定经营的批发商户、小微商户等客群提供普惠性更高的纯信用贷款服务,提升信用类贷款业务占比,扩大客群宽度。 另外,加强与“郑好融”平台体系的深度融合,将其作为打通“金融惠企” 最后一公里的重要抓手,推进在风险分担、联合建模、港湾运营等方面的合作,加大普惠类贷款投放。截至报告期末,公司通过该平台累计授信1920笔,授信金额21.69亿元,已建设并挂牌运营线下金融服务港湾21家。

截至报告期末,郑州银行普惠小微贷款余额515.96亿元,较上年末增长16.36亿元,增速3.27%; 有贷款余额的普惠小微企业客户数6.79万户。

作为一家根植于农业大省的金融机构,郑州银行对于乡村金融的支持力度也不断加大。

稳定金融帮扶工作力度,保障金融精准扶贫信贷支持力度,实现金融精准扶贫贷款持续增长;给予涉农贷款内部资金定价优惠、落实尽职免责制度,加强新型农业经营主体金融服务, 解决省内各类新型农业经营主体“融资难、融资贵”问题,为专业大户、农民合作社、农业企业、农业社会化服务组织等各类新型农业经营主体提供融资服务。

截至报告期末,涉农贷款余额832.95亿元, 较上年末增长10.56亿元,增幅1.28%;金融精准扶贫贷款余额9.77亿元,较上年末增长0.25亿元。

持续推进政策性科创金融 提升金融服务质效

科创企业是推动创新发展的重要力量,城商行是支持地方中小科创型企业发展壮大的重要金融力量。

2022年4月,郑州银行被河南省委省政府确定为河南省政策性科创金融运营主体银行。报告期内,公司深入贯彻落实河南省委、省政府战略部署,充分发挥政策性科创金融运营主体作用,助推科技型中小企业加速成长,做深做细“科技金融大文章”。

一方面,强化科技赋能支撑,围绕企业研发、专利、人才等科创指标,构建科创能力综合评价体系,为科技型企业识别和科创能力评价提供“衡量尺”。另一方面,优化科创金融产品,围绕科技型企业生命周期特征,提高产品的适配性,提升科创金融服务质效。开展专题合作,围绕“四链融合”特色运营模式,与科研院所及重点实验室协作,加大对科技成果转化的金融支持力度。

截至报告期末,郑州银行政策性科创金融贷款余额383.22亿元,较年初增加49.22亿元。公司深度融入河南科创高地建设,深耕科创金融领域,聚焦科创企业发展的前沿和重点。

不断加强风险管理 贷款质量保持稳定

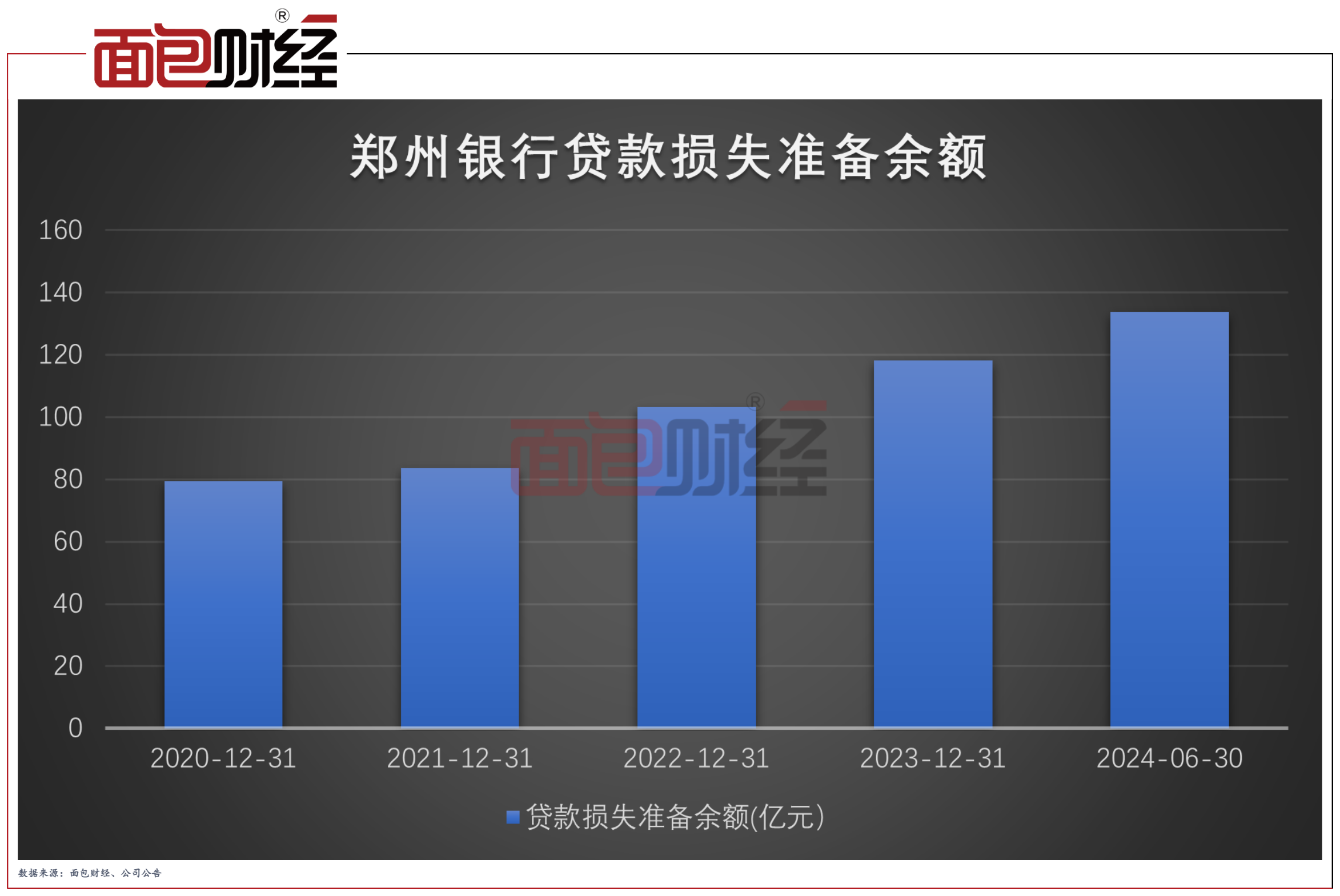

报告期内,郑州银行不断加强信用风险管理、加快不良资产处置力度,贷款质量总体保持在可控水平。

截至报告期末,不良贷款余额69.89亿元,不良贷款率1.87%,较上年末持平。

同时,公司不断加大贷款减值损失计提力度,增强了风险抵补能力。截至2024年6月末,贷款损失准备金余额133.83亿元,较上年末增加15.68亿元,增幅为13.27%。此外,截至报告期末,拨备覆盖率为191.47%,较上年末增加16.6个百分点,风险抵补能力进一步加强。

在资本管理方面,郑州银行注重资本使用效率和资本内生。一方面,致力于优化资本配置策略,加强资产负债组合管理,改善资本结构,提高资本使用效率,强化资本约束和价值回报管理;另一方面加强资本的内生性增长,努力实现自身发展、盈利能力和资本约束的平衡和协调, 通过利润增长、留存盈余公积和计提充足的损失准备等方式补充资本,优化资本结构,提升资本充足率水平, 进一步夯实服务实体经济基础,推动业务经营高质量发展。

中报显示,公司的各项资本充足率指标较上年末均有所提升。截至2024年6月末,公司资本充足率为12.68%,较上年末提升0.3个百分点;一级资本充足率为11.42%,较上年末提升0.29个百分点;核心一级资本充足率为9.26%,较上年末提升0.36个百分点。

流动性风险方面,郑州银行密切关注流动性变化,实时监控资金余缺,合理摆布资金期限结构,并逐步优化资产负债期限结构,强化流动性风险监控,确保流动性安全可控。

截至报告期末,公司流动性比率74.83%,流动性覆盖率207.98%,净稳定资金比例114.63%,主要流动性监管指标均满足监管要求。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。