面包财经研究员统计了房地产开发企业2021年1月境内信用债和境外美元债的发行情况。统计结果显示,1月国内房地产开发企业发行境内信用债合计融资786.34亿元,较2020年12月份增长46.91个百分点;发行时票面利率平均值为4.6%,较2020年12月份下降0.78个百分点。

根据Wind数据,2021年1月,在新发行境内信用债的房企中,万科发行信用债融资最多,金额达到50.71亿元,平均票面利率为3.71%;其次为华侨城,融资金额为45亿元,平均票面利率为3.73%。

统计结果显示,1月国内房地产开发企业中共有29个债务主体发行境外美元债,共发行境外美元债36只,合计融资金额为119.58亿美元。从发行规模来看,在当月新发美元债的内地房企中,碧桂园发行美元债规模最多,合计金额为12亿美元;其次为融创中国,融资金额为11亿美元;世茂集团融资金额为8.72亿美元,在1月国内新发境外美元债的房企中排名第三。

2021年1月,国内房地产开发企业发行境外美元债平均票面利率为7.34%,较2020年12月下降0.6个百分点。其中碧桂园当月发行美元债的平均票面利率为3%,在1月新发美元债的内地房企中属最低水平。越秀地产紧随其后,当月新发美元债的票面利率为3.13%。

房企境内信用债发行规模同比增长逾2倍

按照发行公告日口径统计,2021年1月,国内房地产开发企业发行境内信用债合计融资786.34亿元,较2020年12月份增长46.91个百分点,同比增长270.6%。

图1:2020年1月-2021年1月房地产开发企业历月信用债发行规模

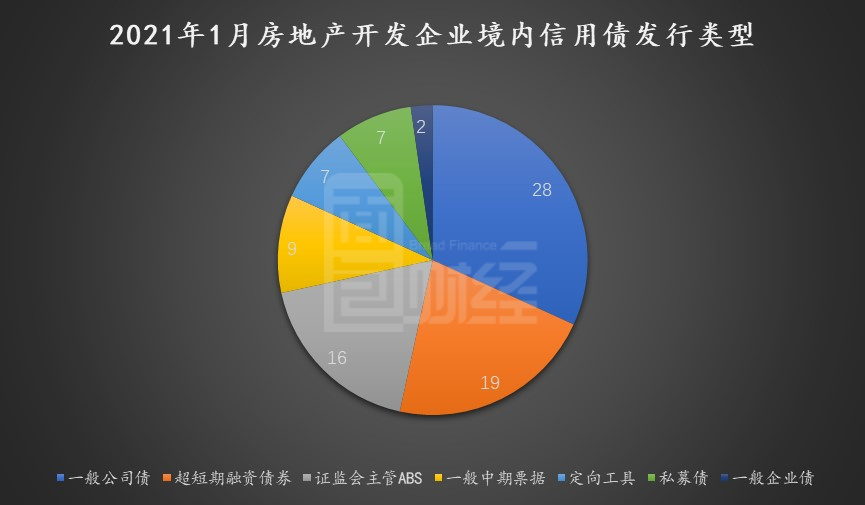

从占比上来看,2021年1月,国内房地产开发企业共计发行信用债88只,其中一般公司债为房企信用债融资的主要渠道。当月,房企一般信用债共发行28只,占比31.82%;其次为超短期融资债券和证监会主管ABS(Asset Backed Securitization),分别发行19只和16只,占比分别为21.59%和18.18%。

图2:2021年1月房地产开发企业境内信用债发行类型

万科、华侨城发行规模靠前 珠江投资票面利率最高

2021年1月,在新发行境内信用债的房企中,万科发行信用债融资最多,金额达到50.71亿元,平均票面利率为3.71%;其次为华侨城,融资金额为45亿元,平均票面利率为3.73%;首开股份融资金额为43亿元,在1月国内新发境内信用债的房企中排名第三,平均票面利率为3.49%。

此外,信达地产、金融街集团、远洋集团(中国)、龙湖、中铁地产、保利地产、绿城集团当月境内信用债发行规模同样位列1月房企境内信用债发行规模前10名。

根据Wind数据,2021年1月国内房地产开发企业发行境内信用债票面利率平均值为4.6%,较2020年12月份下降0.78个百分点,同比下降0.68个百分点。

2021年1月,在境内信用债融资规模排名前10的房企中,发行时票面利率最高的金融街集团和远洋集团(中国),其发行的境内信用债票面利率均为4.6%。根据金融街集团债募集说明书,截至2020年9月末,公司资产负债率为76.93%,本次募集资金扣除发行费用后拟用于偿还回售公司债券。远洋集团(中国)当月发行的定向债务工具,将于2024年1月21日到期。

图3:2021年1月房地产开发企业境内信用债发行规模前10名

在所有1月新发行境内信用债的房地产开发企业中,珠江投资当月发行境内信用债的票面利率最高,达到7.5%,高出1月国内房企发行境内信用债票面利率的平均值2.9个百分点。此外,兆泰集团、阳光城、融创地产、娄底万宝、秦汉新城、荆门高新、宝龙实业、路劲隽御当月发行的境内信用债票面利率也处于较高水平,发行时票面利率均不低于6%。

美元债合计融资119.58亿美元

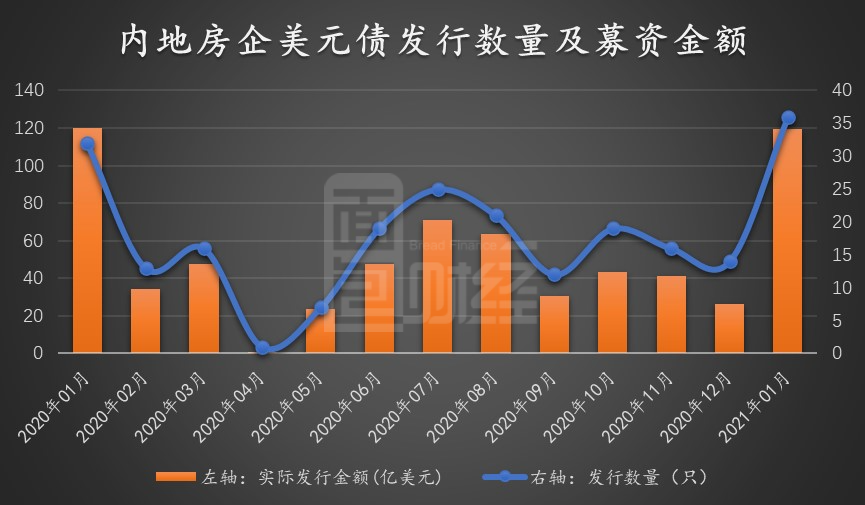

根据Wind数据,按照起息日口径统计,2021年1月,国内房地产开发企业中共有29个债务主体发行境外美元债,共发行美元债36只,发行数量相比2020年12月份增长157.14%,同比增长12.5%;融资金额为119.58亿美元,相比2020年12月份增长353.43%,同比基本持平。

图4:2020年1月至2021年1月内地房企历月美元债发行数量及募资金额

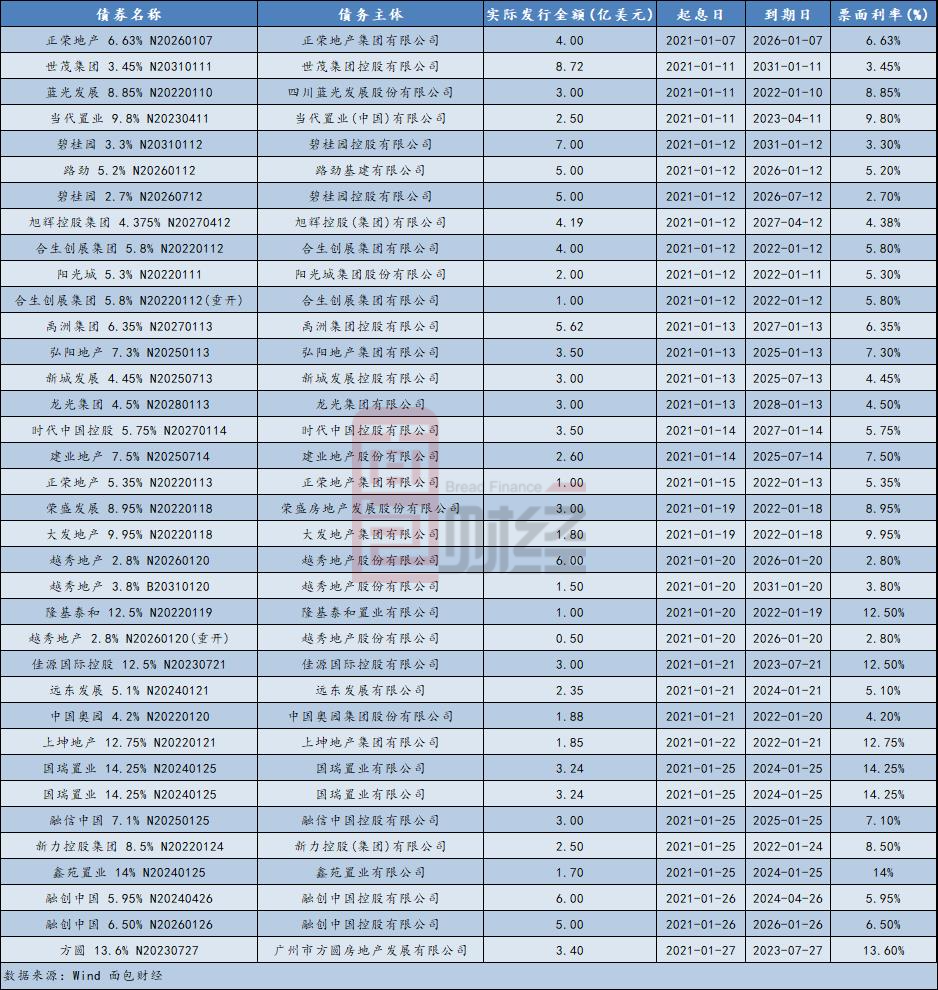

从发行规模来看,2021年1月,在当月新发美元债的内地房企中,碧桂园发行美元债规模最多,合计金额为12亿美元;其次为融创中国,融资金额为11亿美元;世茂集团融资金额为8.72亿美元,在1月国内新发境外美元债的房企中排名第三。

从票面利率来看,1月国内房地产开发企业发行境外美元债的平均票面利率为7.34%,较2020年12月下降0.6个百分点。其中,碧桂园发行的5亿美元于2026年7月到期的优先票据1T7B票面利率为2.7%;发行的7亿美元于2031年1月到期的优先票据MMLB票面利率为3.3%。当月碧桂园发行美元债的平均票面利率为3%,在1月新发美元债的内地房企中属最低水平。越秀地产紧随其后,当月新发美元债的票面利率为3.13%。

图5:2021年1月房地产开发企业发行美元债明细

相对应的是,国瑞置业有限公司、鑫苑置业有限公司,广州方圆房地产发展有限公司、上坤地产集团有限公司、隆基泰和置业有限公司、佳源国际控股有限公司当月新发美元债票面利率分别为14.25%、14%、13.6%、12.75%、12.5%和12.5%,票面利率均超10%。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。