中南服务IPO:毛利率低于同业均值 盈利高增长下能否独立造血?

中南服务商业有限公司(以下简称“中南服务”或者“公司”)于今年三月底向港交所提交了招股书,拟香港主板上市。

近年来,港股房企物业上市的热度居高不下。仅2021年至今,就有超过10家地产及物业公司递表等待上市。背靠中南集团,中南服务也正式加入待上市物企行列。

招股书显示,2018年至2020年,中南服务实现营收年均复合增长25.1%,归母净利润年均复合增长92.9%。但是,公司业绩主要依靠中南集团,其中逾九成营业收入来自于中南系开发项目。此外,公司毛利率虽增长较快,但仍低于港股物企同行。

背靠中南集团 实控人为陈氏二代

中南服务历史可追溯至2005年,中南房地产业有限公司(现称中南城市建设投资有限公司)及南通中南新世界中心开发有限公司共同成立中南物业服务,并开始向中南集团开发物业提供物管服务。

公司目前拥有物业管理服务、社区增值服务、非业主增值服务三条业务线。截至2020年12月31日,中南服务拥有合计173个在管项目,在管总建筑面积为3691.1万平方米,在管物业组合包括购物中心、工业园区、办公大楼、游乐园及公共物业。

值得一提的是,中南服务与中南集团股权互相独立。本次上市的主体为中南服务商业有限公司,于2020年1月成立。2019年11月,中南创始人陈锦石之女陈昱含收购中南物业服务的全部权益,并于 2021年1月成为中南物业服务的登记股东。经上市前重组后,公司控股股东为陈昱含及其家族信托,二者合计持有87.2%的股份。

规模提升营收上行 重仓长三角地区

招股书显示,近三年来,中南服务在管建筑面积与合约建筑面积均保持增长。公司在管物业数量由2018年的88个增至2020年的173个,在管建筑面积年复合增长率为30.73%,合约建筑面积年复合增长率为16.66%。

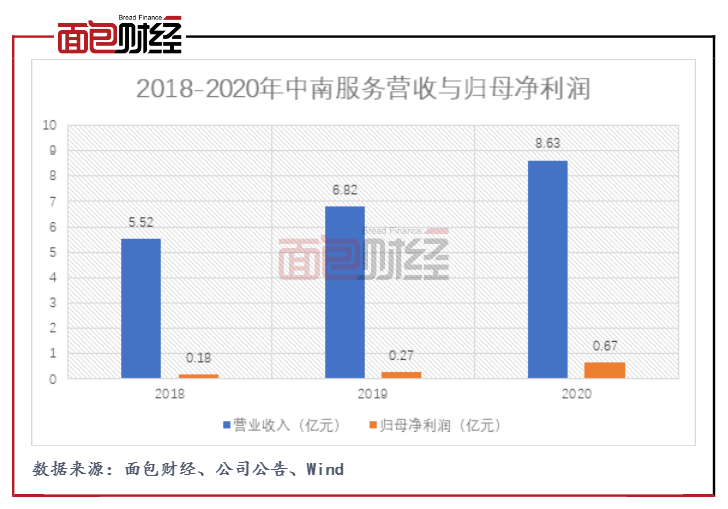

受益于业务与规模发展,中南服务营收从2018年5.52亿元上升至2020年8.63亿元,年复合增长率达到25.1%;归母净利润由2018年的0.18亿元增至2020年的0.67亿元,年复合增长率达到92.9%。

图1:2018-2020年中南服务营收与归母净利润

值得关注的是,中南服务在管项目虽覆盖国内15个省份,但长三角地区为公司主要收入来源。2018至2020年,长三角地区对公司营业贡献收入比重均超过60%。截至2020年末,公司长三角地区在管项目达到99个,超过项目总数的一半;在管建筑面积约为2148.1万平方千米,面积占比约为六成。

对此,中南服务表示,公司正在加快对河北省及四川省的业务发展,意图实现全国性的战略目标。2019年,公司在河北省及四川省在管建筑面积的增速分别为81.6%、88.2%。

毛利率快速增长但低于同业均值 社区增值服务占比较低

2018-2020年,中南服务毛利率持续上行,分别为16.4%、18.6%及23.0%。此外,克而瑞数据显示,中南服务2019年的物业管理服务毛利增长率为61.1%,在香港上市的物业服务企业中位列第七名。

值得关注的是,虽然公司毛利率持续上行,但仍低于港股物业公司毛利率均值。数据显示,近三年港股物业公司平均毛利率分别为26.74%、28.26%及29.47%,2020年公司毛利率低于同业均值约6个百分点。

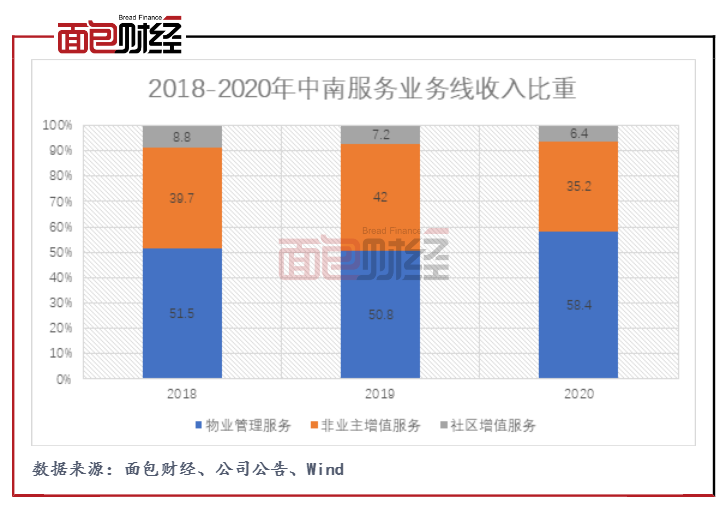

研究发现,社区增值服务在中南服务的业务结构中收入占比较低为主要原因。2020年,公司物业管理服务、非业主增值服务及社区增值服务毛利率分别为13.6%、34.6%及44.6%。

招股书显示,中南服务主要收入来自物业管理服务业务,三年来该业务对公司营收贡献比重均超过50%。物业管理服务属于劳动密集型服务,相较于非业主增值服务及社区增值服务,毛利率偏低。

与之相反的是,高毛利率的社区增值服务在中南服务的业务结构中收入占比却较低。2018年至2020年,公司社区增值服务占总营收的比重分别为8.8%、7.2%及6.4%,持续下行,一定程度上限制了公司的毛利率水平。

图2:2018-2020年中南服务业务线收入比重

依赖中南集团业务收入 外拓性不足

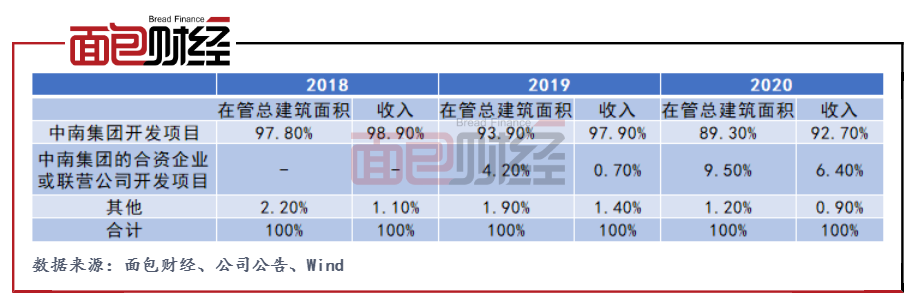

值得关注的是,中南服务大部分物业管理收入与中南集团相关。招股书显示,2018~2020年,中南集团开发项目的收入分别占公司收入的98.9%、97.9%及92.7%,均超过九成。

图3:2018-2020年中南服务在管建筑面积、物业管理服务收入比重明细

此外,中南服务所有五大客户均为关联方。2018年至2020年,公司应收关联公司款项分别达到5.39亿元、4.77亿元及5.79亿元,占总资产的84.22%、80.44%、77.22%。

虽然从2016年起,公司开始为除中南集团以外的第三方物业开发商开发的物业提供物业管理服务,但该部分业务收入占比却微乎其微。2018-2020年,公司来自第三方项目的营业收入约为309.2万元、477.8万元、491.3万元,分别占营业总收入的1.1%、1.4%及0.9%。2020年,公司因未续签两个第三方的物业管理协议,在管的第三方建筑面积由2019年12月31日的53.3万平方米稍跌至2020年12月31日的44.7万平方米。

中南服务虽可以背靠中南集团拥有业务保障,但也因此存在过度依赖关联房企的风险,难以向外开拓业务。此外,由于地产开发具有一定的周期性,一旦中南集团新房竣工面积减少,公司的营收也会受其影响。

此次赴港IPO,中南服务将募集资金用于寻求选择性战略投资及收购机会、拓展及多元化的增值服务、进一步开发信息管理系统、一般业务运营和营运资金,具体金额尚未披露。

在选择性战略投资及收购机会方面,公司表示将重点布局长三角及中西部地区,一方面会主要考察在管面积大于100万平方米的企业,另一方面会着重考虑年收入不低于1500万元或年净利润不低于150万元的企业。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。