大股东持续增持,净利润翻倍:融信中国成内房股新标杆?

进入2018年,尤其是下半年,受一系列内外部因素的共同影响,港股内房股的表现不太如人意。

年初至今,恒生内房股指数下跌5.73%,虽然表现仍强于恒指,但与前两年气势如虹的领涨势头相比不可同日而语。尤其是二季度以来不少内房股从高位回调,市场信心面临考验。

在疲弱的市况之下,不少估值偏低的房地产公司大股东开始频繁增持自家公司的股票,提振市场信心。

其中较为典型的就是上周四才发布半年度业绩的融信中国(3301.HK)。

8月23日,融信发布了颇为靓丽的中期业绩:营收和归母净利润分别增长20.1%和121.5%,上半年合约销售额增长75.7%。

今年6月到7月,融信大股东、董事局主席通过家族信托多次增持公司股份,最后一次增持发生在7月20日。不少投行分析师认为,大股东的持续增持行为,显示出自身对公司未来业绩的信心,甚至意味着认为自家公司价值被低估。

融信大股东的增持动作暂时中止于7月下旬,实际上与监管规则相关,在业绩发布前的一个月内,对大股东的增持和公司回购都有所限制。

今年以来,融信的股价表现虽然强于内房股指数,但近期也跟随大盘同步调整。投行的看多理由是否成立?大股东持续增持是否真的预示着公司价值被低估?

结合新发布的半年度业绩以及今年以来融信的资本动作稍作剖析。从融信2018年的战略配售和大股东增持说起。

配售优化股权结构,董事局主席增持提振市场信心

融信2016年在香港联交所上市,由于在上市之前并无母公司层面的股权融资,因此在上市之后大股东仍保持着相当高的持股比例,初期持股比例高达75%。市场一直期望融信能够通过适当的方式对股权结构进行优化,引入战略投资者,适当降低大股东持股比例。

在这种背景下,上市之后融信进行过两次战略配售,其中第二次在2018年上半年完成。2018年6月6日公告公司第二次的战略配售,发行约1.035亿股,占目前公司已发行股本的6.92%。此次配售股票单价10.62港元,共募集约10.99亿港币,用作集团运营资金。

在此次配售之前,大股东欧氏家族持股约67.84%,配售后持股占比下降至60.91%。此轮融资在改善公司股权结构的同时,也提升了资本实力。

港股的配售性质类似于A股的定增。尽管融信的配售从战略和改善公司治理上,具有相当的合理性和正面影响,但由于港股市场独特的生态和当前较为疲弱的市场情绪,上市公司配售股份往往在短期内对股价有一定的打压效应。

但很快,大股东的增持动作打消了机构投资者和投行分析师对于配售的疑虑。就在融信中国战略配售的当日,融信中国大股东兼董事局主席欧宗洪通过家族信托开始增持公司股票。最近一次增持公告截图见下:

香港联交所披露易公开披露的数据显示,从2018年6月6日首次增持至今,融信董事局主席6次通过家族信托增持公司股份。详情如下表所示:

在一个多月时间内,欧氏家族信托增持公司股票共计1066.05万股,耗资约1.22亿港元,增持后欧氏家族持有融信中国股权升至64.10%。

事实上,再往前追溯,去年11月下旬,在完成首次配售后,大股东也有过数次增持。这些增持动作被投资银行分析师解读为重要利好因素,海通国际在今年初的研报中给予“买入”评级。

今年6月份以来,包括中投证券、花旗和国泰君安等在内的投行,均对融信中国给予“买入”评级,其中花旗给出的目标价高达19.8港元,远高于融信当前9.3港元的股价。

对于自己频繁的增持动作,董事会主席欧宗洪在近期的中期业绩交流会上表示:“我是坚定看好公司的发展,对未来的前景充满信心。所以如果未来公司价值仍持续被低估,我还会继续增持。”

投行看多融信的一个重要原因就是大股东的增持行为。熟悉港股的投资者都知道,港股的回购和增持动作非常值得关注,频繁大额的增持或回购,往往会意味着公司管理层对公司价值的认可和对未来经营的信心。

具体到融信,投行的看多原因不仅仅在于增持的频次和金额,更重要的是历次增持均发生在通过配售引入新战略投资者之后。这意味着,公司战略配售的目标在于改善股权结构的同时增强资本实力,而不是为大股东减持套现创造条件。大股东在引入战略投资者之后通过二级市场买入股票,重新提高持股比例,实际上也为后续继续改善公司资本结构创造了条件。

公司新发布的半年度业绩验证了此前投行对于融信中国的判断:在规模保持增长的同时,实现盈利、杠杆的双改善。

先看盈利情况。

半年度业绩速览:净利润翻倍,毛利率提升

财报显示,融信今年上半年实现销售额545.31亿元,同比增长75.73%;营业收入142.88亿元,同比增长20.06%;净利润22.54亿元,同比上升101.61%;归属上市公司股东净利润15.23亿元,同比增121.5%。

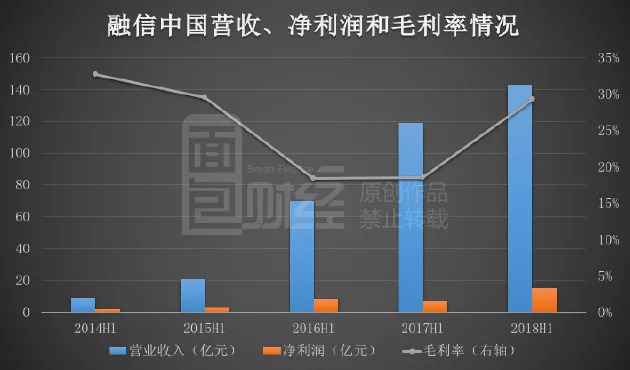

自上市以来,融信保持了持续的规模增长。下图为融信中国近五年的半年度营收、净利润与毛利率情况:

根据财报数据计算,2014年上半年至2018年上半年,融信中国的营收和净利润分别增长了14.82倍和6.7倍。在这期间,融信的总资产规模也在持续扩大:从2014年末的315.35亿增至2018年6月末的1862.85亿,增长了4.91倍。

事实上,融信近年来的业绩增速在全行业也位居前列。根据内资房企TOP30中目前已披露中报的房企数据,面包财经绘制了近三年净利润增幅TOP20榜单:

(注:剔除了2015年上半年为亏损的房企)

可以看到2015年上半年至2018年上半年,融信净利润增幅达701.76%,为目前已披露中报业绩的房企中增速最高的。

而此前投行看多融信的另一个重要原因是毛利率将重回上升通道,这在财报数据中得到验证。2018年上半年,融信毛利率达到29.30%,同比上升10.7个百分点,若扣除收并购项目重新估值影响,毛利率为32.6%。

此前两年,由于营收和规模扩张,融信的毛利率有所下降:从2014年上半年的32.67%将至2017年的18.57%。关于毛利率的波动,融信在财报中称,2018年上半年,因前期收并购项目影响较少,公司整体毛利率恢复正常水平。

由于从房产销售到交房结转至收入需要一定的周期,上市房企的营收和利润具有滞后性,合约销售情况对于业绩的观察可能更有参考意义。

半年合约销售额首次突破500亿,销售单价继续提升

财报显示:2018年上半年,融信中国总合约销售额约人民币545.31亿元,半年度销售额首次突破500亿大关,按同口径计算,同比增幅高达75.73%。

上半年合约销售额快速增长,很大程度上得益于在核心城市的销售较为强劲。今年上半年,融信中国在核心城市上海、杭州和福州的销售金额合计361亿元,占销售总额的66.36%。

据克而瑞统计数据显示,2018上半年,融信在杭州的权益销售金额达100.85亿元人民币,位列杭州房企第2位;在福州和上海两个城市的销售额在地区排行榜中分别位列第1位和第4位。

聚焦核心城市是当前房企发展的有效策略,尽管三四线城市此前房地产市场增速较快,但在一线市场与核心二线城市拥有优质项目,在房地产宏观调整日益深化的大背景下,仍然是一个有效的护城河。

销售主要分布在位于一线和强二线城市的核心地段高品质项目,使得融信拥有更高的平均销售均价。根据《中国房地产报》统计,今年上半年,融信中国合约销售单价位列房企TOP30第2名。

在上市房企中,融信的销售单价排名也很靠前,下表为面包财经整理的2018年上半年销售额500亿以上的港股内房股销售均价排名情况:

统计数据显示:2018年上半年,中国金茂和融信中国的单位销售均价分别为3.42万元每平米和2.15万元每平米,在今年上半年销售规模500亿以上内房股中分别排名前两位。

中国金茂销售单价远超其他上市房企有一定的特殊性,主要由于在一线城市的别墅等高端项目集中销售所造成。金茂本身也拥有占比较高的商业地产和一级土地开发业务,与其他内房股不具有太强的可比性。

融信更具有代表性。根据公开资料,2018年上半年,包括杭州永兴首府、融信澜天、融信创世纪等在内的5个项目均超额完成半年度销售目标,并且多个项目“开盘即售罄”。在杭州地产业堪称现象级事件,融信也成为杭州市场上最快实现半年销售破百亿的房企。而福州是融信的传统强势市场,销售夺冠主要体现了前期充足的资源储备和传统市场地位。

根据最新销售公告,截至今年前7个月,融信合约销售额为656亿元,已完成全年目标的55%,销售单价也进一步提升至21801元每平米。

融信此前提出2018年的销售目标为1200亿,考虑到下半年通常是房企集中销售期,市场预期这一目标很可能提前完成。支撑融信中国销售目标直指1200亿的核心要素,除了量价齐升的销售数据外,还有一项重要因素就是其在核心城市较为充足的土地储备。

土地储备超过2500万平米,成本不到6500元/平米

根据中报,融信中国今年上半年共新增土地249万平方米,新增地块主要位于上海、杭州、福州和厦门等一二线城市,侧重于净人口流入及新兴产业规划的卫星城。

截至2018年6月末,融信中国土地储备达2517万平方米,平均成本为每平米6463元,其中一、二线城市土地储备占比达到57.5%。

目前融信中国共布局38个城市,共计147个项目。具体来看,其战略布局的全国8大核心城市群分别为:海峡西岸、长三角、长江中游、大湾区、京津冀、中原、成渝、西北城市群:

融信的布局策略坚持“1+N”战略,即以原有入驻的城市为核心,积极拓展周边具有明显外溢需求、净人口流入及新兴产业规划的卫星城市。较高的销售单价和较低的拿地成本,为融信较高的毛利奠定了基础。

观察房企的经营情况,除了营收、利润和销售额之外,负债率变动也是一个重要指标。

融资工具多元化,净负债率实现“两连降”

根据中报数据,公司上半年净债务为人民币463.09亿元,较2017年末下降5.37%;净负债率为1.4x,较2017年末下降19个百分点,公司降负债举措效果显著。

纵观行业现状,上半年大型房企尽管业绩亮眼,但在亮丽报表的背后,房企债务水平也攀升至了历史高位。

公开的资料显示:自2018年年初提出明确的降债计划后,融信中国采取多重措施稳步降杠杆。如通过销售回款、结转利润,增厚净资产;少举债、审慎拿地;在合适的时候,在集团不同层面持续用轻资产的模式引进权益类的合作。上海易居房地产研究院总监严跃进表示,在连续几年实现高速增长后,融信在当前金融周期下审时度势,主动调整战略节奏,控制企业负债率,是明智之举,也将为后续企业稳健高质量发展打下基础。

根据中报,截至2018年6月底,融信中国的净负债率为140%,较2017年末下降了19个百分点。在中期业绩交流会上,融信表示今年末净负债率目标降至100%。下图为面包财经根据财报数据绘制的融信中国净负债以及净负债率情况:

2016年之后,房地产宏观调控政策持续深入,此前向房地产企业开闸的低成本融资工具——人民币债券趋于收紧。在这一背景下,拓展融资渠道、组合使用各种融资工具、控制融资成本并合理统筹融资期限成为考量房企综合竞争力愈发重要的维度。

自2016年1月13日在港股上市以来,融信先后利用了包括增发配股、银行贷款、开发贷、公司债、美元票据、购房尾款ABS证券化等多种融资方式。

以最新的数据来看,今年上半年,融信中国先完成发行合共4.25亿美元的年息8.25%的三年期优先票据。2018年6月上旬,融信中国完成上市后的第二次配股,按每股10.62港元,配售最多1.035亿股股份,募得资金净额约11亿港元,此次配售既为融信中国引入优质的长期投资者、改善股权结构、建立全面战略合作关系,同时也有利于补充资金,降低债务杠杆。

公司降杠杆举措成效显著,并获得相关机构认可,信用评级稳健上升。上半年,融信中国境内主体评级获得AAA评级,穆迪近日也宣布,将公司主体评级展望从负面调为稳定。

综合资本动作、财务指标、销售情况和土地储备等多种因素,今年上半年以来多家投行给予融信买入评级。

内外资投行覆盖增多,成内资房企新风向标?

今年以来,内房股走势普遍不佳。从市值来看,年初至今内房股板块总市值已蒸发近万亿港元,尤其是部分龙头内资房企,市值跌幅甚至超过千亿港元。

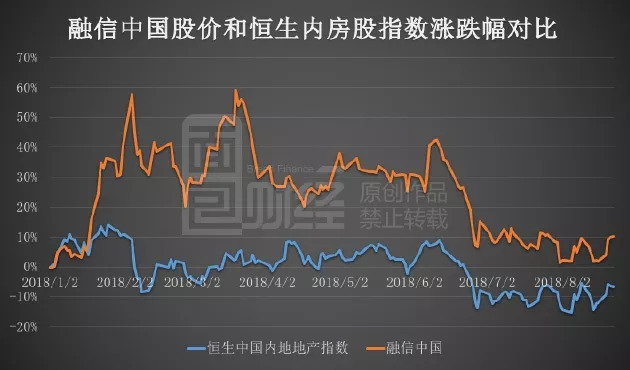

尽管与年内最高价相比,融信市值也有所回落,不过年初至今股价仍为上涨。下图为年初至今融信中国和恒生内房股指数涨跌幅对比:

2018年以来,包括中投证券、海通国际、花旗、国泰君安等多家机构均给予融信中国“买入”评级:

以花旗为例。今年以来,花旗先后对融信发表了四份研报,均给出19.8港元的目标价,最近一次评级是中报发出后,维持19.8港元目标价,而截止8月24日收盘,融信股价为9.3港元。

大股东增持、利润翻倍、投行密集给出买入评级,在内房股经历深度调整之后,融信会成为新的风向标吗?

本文作者:面包财经

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。