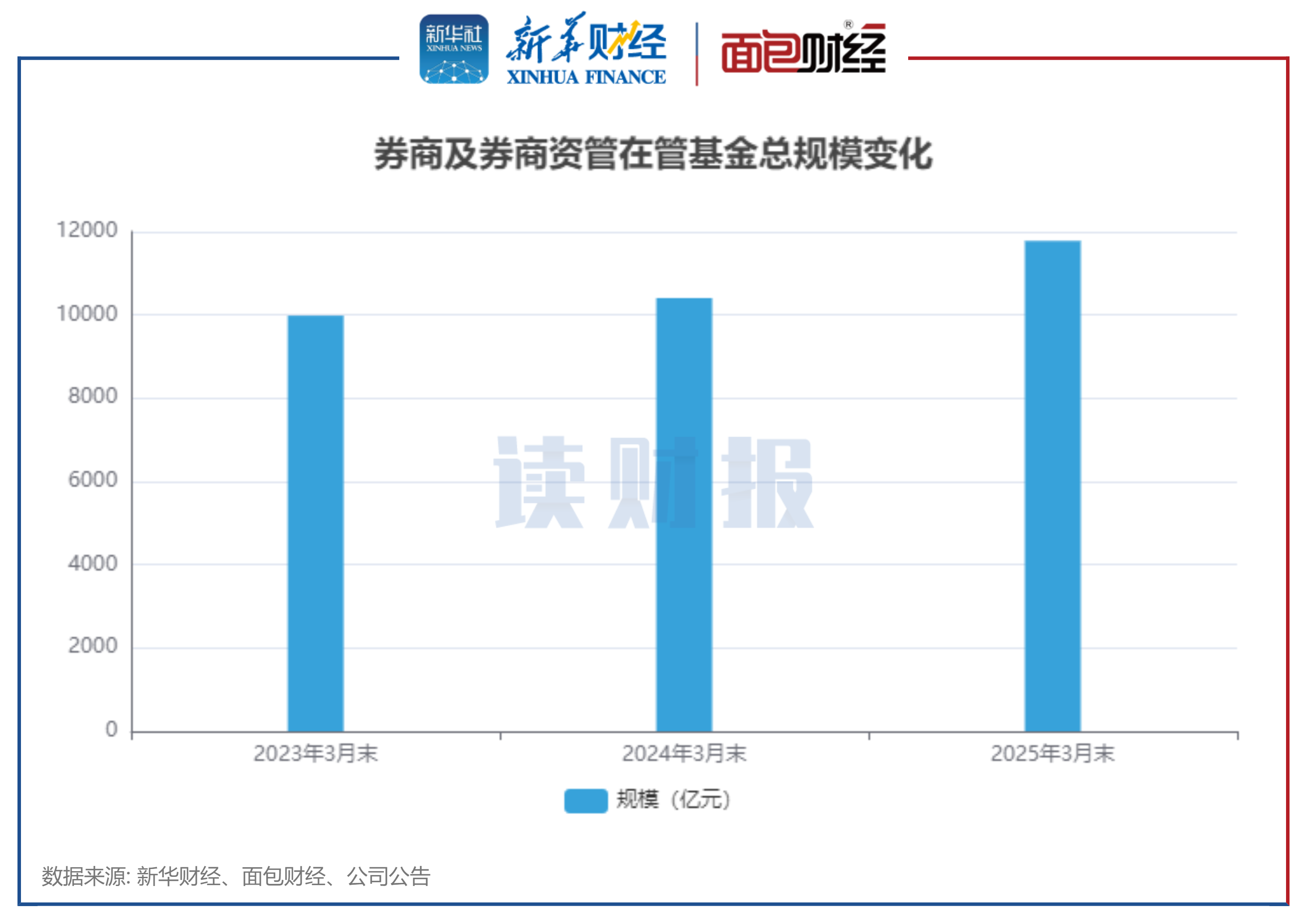

近期,公募基金2025年一季报陆续披露完毕。报告期末,券商及券商资管在管基金合计规模约达1.18万亿元,较去年同期增长约13.2%。

统计显示,券商及券商资管在管的600余只基金中(初始基金口径,下同),2025年一季度平均回报率为1.35%。其中,东方红医疗升级A、国泰君安中证香港科技指数A、招商资管北证50成份指数A的收益率在同类排名居前。

以利润口径统计,7只基金一季度浮盈超过1亿元。中信证券卓越成长两年持有A、东方红医疗升级A的利润超过2亿元,中银证券汇嘉定期开放等5只产品浮亏超过1亿元。

总规模同比增长超13%

数据显示,截至2025年一季度末,券商及券商资管在管基金总规模约达1.18万亿元,较去年同期增长约13.2%。其中,今年一季度新成立的基金有8只,规模约55.05亿元。

图1:券商及券商资管在管基金总规模变化

从申赎净额来看,华泰紫金货币增利在一季度净申购58.6亿份,中金财富聚金利、财通资管睿安、东方红90天持有纯债、国泰君安1年定开净申购超10亿份。一季度新成立基金中,浙商汇金聚沣30天持有高等级、中银证券中证A500指数、东方红远见精选的份额均超过2亿份。

相比之下,财通资管鑫管家、东方红货币等21只基金在一季度被净赎回超过10亿份。

东证资管、国泰君安资管旗下产品收益率居前

根据财报数据,券商及券商资管在管产品达600余只(初始基金口径,下同),2025年一季度平均回报率为1.35%。

分类型来看,QDII股票型基金一季度表现亮眼,平均回报率达到18.72%,QDII混合型、平衡混合型紧随其后。中长期纯债型、被动指数型债券、债券型FOF基金表现欠佳,一季度平均回报率分别为-0.15%、、-0.13%、-0.04%。

图2:券商及券商资管旗下2025年第一季度收益率超过10%的基金

具体来看,12只基金一季度收益率超过10%,其中东方红医疗升级A、国泰君安中证香港科技指数A、招商资管北证50成份指数A收益率超过20%。

东方红医疗升级A为普通股票型基金,一季度净值增长22.83%,跑赢基准19.49个百分点。一季报显示,该基金重仓康弘药业、百利天恒、恒瑞医药等股票。

百亿规模产品中,华泰紫金货币增利C表现最佳。该基金为货币型基金,一季度收益率达0.4%,跑赢业绩比较基准0.32个百分点。

山证资管精选行业A在一季度净值回撤5.41%,跌幅居前。此外,海通红利优选一年持有期B、东海证券海睿进取A等36只产品在一季度回撤超过1%。

7只产品浮盈超1亿元

以一季度利润口径统计,券商及券商资管旗下7只基金浮盈超过1亿元。中信证券卓越成长两年持有A、东方红医疗升级A的利润超过2亿元。

图3:券商及券商资管旗下2025年一季度利润超1亿元的基金

截至2025年3月末,中信证券卓越成长两年持有A的规模约36.83亿元。该基金为偏股混合型基金,在一季度单位净值增长6.58%,跑赢基准4.86个百分点,A、B、C类份额合计实现利润约2.46亿元。

此外,中银证券汇嘉定期开放、东方红启恒三年持有A等5只产品浮亏超过1亿元。

中银证券汇嘉定期开放在一季度净值下跌0.45%,浮亏超1.97亿元,期末基金规模约435.1亿元。该基金为中长期纯债型基金,在一季度重仓17农发15、23华夏银行债04、19交通银行二级02、22国开10、22国开05等债券。

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

(文章序列号:1919994217258684416/PLH)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。