【读财报】普惠金融支持小微企业 哪家银行力度更强?

2020年新冠疫情暴发,中小微企业遭受严重冲击。为纾解中小微企业困难,银保监会相继推出一系列政策,包括对符合条件、流动性遇到暂时困难的中小微企业贷款,给予临时性延期还本付息安排;要求银行业金融机构创新“银税互动”信贷产品,及时推出适合小微企业特点的信用信贷产品等。

新华财经和面包财经研究员梳理了A股36家上市商业银行的2019年年报,通过信披数据从普惠型小微贷款余额、增速、占比、成本和不良率等角度,客观审视各家银行普惠型小微企业金融的总体情况和“两增两控”成绩单。

普惠型小微贷款余额:建行邮储领先

根据2019年年报披露信息,六大国有银行中,建设银行的期末普惠型小微贷款余额遥遥领先,金额达9631.55亿元;邮储银行、农业银行、工商银行和中国银行的贷款规模在4000亿元至7000亿元之间;交通银行的贷款规模偏小,期末余额为1639.52亿元。

在披露相关数据的股份制银行中,招商银行的期末普惠型小微贷款余额为4533.29亿元,居同类银行之首。其次为中信银行,贷款余额为2042.55亿元。

另外,江苏银行和渝农商行的期末普惠型小微贷款余额分别为658亿元和651.95亿元,分别在城商行和农商行中排名居首。

图1:部分上市商业银行2019年末普惠型小微贷款余额

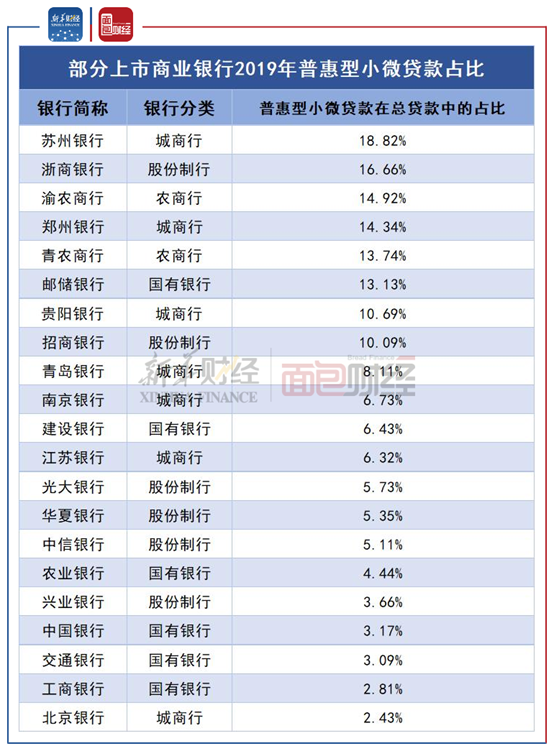

普惠型小微贷款占比:苏州银行浙商银行居前

从普惠型小微贷款余额在总贷款余额中的比例来看,苏州银行和浙商银行的占比分别为18.82%和16.66%,信贷资源向小微企业倾斜力度更大。渝农商行、郑州银行、青农商行、邮储银行、贵阳银行和招商银行的普惠型小微贷款占比也相对较高,比例均在10%以上。

图2:部分上市商业银行2019年末普惠型小微贷款占比

普惠小微贷款增速:22家银行完成贷款增量要求 贵阳银行未达标

梳理贷款增长情况发现,披露相关数据的上市商业银行,2019年普惠型小微贷款规模均有着较快的发展,增速普遍在两位数。其中,农业银行、建设银行、张家港行、工商银行和交通银行有着50%以上的增幅。增长速度较慢的渝农商行和招商银行也有超过15%的增幅。

2019年2月,银保监会发布《关于进一步加强金融服务民营企业有关工作通知》,要求国有控股大型商业银行要充分发挥“头雁”效应,2019年普惠型小微企业贷款力争总体实现余额同比增长30%以上。

经统计,截至2019年末,六大国有银行发放普惠型小微贷款余额合计约3.26万亿元,较2018年末增长逾40%,超额完成了监管部门要求的“增长30%以上”目标。

图3:部分上市商业银行2019年普惠型小微贷款增速及客户数

对比普惠型小微贷款增速和银行各项贷款增速来看,22家上市商业银行的普惠型小微贷款增速超过自家2019年各项贷款的增速,达到“两增”目标中对于贷款增速的要求。其中,建设银行、农业银行、工商银行、交通银行的普惠型小微贷款增速高出各项贷款同比增速40个百分点以上。

在披露相关数据的上市银行中,贵阳银行是唯一一家普惠型小微贷款增速低于各项贷款同比增速的银行,两者相差0.19个百分点。

贷款户数方面,截至2019年末,邮储银行、建设银行和农业银行的普惠型小微贷款客户数均超过100万户,体量居同业前列。

贷款成本和资产质量:国有银行成本更低 浙商银行不良率最低

梳理年报信息发现,上市商业银行中仅有一小部分银行披露具体的小微贷款平均利率和不良率数据。

根据披露信息,2019年,交通银行、建设银行、农业银行、工商银行和中国银行普惠型小微贷款的平均利率在4%~5%之间,在同业中属于较低水平。

交通银行等7家银行公布了小微企业贷款成本下降的具体数值。其中,农业银行的普惠型小微企业客户融资成本下降1.2个百分点,平安银行的普惠型小微贷款平均利率下降2个百分点。

图4:部分上市商业银行2019年小微贷款平均利率

资产质量方面,披露相关数据的上市商业银行中,普惠型小微企业不良贷款率最低的是浙商银行。

图5:部分上市商业银行2019年小微企业不良贷款率

12家银行表示完成“两增两控”目标

2018年,银保监会针对单户授信总额1000万元以下(含)的小微企业贷款同比增速,贷款户数等方面,提出“两增两控”考核目标。

36家上市商业银行中,邮储银行等12家在2019年年报中表示当期已完成“两增两控”目标;北京银行和南京银行表示小微企业贷款业务完成“两增”目标;其他上市商业银行未在年报中明确提及是否完成“两增两控”目标。

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。