2023年2月21日,福能东方发布2023年创业板向特定对象发行A股股票预案,拟向控股股东佛山控股集团定增募资不超5亿元拟用于补流及还债。

历史公告显示,福能东方过去3年已发起多次融资。2020年8月,公司通过定增完成一起重组。2021年3月,公司再次发布定增预案,但于同年7月终止实施。今年2月,公司再度发起定增预案。

拟向控股股东定增募资5亿

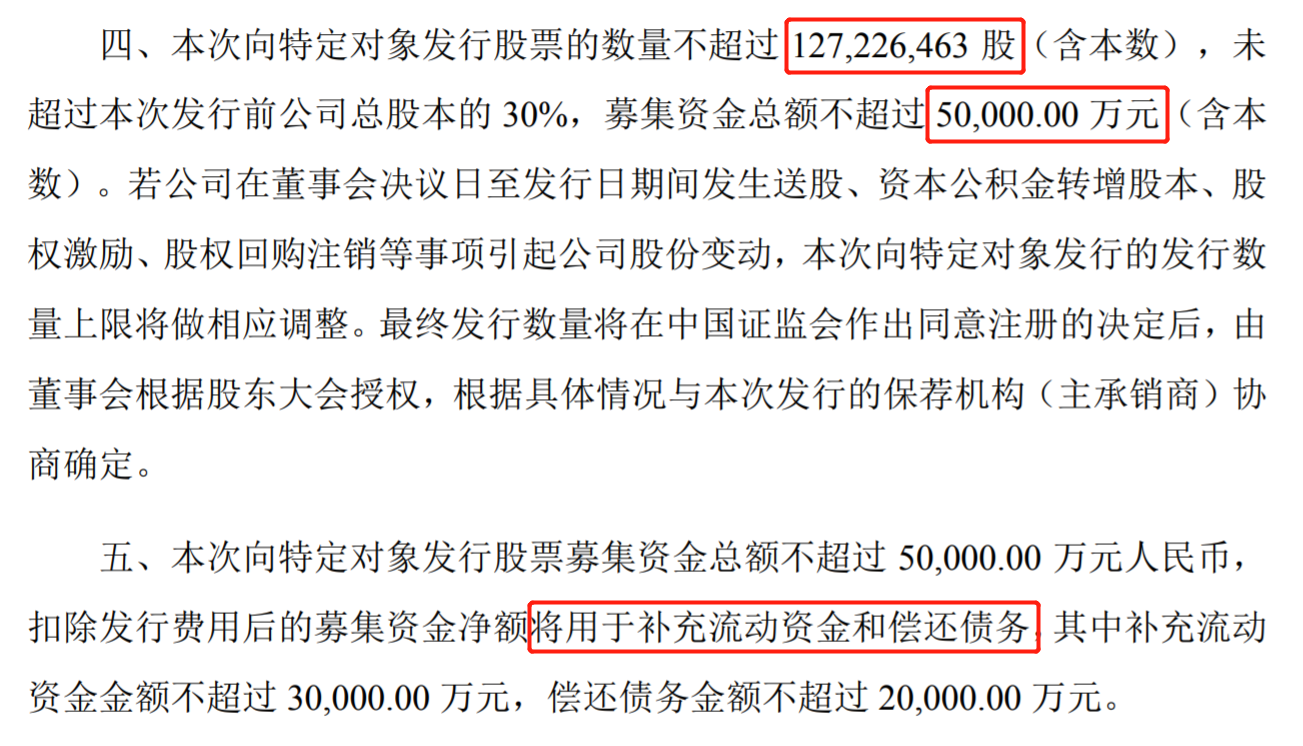

根据公告,福能东方拟非公开发行A股股票不超过1.27亿股,增发价格为3.93元/股,募集资金总额不超过5亿元。

本次定增拟向控股股东佛山控股集团发行股票,发行前控股股东佛山控股集团持股比例为20.78%,发行完成后,控股股东佛山控股集团持有股份比例将不超过32.47%,本次发行构成关联交易。

本次募集资金净额将用于补充流动资金和偿还债务,其中补充流动资金不超过3亿元,拟偿还债务不超过2亿元。

过去3年筹划3次再融资

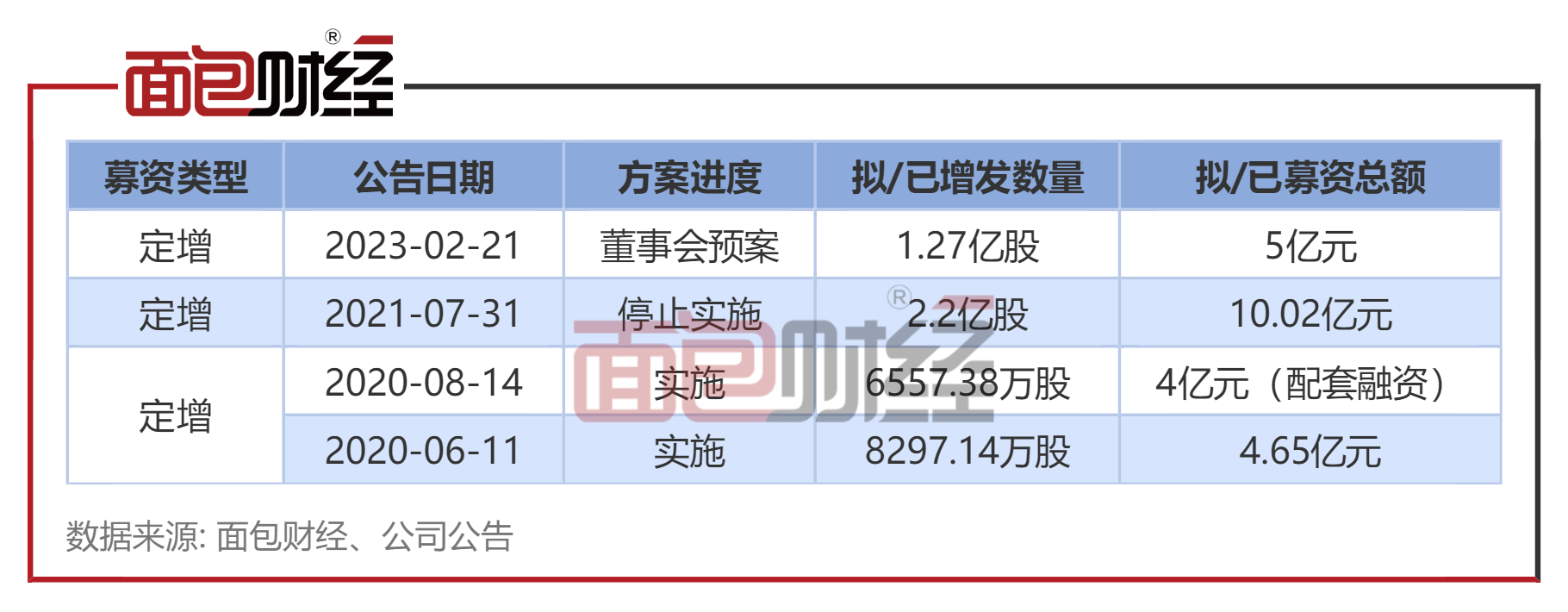

历史公告显示,福能东方过去三年内筹划了3起再融资。

2020年6月11日,福能东方以发行股份及支付现金的方式购买超源科技、邓赤柱、绍绪投资、镒航投资、冠鸿投资、镒源投资、昭元投资和慧邦天合合计持有的超业精密88%股权,交易作价4.65亿元。

2020年8月14日,福能东方完成非公开发行股票募集配套资金,募集配套资金总额4亿元,拟用于支付本次交易中的现金对价和中介机构费用,补充流动资金及偿还债务等。

值得注意的是,2021年3月公司还发布过一次定增预案,拟向包括控股股东佛山公控及其一致行动人气业集团在内不超35名的特定投资者增发1.27亿股,募集资金总额10.02亿元,募集资金净额将用于超业精密搬迁及新增产能项目、大宇精雕搬迁及技术改造项目、研发中心建设项目及补充流动性资金 。

尽管定增预案已获董事会通过,但2021年7月31日,公司发布公告称:”考虑当前资本市场环境、结合自身实际情况及发展规划等诸多因素,公司计划调整融资方式,决定终止本次向特定对象发行股票事项“。

近期,公司再次发布了定增预案,在此之前,公司还发布了2022年业绩预亏公告。公司预计2022年度归母净利润亏损2.5亿元至3.15亿元,2021年同期亏损为3.23亿元,较2021年同期减亏4.09%-22.66%;营业收入12亿元至15亿元,2021年同期为11.64亿元。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。