中梁控股:资产负债率超监管红线 美元债利率处相对高位

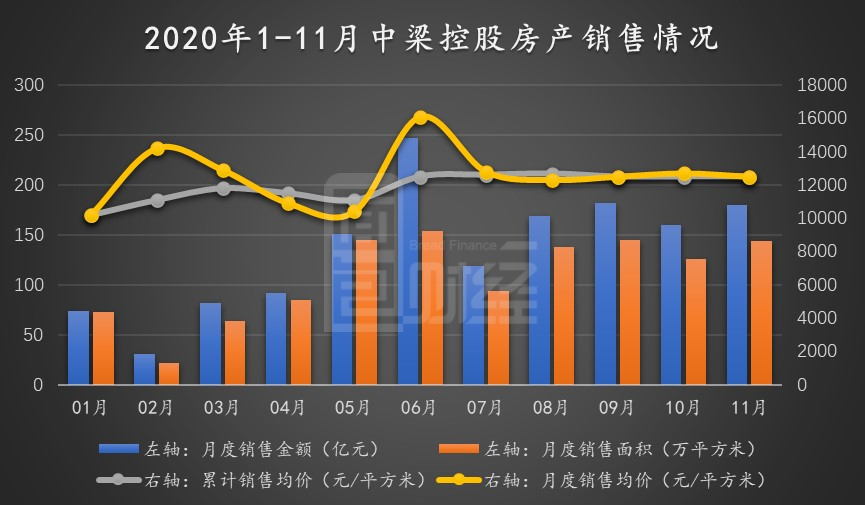

中梁控股此前公告的运营数据显示,公司2020年11月实现合同销售金额180亿元,环比增长12.5%;实现合同销售面积144.2万平方米,环比增长14.81%;销售均价为12500元/平方米,环比下降1.57%。

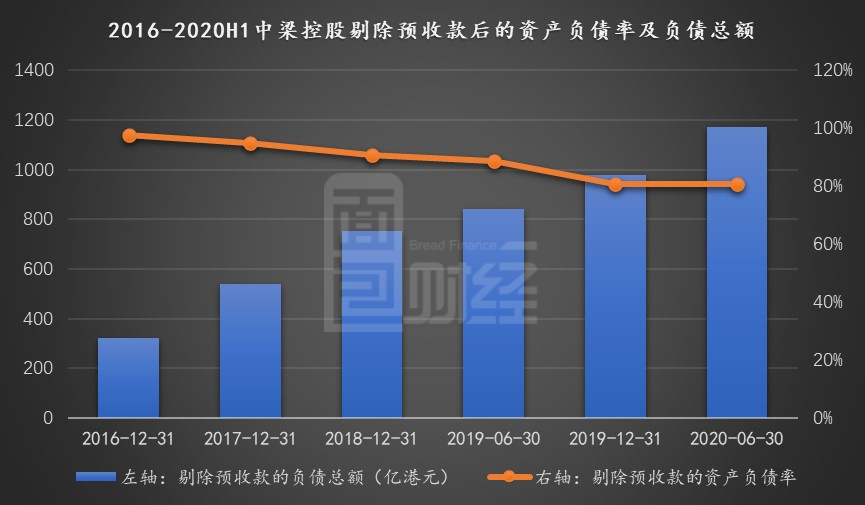

根据公司2020年上半年业绩报告显示,公司资金紧缺情况有所缓和,现金短债比为1.52,符合红线标准;净负债率为69.91%,符合红线标准;剔除预收款后的资产负债率仍达到80.77%,超过红线标准约10个百分点。

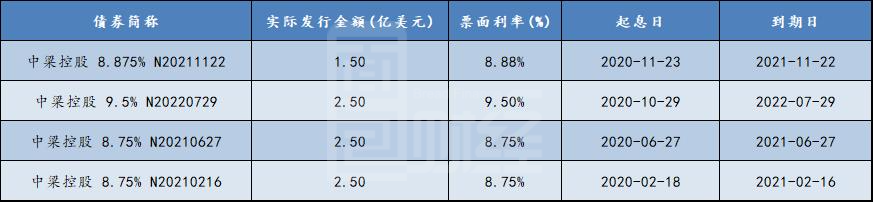

2020年1-11月,中梁控股总计发行境外美元债9亿美元,票面利率在8.75%~9.50%之间波动,在今年以来发行境外企业债的房企中处于较高水平。2020年1-11月,按照Wind一级行业分类,所有内地房企发行的境外公司债票面利率平均值为4.15%。

销售温和增长 拿地聚焦二线城市

1993年,中梁控股在浙江温州起家,早期业务主要集中于浙江及江苏地区。2015年开始向长三角扩张,后拓展至全国各地,当前布局覆盖长三角、中西部、海峡西岸、环渤海及珠三角五大经济区。2018年,公司合约销售金额为1015亿元,跻身千亿阵营。2019年7月16日,中梁控股成功在港上市。

2020年11月,中梁控股实现合同销售金额180亿元,环比增长12.5%;实现合同销售面积144.2万平方米,环比增长14.81%;销售均价为12500元/平方米,环比下降1.57%。1-11月,公司累计实现合同销售金额为1487亿元,合同销售面积为1186.6万平方米,累计销售均价为12500元/平方米。

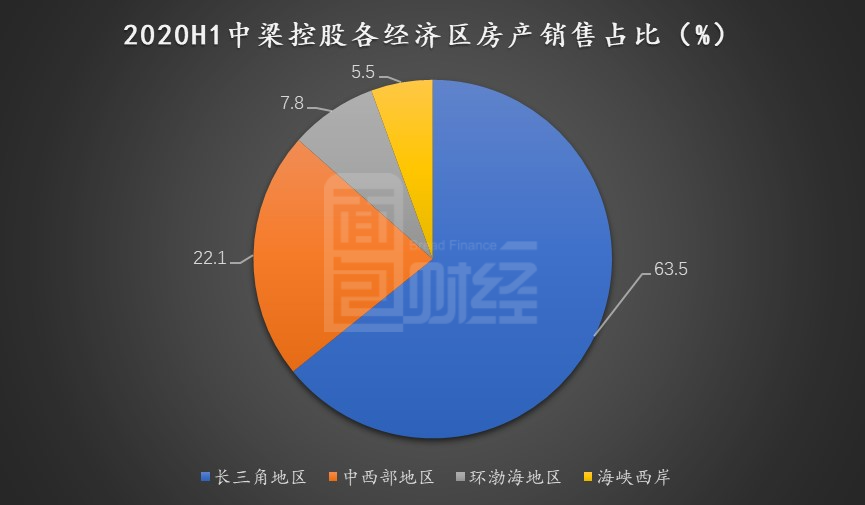

销售依赖单一城市,各区域的业绩贡献差距较大。2020年上半年,中梁控股在长三角区域销售占比为63.5%,中西部占比为22.1%,环渤海占比为7.8%、海峡西岸占比为5.5%,珠三角占比仅为1.1%。公司大本营温州,今年上半年贡献销售额110.65亿元,是唯一销售规模破百亿的城市,其他城市销售额均不到50亿元。

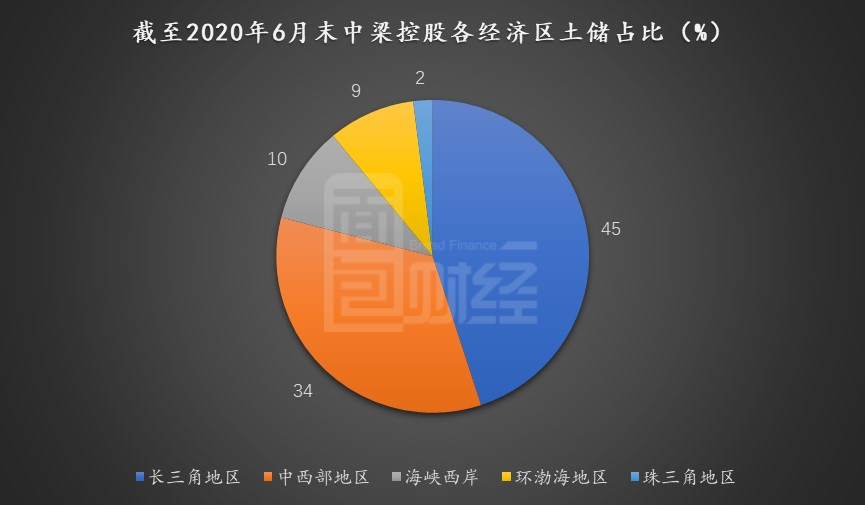

土储方面,按经济区划分,长三角区域仍为大本营。随着棚改红利收紧,三四线楼市红利褪去,中梁开始加大在二线城市的布局。

2020年上半年,中梁控股在买地投资中,二线城市占比为64%,三线城市占比为27%,四线城市占比为9%。按经济区而言,长三角占比为56%;其次为中西部,占比为19%;环渤海占比为15%;海峡西岸占比为8%;珠三角占比为1%。

按项目投资金额计算,拿地排名靠前的城市分别为:杭州、合肥、天津、苏州、温州及重庆。截至2020年6月末,中梁控股在长三角、中西部、海峡西岸、环渤海和珠三角的土储占比分别为45%、34%、10%、9%和2%。

剔除预收款后资产负债率高于监管红线

针对需求层面的部分城市房价上涨过快、供给层面的房地产企业负债率过高等现象,2020年8月,央行、住建部共同在北京召开了重点房地产企业座谈会,以期逐步解决房地产行业过热、房企信用风险上升等问题。在本次座谈会中,监管部门首次提出了“三道红线”的管理理念,亦在对房地产企业的融资进行进一步的标准化管理,在预防行业系统性风险的同时,为“房住不炒”的管理目标搭建有效的落地路径。

为有效实现上述管理目标,“三道红线”以对房企负债管理为管理工具,强调房地产企业需满足:(1)房企剔除预收款的资产负债率不得大于70%;(2)净负债率不得大于100%;(3)现金短债比不得小于1倍。同时,根据企业三道红线的触发情况,将房地产企业划分为“红、橙、黄、绿”四档位,针对差异化档位的企业,对其后续融资进行要求。

根据中梁控股2019年披露的业绩报告,截至2019年年末,公司总资产为2506.42亿港元,总负债为2273.42亿港元,净资产为233亿港元。剔除预收款后,公司的资产负债率仍高至80.79%,远超“不高于70%”的红线标准。

截至2019年末,中梁控股的短期有息债务为240.05亿港元,而同期的货币资金不足以覆盖一年内到期的短期有息负债,仅有166.96亿港元,现金短债比为0.69,同样明显低于“应不低于1”的红线要求。

净负债率方面,2019年年末,中梁控股该指标为120.86%,同样明显高于监管红线。

今年以来,中梁控股的负债指标有所改观。根据公司今年上半年业绩报告,其资金紧缺情况有所缓和,现金短债比为1.52,符合红线标准;净负债率为69.91%,符合红线标准;剔除预收款后的资产负债率仍达到80.77%,远超过红线标准约10个百分点。

11月发债密集 融资成本处相对高位

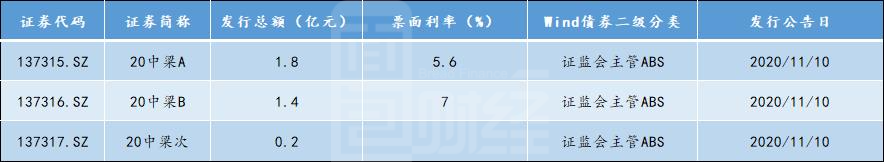

今年以来,中梁控股境内信用债的发行均集中在11月。当月公司境内发行规模3.4亿元于2021年11月到期的证监会主管ABS,其中优先A级部分发行总额为1.8亿元,票面利率为5.6%;优先B级部分发行总额为1.4亿元,票面利率为7%;次级部分发行总额为0.2亿元。

境外美元债方面,中梁控股11月份发行的1.5亿美元于2021年11月到期的企业债N20211122票面利率为8.875%。

2020年1-11月,中梁控股总计发行境外美元债9亿美元,票面利率在8.75%~9.50%之间波动,在今年以来发行境外企业债的房企中处于较高水平。2020年1-11月,按照Wind一级行业分类,所有内地房企发行境外公司债的票面利率平均值为4.15%。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。