2023年2月25日,协鑫能科发布向不特定对象发行可转换公司债券的论证分析报告(以下简称“论证分析报告”),同天,该分析报告通过了监事会及董事会审议。

早在2022年8月,公司便发布了可转债发行预案,但在预案发布前,公司已于同年3月通过定增募集约37.6亿元,截至2022年上半年末,逾25亿元的定增募集项目资金尚未投用,部分募投项目也将完工日期再度延迟一年。

拟可转债募资45亿元

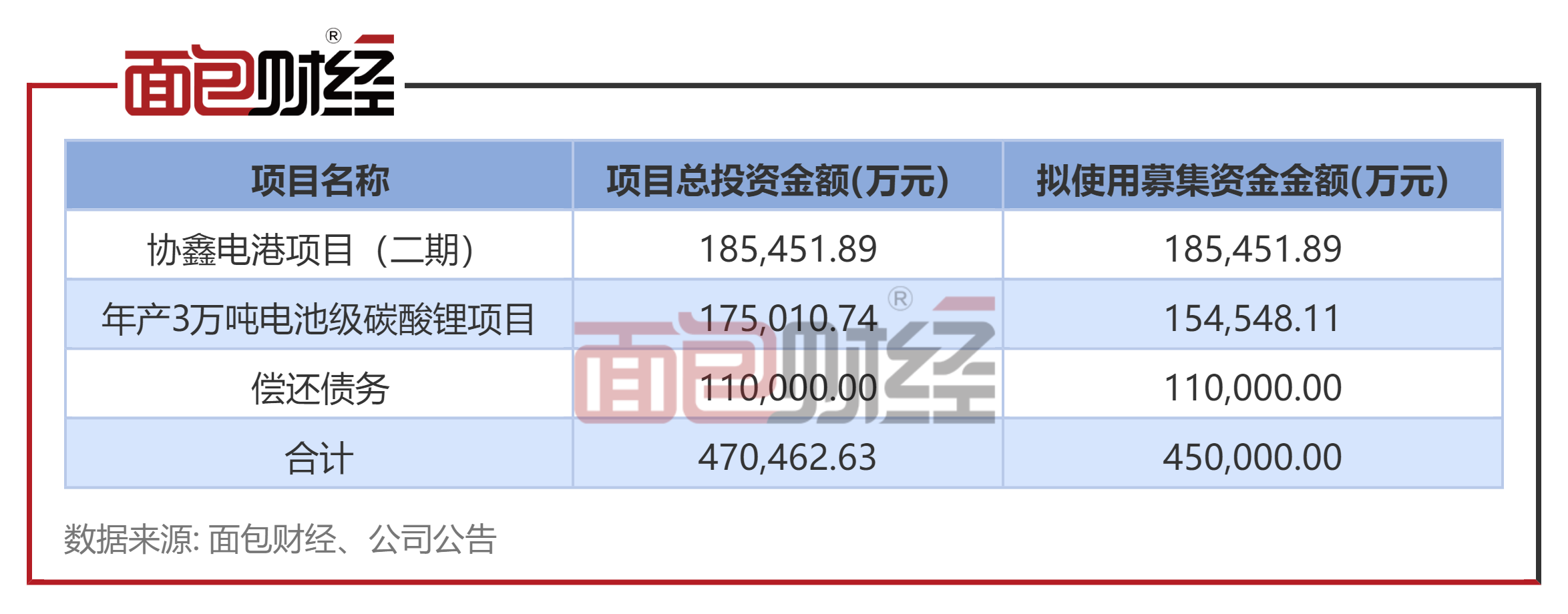

公开信息显示,早在2022年8月,协鑫能科便发布了可转债发行预案,拟募资不超过45亿元(含本数),募集资金计划用于协鑫电港项目(二期)、电池级碳酸锂工厂建设项目、偿还债务。其中,拟用于偿还债务的资金为11亿元。

随后2022年11月,证监会对公司拟发行可转债提出了16条反馈意见,涉及环保、同业竞争、行政处罚、募投项目建设的必要性以及新增产能规模的合理性。次月,公司对反馈意见进行了回复。

在此次论证分析报告中,公司也表示“此次向不特定对象发行可转换公司债券募集资金投资项目均经过公司谨慎论证,项目的实施有利于进一步提升公司持续盈利能力,推进公司业务战略转型,增强公司核心竞争力”。

前次募资19亿元用于暂时补流

值得注意的是,在此次可转债预案发布前,2022年3月,协鑫能科已通过定增募资约37.6亿元。募资完成仅半年,公司再发融资预案。

截至去年12月中旬,公司前次定增募集资金仍有大量尚未使用,公司曾先后两次使用定增募资的闲置资金短暂补充流动性。

公告显示,2022年4月,公司使用不超过16亿元闲置募集资金暂时补充流动资金,2022年12月12日,上述16亿元资金已提前归还至至募集资金专户。

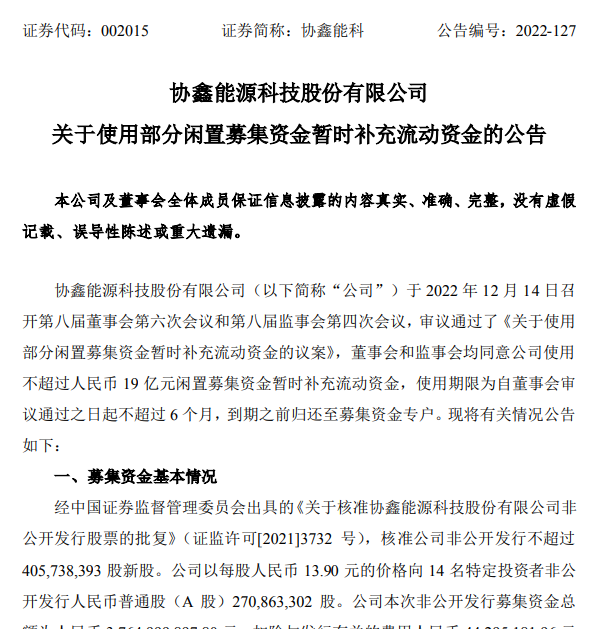

但仅过3日,协鑫能科于2022年12月15日再次发布公告称,根据近期公司生产经营需要,公司决定使用部分闲置募集资金暂时补充流动资金,总额不超过19亿元,占募资总额的比例超过50%,其使用期限自董事会审议通过之日起不超过6个月。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。