帝尔激光:利润含金量存疑,存货攀升吞噬现金流

帝尔激光(300776.SZ)日前披露了上市后首份财报:2019年上半年,公司营收3.41亿元,归母净利润1.48亿元,营收及归母净利润同比增速分别为116.15%及94.13%。

值得一提的是,在利润大幅上涨的同时,公司经营性净现金流出现显著下滑。根据半年报数据,2019年上半年,公司经营性净现金流仅有约58.44万元,不足同期归母净利润的1%。

公司经营性净现金流为什么大幅下降?利润含金量如何?

营收现金含量降低,预收比例下降

从经营性现金流入端看,近年来公司营收持续增长,但销售商品、提供劳务收到的现金增速要低于营收增速,营收现金含量(销售商品、提供劳务收到的现金/营收)呈下滑态势,而今年上半年降幅尤其明显。

根据财报,2019年上半年,公司总营收3.41亿元,而销售商品、提供劳务收到的现金仅有2.99亿元;营收现金含量为0.88,要大幅低于2018年度的1.3。

帝尔激光主营业务集中在太阳能电池的激光设备领域,主要产品为PERC激光消融设备、SE激光掺杂设备等。在设备发货前,客户通常预付部分款项,但中报显示公司预收款比例有所降低。这或在一定程度上影响营收现金含量。

存货持续攀升

从经营性现金流出端看,购买商品、接受劳务支付的现金大幅增长,存货持续攀升是影响经营性净现金流的另外一大关键因素。

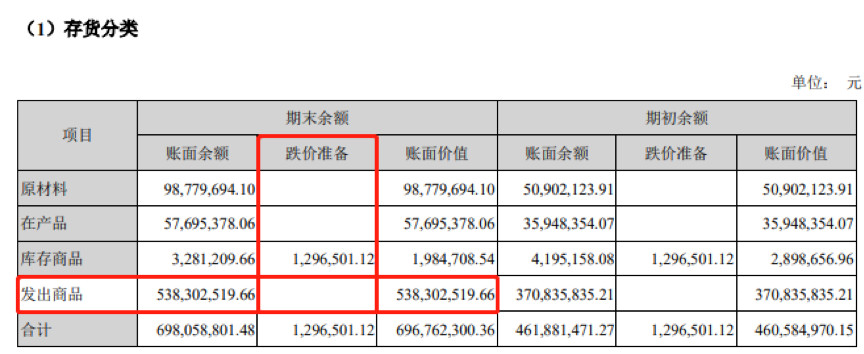

数据显示,2016年底、2017年底及2018年底,公司存货账面价值分别约0.59亿元、1.53亿元及4.61亿元,占总资产的比例分别为36.17%、39.87%和52.10%。公司期末存货账面价值相对较高,且逐年增加,在2018年底存货规模甚至超过当年总营收。

2019年中报,公司存货值进一步扩大。截止2019年6月30日,存货账面值约6.97亿元,较2018年底增加约2.36亿元,增幅51.28%,公司存货周转天数达到689天。

招股书的资料显示,存货值较高主要因产品送达客户指定地点后需要进行安装和调试,并经客户验收后公司方可确认收入,存货中存在较多的发出商品。2019年中报显示,在6.97亿的存货中有5.38亿是发出商品,发出商品占比达到77.26%。

关于发出商品的跌价准备

发出商品是一个过渡性的科目,用于核算公司未满足收入确认条件但已发出的商品。

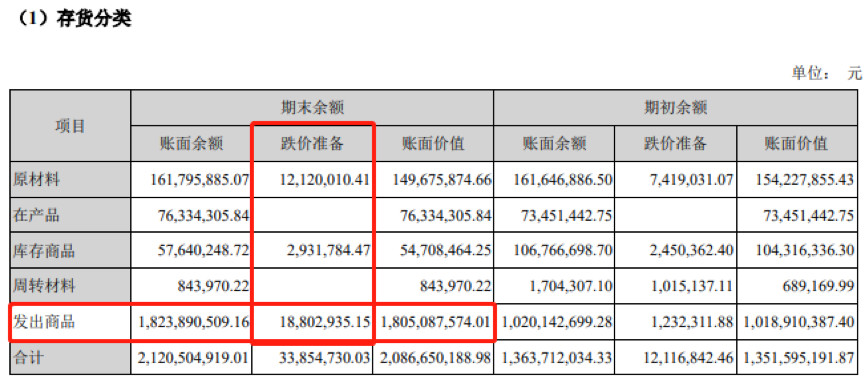

与同行业对比来看,发出商品额较高并非公司一家独有,捷佳伟创(300724.SZ)也存在类似的情况。根据财报,截止2018年底,捷佳伟创存货账面值约20.87亿元,在总资产中占比为46.95%,存货周转天数达692天,存货中约有86.51%是发出商品。

不过,各公司对发出商品跌价准备的计提有不同的选择,而这可能影响利润的含金量。

根据会计准则,发出商品通常是有合同的,其支付对价在合同中均已列明,一般按有合同的存货计提跌价,合同价格减去估计的销售费用及相关税费后若低于成本则计提跌价准备。虽有合同作为保障,但发出商品可变现净值仍可能发生变化,存在跌价风险。

财报显示,捷佳伟创对其发出商品计提了跌价准备,计提比例约为1.03%。而帝尔激光目前并未对发出商品计提跌价准备。

报表利润增逾九成,毛利率承压

从报表上看,近年来,公司营收及利润规模有较为明显的提升。

2016年至2018年,营收由约0.77亿元增长至3.65亿元,归母净利润由约0.3亿元增长至1.68亿元。2017年度及2018年度,公司营收及利润均有翻倍上涨。

2019年上半年,公司营收及利润延续高增长态势。实现营收3.41亿元,同比增加116.15%;归母净利润1.48亿元,同比增加94.13%。

中报显示,在光伏发电平价上网趋势和相关光伏产业政策加快光伏行业效率提升的趋势下,以PERC电池为代表的高效太阳能电池能够有效提升效率,降低发电成本,为光伏电站和光伏电池厂商带来可观收益。在产业趋势、政策影响及高收益驱动下,高效太阳能电池市场迅速扩容。报告期内,公司PERC激光消融设备与SE激光掺杂设备需求量迅速增长,带动了公司主营业务收入的快速增长。

不过,在下游客户存在降本压力的背景之下,公司产品售价有所下滑,毛利率承压。

2019年上半年,公司整体毛利率为55.74%,相比于上年同期减少7.57个百分点。由于毛利率下滑,公司净利率同比减少4.92个百分点至43.34%。

往积极的角度理解,发出商品增加,在一定程度上可以锁定公司未来营收。但“531新政”后客户订单的验收周期相对拉长,占用了公司现金流。考虑到公司产品价格已经出现下滑,发出商品满足营收确认条件后,是否会进一步拉低公司毛利率?(YYL)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。