药都银行招股书拆解(一):不良贷款及不良率双升 信用卡及房地产业不良率值得关注

药都银行早在2018年3月就向证监会递交了招股书,IPO排队时间超过5年。

随着全面注册制改革正式落地,药都银行已于2023年3月4日“换道”注册制审核,首发申请获交易所受理。3月4日,药都银行再次更新招股书。

药都银行在招股书中提示风险时称,该行未来可能面临不良贷款比率波动的风险,可能对该行的资产质量、财务状况和经营业绩造成不利影响。

那么,药都银行的不良率及不良贷款表现究竟如何呢?

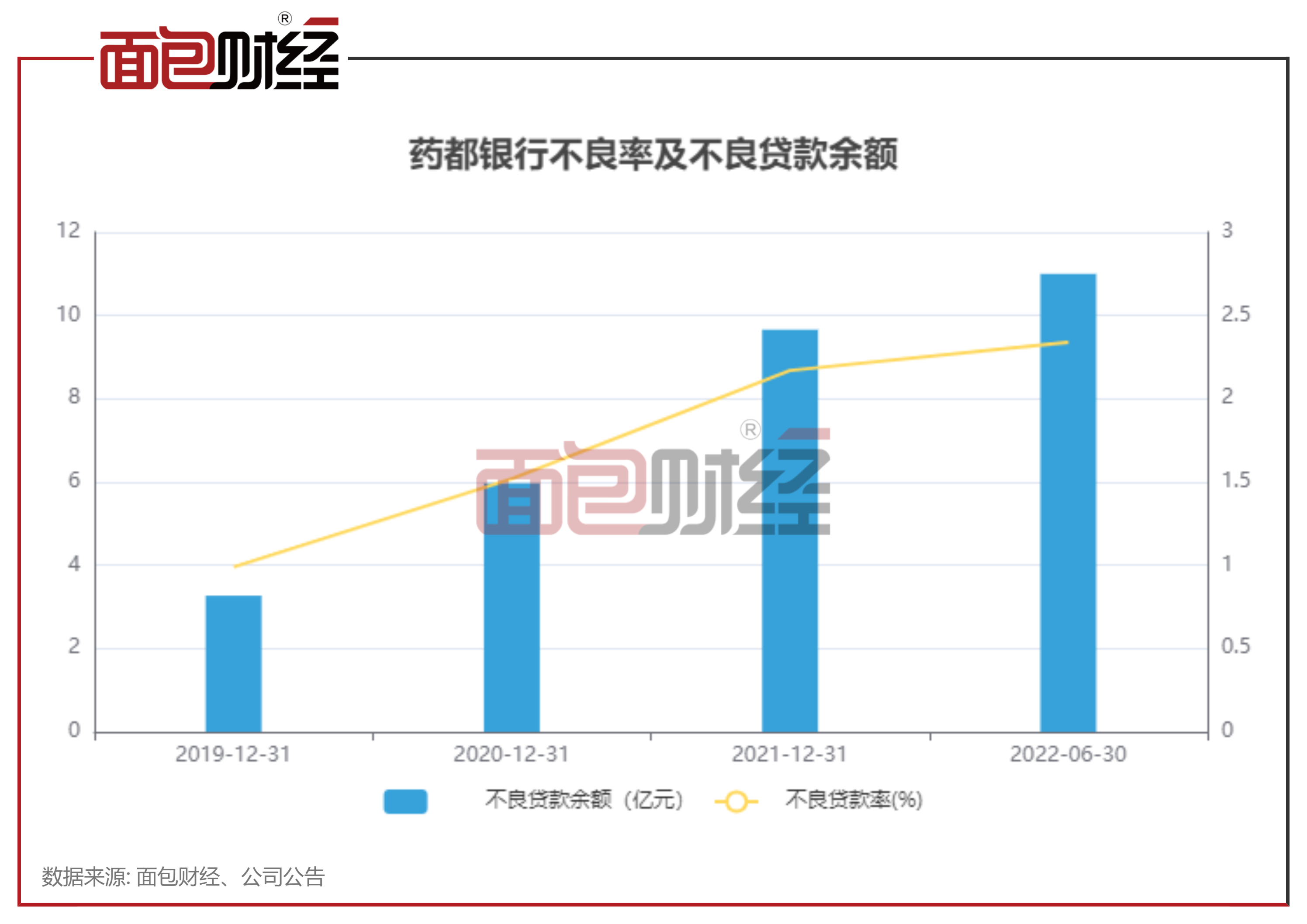

不良率及不良贷款余额连续双升

近年来,该行不良率及不良贷款余额均呈上升态势。数据显示,截至2022年6月末,该行的不良率为2.34%,较上年末提升0.17个百分点;不良贷款余额为11亿元,较上年末增加1.34亿元,增幅为13.92%。

与其他已上市农商行相比,截至2022年6月末,药都银行的不良贷款率居首。

药都银行在招股书中解释称,该行不良贷款率逐年上升主要系疫情影响所致。药都银行以中小微企业、个人经营者为主要贷款客户。疫情以来,该行的主要客户中小微企业、个人经营者由于规模有限,抗风险能力较弱,部分企业出现经营困难等情形,导致该行贷款不良率持续攀升。

信用卡不良率飙升至12.43% 房地产业不良率逾20%

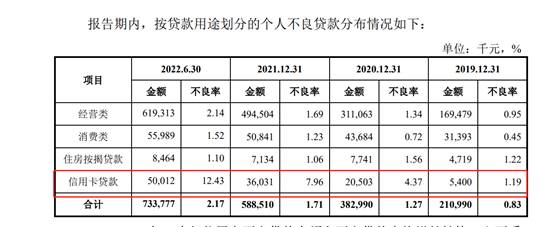

从不良贷款分布来看,药都银行的不良贷款集中在个人贷款。招股书数据显示,截至2022年末,该行的个人不良贷款余额为7.33亿元,较上年增加1.45亿元,增幅为24.68%,占总不良贷款比重为66.68%,占比较上年增加5.76个百分点。

从具体个人不良贷款分布来看,2021-2022年,药都银行信用卡类不良贷款余额及不良贷款率均增长较快。数据显示,截至2022年6月末,该行个人信用卡不良贷款金额为5001.2万元,较上年增长1398.1万元,增幅达38.8%;不良率为12.43%,较上年末增长4.47个百分点,较2019年末增长11.24个百分点

对此,药都银行解释称信用卡余额及贷款率增长较快主要是该行2019 年开始推广信用卡业务且叠加疫情影响。

从对公不良贷款的行业分布来看,药都银行主要分布在批发和零售业、制造业以及房地产业。值得注意的是,该行房地产业的不良率较高。数据显示,截至2022年6月末,该行房地产业不良率达20.59%,较上年末增加4.2个百分点。

对此,药都银行解释称由于对于房地产业的贷款余额投放下降,房地产业的不良贷款余额保持稳定,因此2022年6月末房地产业不良贷款率有所增长。

综上数据显示,药都银行的确存在招股书中所说不良率上升风险,尤其是该行不良率及不良贷款连续上升、个人贷款中信用卡风险及公司贷款中房地产业份风险值得关注。

(文章序列号:1646350975038001152)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。