郑州银行:资产质量持续提升,减费让利支持实体经济

2021年3月31日,郑州银行发布了2020年年报。

作为首家实现“A+H”两地上市的城商行,郑州银行2015年在H股上市,2018年回归A股。过去五年,进入资本市场的郑州银行保持了稳健增长,核心指标持续改善。

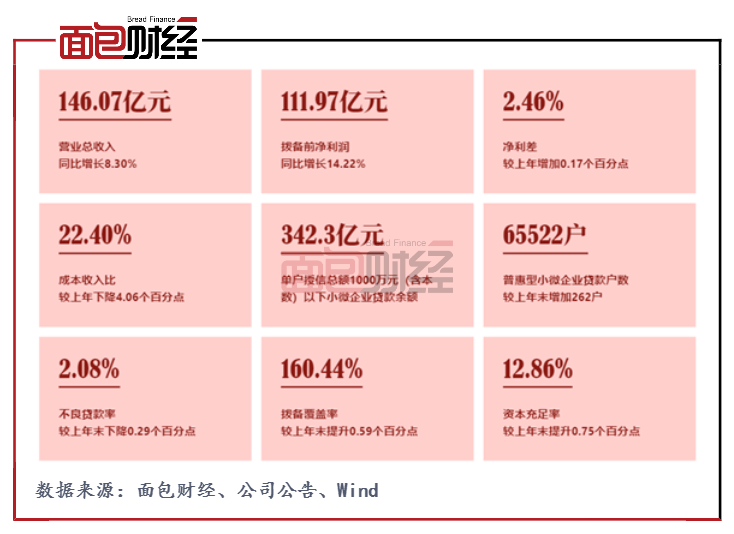

2020年,郑州银行实现营业收入146.07亿元,同比增长8.30%;实现归母净利润31.68亿元;拨备前利润人民币111.97亿元,同比增长14.22%。

财报数据显示,郑州银行业绩增长主要得益于负债结构的优化、净利差提升、资产规模增长、成本收入比下降以及资产质量的提升。

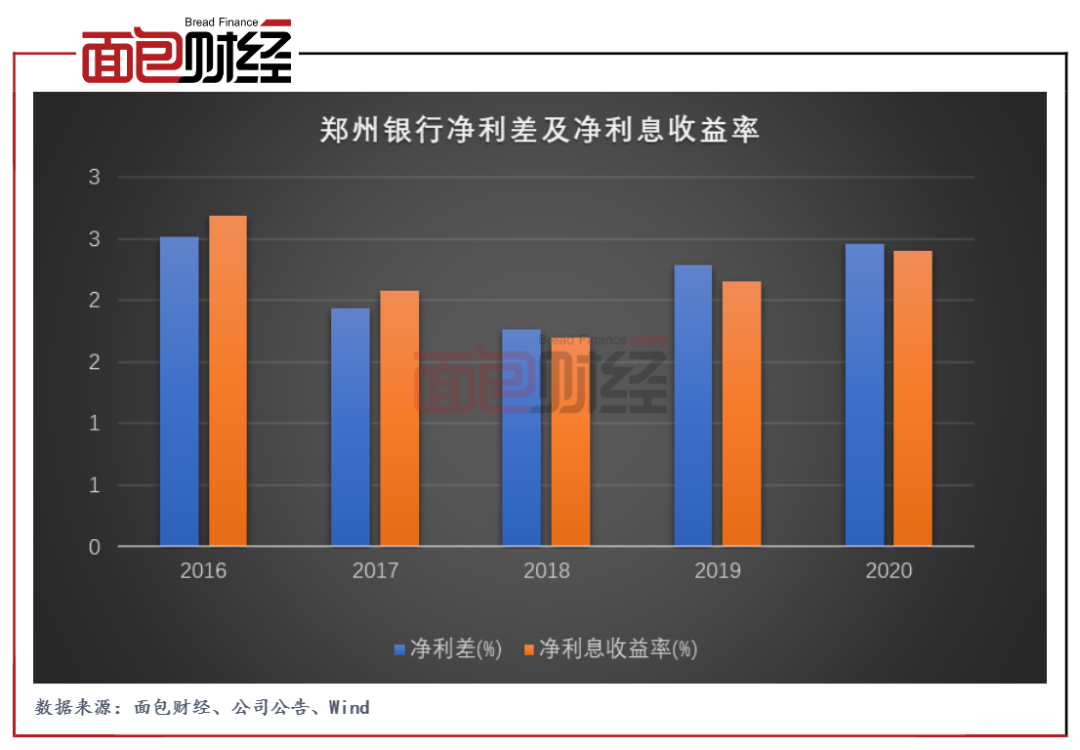

2020年该行利息净收入增长近25%,净利差和净利息收益率较上年同期分别增加0.17个百分点和0.24个百分点。

资产结构不断优化,总贷款在总资产中的占比提升至43.44%,存款总额在总负债中的占比稳定在62%以上。成本管控能力增强,成本收入比连续两年下降。资产质量保持稳定,不良率连续三年下降。核心监管指标优化,各项资本充足率指标均有提升。

作为一家植根于区域经济发展的城商行,郑州银行回归本源,服务实体经济。全年累计发放普惠型小微企业贷款300.39亿元。面对疫情的冲击,推出“复工贷”,通过主动调减融资利率,向困难企业发放专项再贷款、实行延期还本付息。2020年该行主动减费让利1.38亿元,延期还本付息政策惠及企业1.1万余户次、涉及金额431亿元。

营收稳定增长,成本收入比下降,拨备前利润增长14.22%

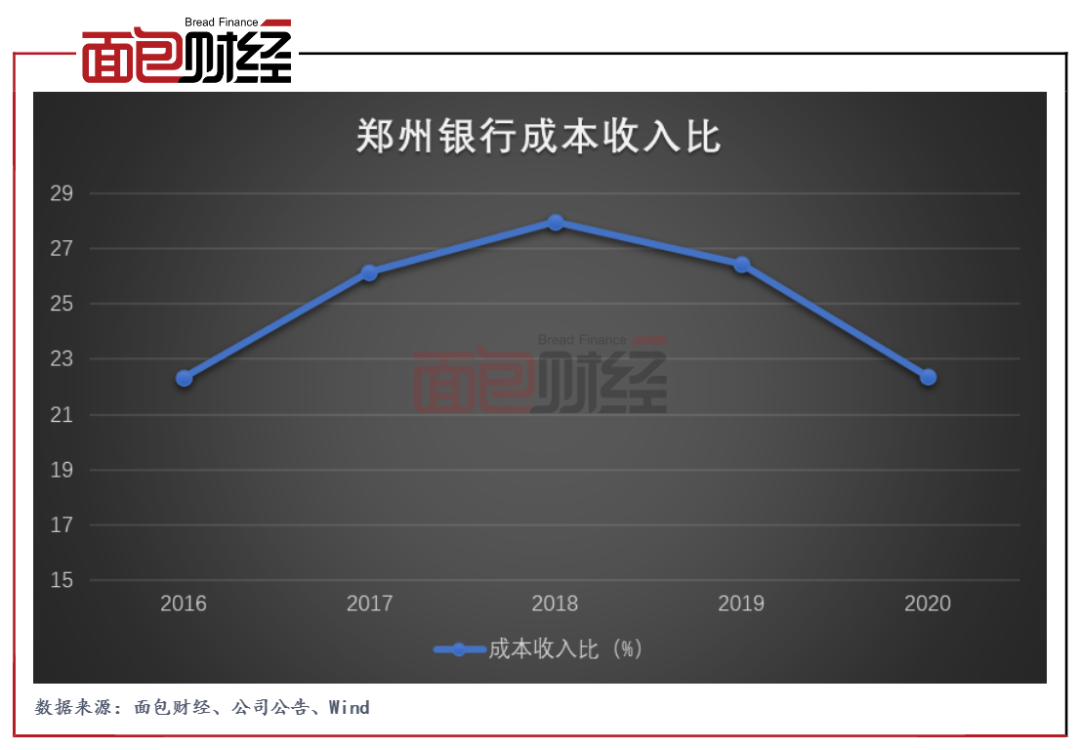

近几年郑州银行的营收持续增长,负债结构的优化及成本管理水平的提升,使得该行成本收入比显著下降,拨备前利润持续增长。

年报数据显示,2020年郑州银行实现营收146.07亿元,同比增长8.30%;实现归母净利润31.68亿元。

值得关注的是,2020年郑州银行拨备前利润为111.97亿元,同比增长达14.22%。

截至2020年末,郑州银行的成本收入比为22.40%,较上年末下降4.06个百分点,成本收入比连续两年出现下降。

不仅仅是成本收入比,由于负债结构的优化及负债成本管理的提升,该行净利差与净利息收益率持续提升。报告期内,郑州银行的净利差为2.46%,较上年同期增加0.17个百分点,净利息收益率2.40%,较上年同期增加0.24个百分点。

资产结构持续改善

年报显示,截至2020年末,郑州银行的总资产为5478.13亿元,较上年末增加473.35亿元,增幅为9.46%。其贷款规模的扩大是总资产增长的主要原因。

数据显示,截至2020年末,郑州银行发放贷款及垫款本金总额为2379.59亿元,较上年末增加420.48亿元,增幅为21.46%。另外,该行吸收存款本金总额3142.30亿元,较上年末增加250.14亿元,增幅为8.65%。

资产负债规模增长的同时,郑州银行的资产结构也在不断优化。截至2020年末,发放贷款及垫款总额在总资产中的占比提升至43.44%,较上年末增加4.3个百分点,吸收存款总额在总负债中的占比稳定在62%以上。

支持实体经济,主动减费让利1.38亿元

郑州银行对实体经济、小微金融的支持也不断加强,公司贷款持续增加。

年报显示,郑州银行的公司贷款主要围绕“商贸金融、小微金融、市民金融”三大特色业务,截至2020年末,该行公司贷款总额为1569.54亿元,占该行贷款总额的65.96%,较上年末增加人民币323.88亿元,增幅为26%。

在小微业务方面,郑州银行通过优化小微商业模式,回归小微业务本源,持续提升小微业务影响力及市场占有率。截至报告期末,郑州银行单户授信总额1000万元(含本数)以下小微企业贷款余额342.3亿元,较上年末增长21.87%,高于全行各项贷款增速0.48个百分点,有贷款余额的普惠型小微企业贷款户数65522户,较上年末增加262户,完成“两增两控”监管目标。2020年,郑州银行累计发放普惠型小微企业贷款300.39亿元,平均发放利率4.97%,较上年下降1.64个百分点。

面对疫情的冲击,为支持企业复工复产,郑州银行推出“复工贷”、科技贷等专属产品,合作开展应急转贷资金服务,落实抗疫专项再贷款、定向降准支小再贷款、普惠信用贷款等政策。

另外,郑州银行建立授信绿色通道,提升审批效率的同时,发布支持企业复工复产的指导意见,摸排疫情对企业生产经营影响,一户一策分类帮扶,通过主动调减融资利率,向困难企业发放专项再贷款、实行延期还本付息。2020年该行主动减费让利1.38亿元,延期还本付息政策惠及企业1.1万余户次、涉及金额431亿元。全年累计向3325户小微企业投放低利率“复工贷”56亿元,持续让利实体经济。

90天逾期纳入不良,不良率三连降

2020年,郑州银行加强信用风险管理,加大不良处置力度,该行的资产质量总体提升。

数据显示,郑州银行不良率连续三年出现下降,截至2020年末,该行不良贷款率较上年末下降0.29个百分点至2.08%。

为降低不良贷款,郑州银行成立了大额资产管理中心,分层分类处置风险资产。严格实施集中度限额管理,推进匿名客户、房地产融资及省外异地业务压降。2020年度,该行核销及转出不良贷款53.56亿元,收回已核销贷款3.76亿元。

此外,郑州银行按照监管要求,自2018年起将逾期90天以上贷款全部纳入不良。截至2020年末,逾期90天以上贷款占全部不良贷款的比例低于100%,为96.11%。加大不良贷款计提虽然会导致短期内不良贷款余额及不良率高于预期,但风险资产的充分暴露,使得该行的资产质量更加真实。

增加风险防御力度,资本充足率指标均有提升

除了不良贷款率,2020年郑州银行加大了贷款减值损失计提力度,该行拨备覆盖率提升至160%以上。

数据显示,2020年郑州银行的贷款减值损失为79.32亿元,较上年增加5.07亿元,增幅为6.83%。

由于贷款减值损失的计提会计入当期损益,所以当银行持续提升贷款减值损失后,在增强风险防御能力的同时,也会对净利润增长带来一定的压力。

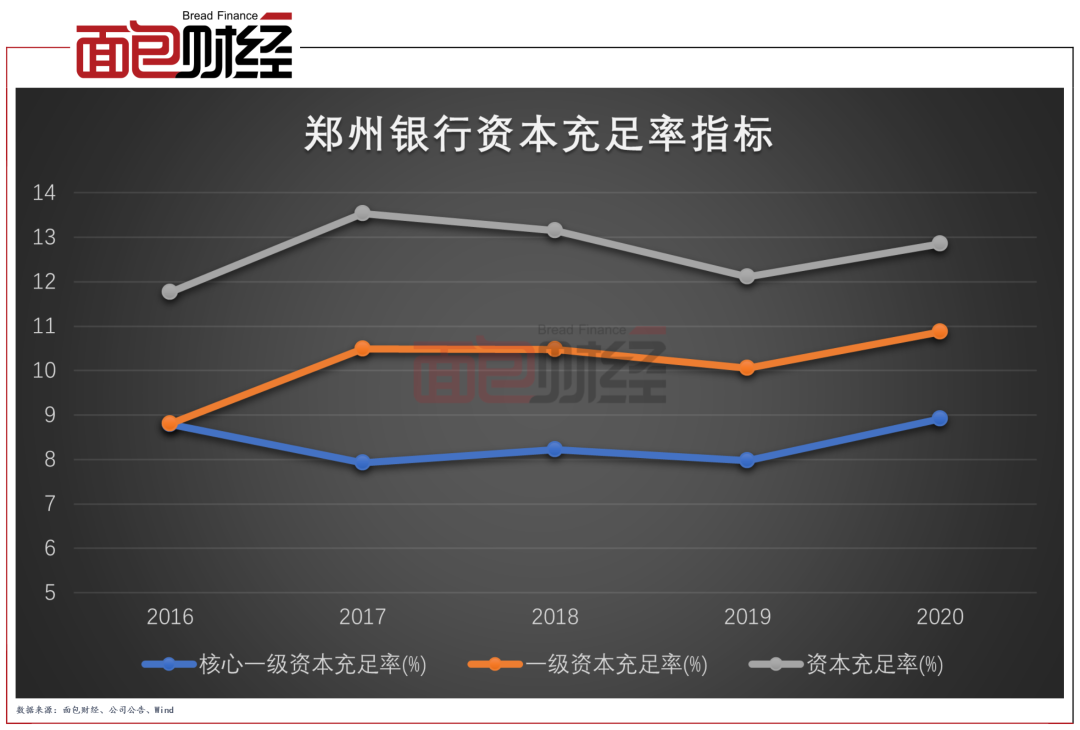

郑州银行的各项资本充足率指标在2020年均有提升。截至2020年末,该行的资本充足率为12.86%,较上年末提升0.75个百分点;一级资本充足率为10.87%,较上年末提升0.82个百分点;核心一级资本充足率为8.92%,较上年末提升0.94个百分点。

目前,商业银行资本监管政策要求日益趋严,而外部资本补充又较为困难,内源性的资本补充成为中小银行保证资本充足,特别是核心一级资本充足水平的重要途径。

在资本管理方面,郑州银行通过利润增长、留存盈余公积和计提充足的贷款损失准备等方式补充资本,优化资本结构,提升资本充足率水平。2020年11月,该行非公开发行10亿股,募集资金46.40亿元,已全部用于补充核心一级资本。另外,2020年度留存的未分配利润也将用于该行核心一级资本的补充。提升风险防御能力的同时,也为该行各项业务的可持续发展提供有力支持。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。