宁波银行财报超预期:收入结构优化,不良率连续六年优于行业均值

宁波银行(002142.SZ)2019年报和2020年一季报颇为靓丽,超出市场预期。年报发布后的首个交易日(4月27日)股价上涨5.74%。

除了营收和利润稳健增长之外,年报和一季报反映出更多结构性优化和质量提升。

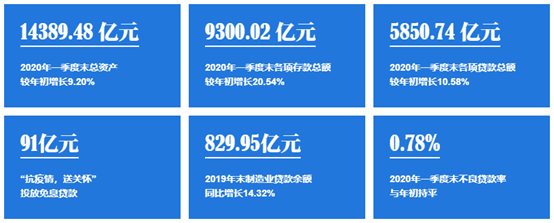

资产方面:2020年一季末资产总额达14389.48亿元,存贷款均保持稳健增长。

收入结构方面:2019年手续费及佣金净收入同比增长34.34%,轻资本业务贡献加大。

资产质量方面:不良贷款率维持在0.78%的低位,继续优于行业平均水平。

社会责任与信贷投放方面:加大对实体经济支持力度,制造业等重点行业投放力度加大;支持小微企业复工复产,一季度累计发放免息优惠贷款91亿元,惠及小微企业3.5万家。

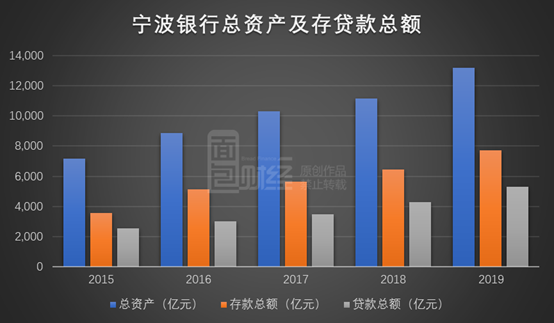

资产规模稳健增长,息差水平持续改善

报告期内,宁波银行坚持“专注主业,回归本源”,经营规模稳步增长。

数据显示,截至2019年末,宁波银行资产总额约1.32万亿元,同比增长18.03%;各项存款7715.21亿元,同比增长19.30%;各项贷款5291.02亿元,同比增长23.31%。

随着“211”工程和“123”客户覆盖率计划的持续推进,宁波银行的服务客群也进一步扩大,基础客户有效增长。截至2019年末,宁波银行企业客户38.17万户,同比增长29%;个人客户1384万户,同比增长26%。

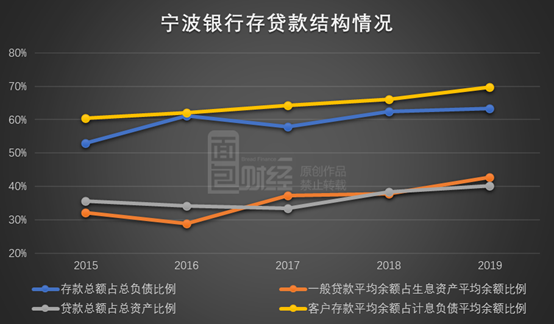

2019年,宁波银行净息差为1.84%,剔除新金融工具准则影响后,同口径同比上升10个基点。这很大程度上来源于资产结构的改善。

梳理年报数据发现,2019年,宁波银行的存款总额占总负债的比例为63.4%,同比上升0.93个百分点;贷款总额占总资产的比例为40.15%,同比上升1.72个百分点;客户存款平均余额占计息负债平均余额的比例为69.68%,同比上升3.54个百分点;一般贷款平均余额占生息资产平均余额的比例为42.85%,同比上升5.09个百分点。(注:一般贷款中不包含贴现、垫款)

客户贷款占生息资产的比重提升,推动了资产端收益率有所上行。报告期内,宁波银行总生息资产的平均收息率为4.72%,同比上升5个基点。

另一方面,客户存款占付息负债的比重提升,夯实了客户存款的基础性地位,有助于负债端成本节约。

此外,宁波银行把握年内货币市场资金价格趋势性走低机会,调整主动负债的配置结构和久期,重定价过程带动了负债成本有所下行。报告期内,宁波银行总计息负债的平均付息率为2.31%,同比下降16个基点。

重点行业资源倾斜,风险管控严格实施

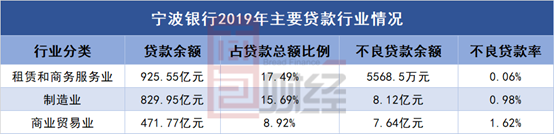

2019年,宁波银行继续加大资源倾斜,将小微企业、民营企业、制造业和进出口企业作为服务重点,提高服务实体经济的质效。

数据显示,截至2019年末,宁波银行的贷款主要集中在租赁和商务服务业、制造业、商业贸易业,贷款金额分别为925.55亿元、829.95亿元和471.77亿元,占贷款总额的比例分别为17.49%、15.69%和8.92%。

对比2018年投放情况,截至本报告期末,租赁和商务服务业的贷款余额同比增加350.76亿元,增幅为61.02%;制造业的贷款余额同比增加103.94亿元,增幅为14.32%;商业贸易业的贷款余额同比增加26.54亿元,增幅为5.96%。

宁波银行在加大重点行业的贷款投放力度时,也实施了严格的风险管控,重点行业的不良率维持在低位。

数据显示,截至2019年末,租赁和商务服务业的不良贷款余额为5568.5万元,不良率为0.06%;制造业的不良贷款余额为8.12亿元,不良率为0.98%;商业贸易业的不良贷款余额为7.64亿元,不良率为1.62%。

其中,制造业的不良贷款于报告期内得到明显压降,不良贷款余额同比减少4.31亿元,不良率同比下降0.73个百分点。

支持小微企业,“抗疫”免息优惠贷款惠及3.5万家企业

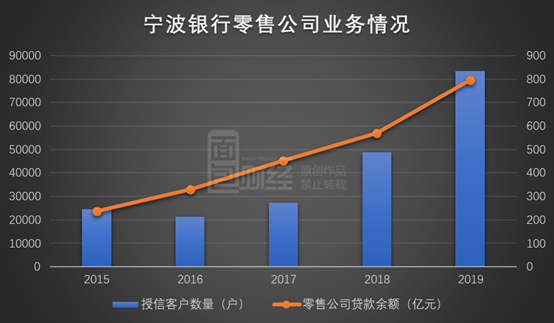

截至2019年末,宁波银行的零售公司业务的贷款余额为795亿元,较2019年初增加 226亿元,增幅为40%;授信客户数量达8.35万户,较2019年初增加3.46万户,增幅为70.9%。

根据年报信息,宁波银行的零售公司业务以践行普惠金融为核心,主要致力于为小微企业客户提供便捷、高效、创新的金融产品和服务。

报告期内,宁波银行持续加大小微企业金融服务团队配置,完善小微企业专营机构建设。截至2019年末,共设立小微服务团队280个,总人数达到2183人,同比增加734人;小微服务团队成员占员工总数的比例为12.59%,同比提升了2个百分点。

另外,宁波银行发挥票据价格较低的优势,为中小企业降低融资成本,对符合再贴现要求的制造型企业提供专属优惠。截止2019年末,小微企业和制造型企业的贴现总量增幅超过50%。

2020年伊始,新冠肺炎疫情给众多的小微企业带来了巨大的影响。为支持企业复工复产,宁波银行2月10日推出“抗疫情,送关怀”主题活动,为小微企业提供最高100万元、免息一个月的优惠贷款。3月起,继续夯实这项金融举措,推出“助企业复工,送惊喜好礼”活动,向小微企业发放总计25亿元的优惠贷款。

数据显示,截至3月底,宁波银行已发放免息优惠贷款91亿元,惠及小微企业3.5万家;投放防疫专项再贷款39亿元、支小再贷款19亿元。

盈利结构持续优化,轻资本业务贡献增加

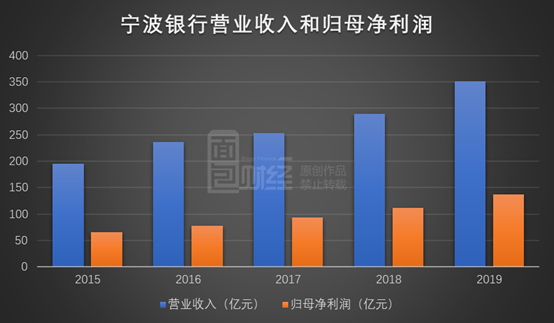

2019年,宁波银行实现营业收入350.81亿元,归母净利润137.14亿元;2020年一季度,归母净利润为40.02亿。

经营业绩保持稳健增长的同时,宁波银行的盈利结构进一步优化,轻资本业务盈利贡献稳步增长。

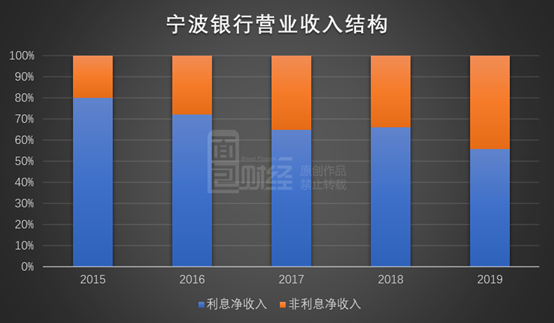

数据显示,2019年,宁波银行实现利息净收入195.64亿元,占总营业收入的比例为55.77%;非利息净收入155.17亿元,占总营业收入的比例为44.23%,同比提升10.32个百分点。

宁波银行的非息收入中,占比较大的手续费及佣金净收入在2019年迅速增长。

数据显示,手续费及佣金净收入为77.84 亿元,同比增长34.34%,占总营业收入的比例为22.19%,同比提升2.16个百分点。

根据年报信息,宁波银行手续费及佣金净收入的增长主要依靠银行卡、代理类等业务所推动。

具体来看,2019年,银行卡业务收入28.32 亿元,同比增加10.05亿元,主要是宁波银行持续深耕消费信贷业务,信用卡分期付款手续费收入增长较快。

代理类业务收入43.84亿元,同比增加10.39亿元,主要是宁波银行为支持实体经济、盘活存量资产,加大资产证券化发行力度,相应服务费收入有所增加;同时财富管理和私人银行起步良好,基金、保险等代销手续费收入实现较快增长。

需要注意的是,宁波银行在盈利结构持续优化的过程中,金融科技发挥巨大作用,推动各利润中心商业模式升级,促进金融市场、资产托管、国际业务、财富管理等中间业务收入贡献持续增加。

2019年,宁波银行的财富管理业务依托金融科技,上线客户资产配置系统、理财经理 CRM+系统,助力精细化的客群经营,打造数字化、标准化、专业化的财富经营体系。截至2019年末,宁波银行个人客户金融总资产(AUM)4378 亿元,同比增加超800亿元,增幅为24%,其中储蓄存款1592亿元,同比增加363亿元。

国际业务中,宁波银行借力金融科技搭建全新的外汇业务线上平台,为企业提供一站式的贸易结算和外汇交易服务。截止2019年末,累计完成国际结算量1031亿美元,同比增长23%;国际业务客户2.24万户,同比增长35%,实现国际业务收益14.3亿元,同比增长19%。

不良率0.78%,连续10年低于1%

截至2019年末,宁波银行的不良贷款余额为41.41亿元,90天以上逾期贷款余额为38.17 亿元。90天以上逾期明显低于不良贷款余额,显示不良贷贷款认定审慎。

整体不良贷款率为0.78%,与2019年初持平。回顾往年数据,宁波银行的不良率已经连续十年以上低于 1%。

和其他上市城商行对比来看,宁波银行的资产质量比较优势明显,不良率始终低于行业平均水平。

截至2020年4月27日,目前已公布2019年年报的上市城商行的平均不良率为1.41%,宁波银行的不良率比行业平均值低0.63个百分点。

不良率保持稳定的同时,宁波银行的各项充足率均有所提升。2019年底,资本充足率为15.57%,同比提高0.71个百分点;一级资本充足率为11.30%,同比提高0.08个百分点;核心一级资本充足率为9.62%,同比提高0.46个百分点。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。