【读财报】上市券商首份年报:浙商证券净资本下降 或存再融资压力

浙商证券3月18日晚间披露了上市券商首份2019年年报。财报显示:公司全年营业收入56.59亿元,同比增长53.17%;归属于母公司股东的净利润9.68亿元,同比增长31.29%。

新华财经和面包财经研究员发现,期货业务对浙商证券营收贡献较大,但该业务成本上升较快,利润率较低。而信用及自营业务等高资本消耗业务的增长,是其年度利润增加的重要原因。

值得注意的是,2019年,浙商证券的净资本出现了上市以来首次下滑,在一定程度上面临补充资本金的压力。

期货业务收入增加推动营收上涨

浙商证券主要业务包括证券经纪业务、期货业务、投资银行业务、证券自营业务、信用业务等,截至2019年末,公司共有101家营业部,其中67家集中在浙江省。

2019年,公司收入增量主要来自于期货业务,实现收入27.24亿元,同比增长85.19%,在营业收入中占比达48.13%。

期货业务对于营收贡献较大,但该项业务整体毛利率仅为6.60%,在一定程度上导致了浙商证券2019年净利润增速慢于营收增速。

2016年以来,其期货业务收入整体呈增长趋势,在营业收入中的占比整体出现提升。

图1:2013-2019年浙商证券期货业务收入及总营收占比

信用及自营业务拉动利润增长

财报数据显示,2019年浙商证券毛利最高的业务为信用业务,其次是自营业务。公司的信用业务主要从事融资融券、股票质押式回购和约定式购回业务。自营业务则主要从事权益投资、固定收益投资和金融衍生品投资,两项业务均是高资本消耗的业务。

2019年,浙商证券信用业务毛利为10.79亿元,占总毛利的43.89%,其毛利率为98.61%;自营业务毛利为7.83亿元,占总毛利的31.88%,该业务毛利率为93.42%。

其信用业务和自营业务2019年营业收入分别为10.95亿元和8.38亿元,同比分别增长15.11%和76.86%。高毛利业务收入的提升拉动公司整体净利润出现增长。

经纪业务毛利率持续下降

受益于行情回暖,2019年浙商证券的经纪业务恢复增长,但由于市场竞争激烈,毛利率持续下降。

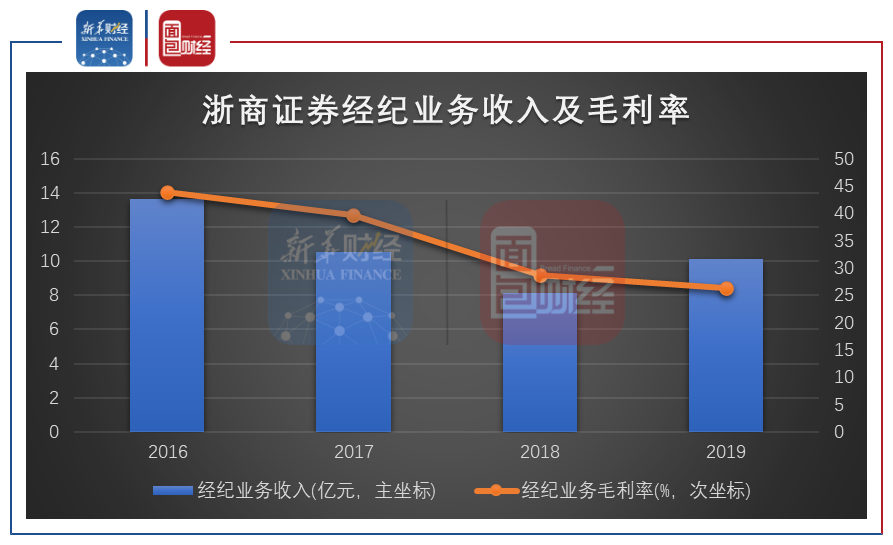

图2:2016-2019年浙商证券经纪业务收入及毛利率

财报显示,2019年浙商证券全年新增开户数量8.97万户,同比提升19%;实现代理买卖净收入7.96亿元,同比提升32.2%。开户数量及代理买卖净收入的增长使得公司经纪业务收入同比增长24.08%至10.11亿元。

但该业务毛利率连续三年出现下降,2019年经纪业务毛利率为26.29%,较2018年下降2.38个百分点,较上市前的2016年下降17.57个百分点。

券商的佣金费率是影响经纪业务毛利率的主要因素之一。浙商证券于2017上市,最近三年的年报并没披露具体的佣金费率情况。但根据其招股书,2016年公司经纪业务净佣金费率已下降至0.35‰,而且未来公司仍面临经纪业务平均净佣金费率水平进一步下降的风险。参照公司近三年经纪业务毛利率走势,浙商证券的佣金费率大概率仍在下行。

净资本小幅下降 控股股东限售股解禁在即

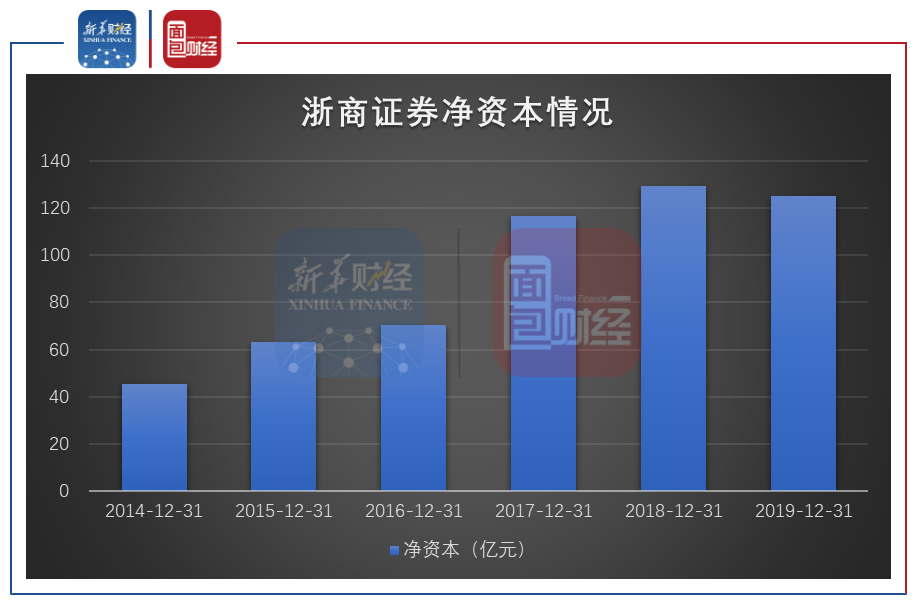

财报显示,浙商证券的净资本出现了近几年以来的首次下降。

截至2019年末,公司的净资本为125.11亿元,较上年同期下降4.26亿元,降幅3.29%。

图3:2014-2019年浙商证券净资本情况

浙商证券的净资本在2017年出现明显增长,主要由于公司成功上市后,将募集资金用于补充资本金所致。

公司2019年虽然发行了10亿元次级债券,但募集资金并未用于补充资本金,而是用于偿还公司债务融资工具。

从2019年浙商证券的业绩增长点不难看出,公司高资本业务增长较快毛利较高,经纪业务虽然恢复增长,但整体业务的毛利持续下滑。然而自营及信用业务的开展与净资本规模的大小有直接关系,如果公司净资本持续下降,那么公司未来的业绩增长或将承压。结合当前的监管政策及其自身业务结构来看,浙商证券在一定程度上面临补充资本金的压力。

另外,截至2019年末,浙商证券风险覆盖率289.86%,较上年末下降10.53个百分点;资本杠杆率为20.77%,较上年末下降1.72个百分点;流动性覆盖率及净稳定资金率分别为323.81%和157.51%,较上年末分别增加40.51个百分点和24.3个百分点。

除此之外,浙商证券控股股东浙江上三高速公路有限公司所持有的约21.25亿股将于2020年6月29日解禁,占解禁后流通股的63.74%。若以3月19日收盘价10.57元/股计算,解禁参考市值达224.59亿元。

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。新华财经是新华社承建的国家金融信息平台。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。