嘉和美康于12月14日在科创板上市,上市首日盘中股价破发。嘉和美康发行价格为39.5元/股,截至12月27日收盘,公司股价收报35.2元/股,较发行价格下跌4.3元/股,跌幅近11%。

按照12月27日收盘价估算,参与网下配售的泰康资产、华夏基金和南方基金所获配的限售股份已分别亏损103.91万元、86.68万元、86.38万元。

专业机构“打新”出现浮亏,到底是什么原因?

翻查公司的初步询价数据发现,在信托公司中,中信信托报价最高,为110.33元/股;在公募基金中,中信建投基金报价最高,旗下9只公募基金产品均报价66.82元/股,远高于剔除最高报价部分后网下全部投资者报价加权平均数38.7221元/股,报价合理性存疑。

中信信托、中信建投报价激进

拟上市企业发行价格的确定主要参考向网下投资者的询价。剔除无效报价后,嘉和美康通过初步询价共收到422家网下投资者管理的10725个配售对象的报价,最高报价达273元/股。

上海合道资产旗下私募基金报价273元/股,为此次公司初步询价的最高价。中信信托报价110.33元/股,仅低于上海合道资产,在信托公司中报价最高。公募基金中,中信建投基金报价最高,旗下9只公募基金产品均报价66.82元/股。此外,淳厚基金、九泰基金、摩根士丹利华鑫基金等公募基金报价也都较高,均在66元/股(含)以上。

图1:嘉和美康网下配售对象报价拟申购价格前十五名

剔除最高报价部分后,初步询价全部报价的中位数和加权平均数,以及公募产品、社保基金和养老金三者报价的中位数和加权平均数的孰低值(即“四数孰低值”)是拟上市企业及其主承销商确定发行价格的重要依据。

嘉和美康的“四数孰低值”为高价剔除后网下全部投资者报价加权平均数38.7221元/股。中信信托的报价约是“四数孰低值”3倍、中信建投基金的报价约是“四数孰低值”1.7倍,二者报价较为激进。

图2:嘉和美康询价四数孰低值

若按照中信信托、中信建投基金的报价计算,嘉和美康的发行市盈率约分别为725倍、440倍;市净率约分别为9倍、5.5倍,估值较高。

截至2021年11月30日,中证指数软件和信息技术服务业最近一月平均静态市盈率仅59.61倍;公司8家可比公司扣非后平均静态市盈率为102.64倍,中信信托、中信建投基金对公司的估值远高于行业均值。

激进报价频现 多只次新股破发

中信信托、中信建投基金较高的报价不仅出现在嘉和美康的初步询价名单中,在最近其他破发的次新股的初步询价名单中,也都发现了他们的身影。

戎美股份于2021年10月28日在创业板上市,上市首日即破发。戎美股份发行价格为33.16元/股,截至12月27日收盘,戎美股份收报25.85元/股,较发行价下跌近22%。

翻查戎美股份网下初步询价数据发现,中信信托当时报价61元/股,在所有网下投资机构报价中排在第二,超出戎美股份发行价格近84%。

图3:戎美股份初步询价拟申购价格前10名

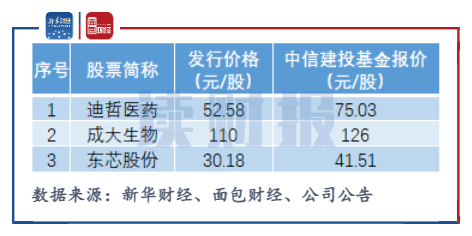

在10月份以来上市的次新股中,迪哲医药、成大生物和东芯股份发行价格分别为52.58元/股、110元/股、30.18元/股,截至12月27日收盘,这三只次新股均处于破发状态,其中成大生物较发行价格跌幅达46%。

图4:中信建投基金报价情况

翻查这三只次新股的初步询价数据,中信建投基金分别为迪哲医药、成大生物和东芯股份报价75.03元/股、126元/股、41.51元/股,报价超出发行价格的幅度分别为52.7%、14.5%、37.5%,报价均较为激进。

此外,“最贵新股”禾迈股份近日在科创板上市引起市场关注。禾迈股份发行价格高达557.8元/股,发行市盈率达225.94倍,超募资金逾50亿元。从初步询价数据中看到,南方基金、易方达基金给禾迈股份分别报价798元/股、710.5元/股,报价最高。

而近三个月以来,多只科创板、创业板上市的新股破发,高发行价、高估值、高缴款的“三高”股票是破发的重灾区。除上述提到的成大生物、迪哲医药、东芯股份、戎美股份之外,还包含中科微至、百济神州、可孚医疗等目前也都仍在破发状态。

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。新华财经是新华社承建的国家金融信息平台。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。