华正新材:2019年利润同比增四成,资产负债率较高

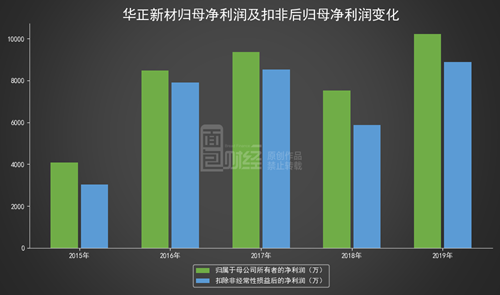

华正新材(603186)日前披露2019年年度报告,公司全年营收20.26亿元,同比增长18.19%;归母净利润1.02亿元,同比增长40.42%。扣非后归母净利润约0.89亿元,同比增长51.48%。

公司2019年度利润分配预案为:向全体股东每10股派发现金红利1.7元(含税),共计派发现金红利总额为2198.95万元。

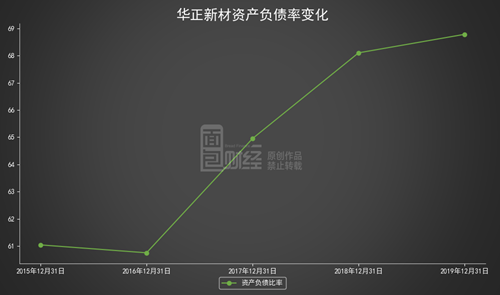

值得注意的是,截至2019年末,公司资产负债率达到68.78%,在其所在的PCB(印制电路板)产业链中处于较高水平。

利润同比增长40.42%

华正新材主要生产覆铜板、交通物流用复合材料、导热材料、功能性复合材料等产品。

2019年,公司营收20.26亿元,同比增长18.19%。其中,覆铜板收入14.07亿元,比上年增加27.28%;交通物流用复合材料收入2.56亿元,比上年增加21.29%;导热材料收入1.58亿元,比上年增加2.82%;功能性复合材料收入1.35亿元,比上年减少25.25%。

覆铜板为公司核心收入来源,在总营收中的占比接近七成,是制作PCB的原材料之一。报告期内,公司覆铜板销量增长,带动整体营收增长。

此外,扬州麦斯通复合材料有限公司(以下简称“扬州麦斯通”)纳入合并范围亦导致公司营收及利润增长。

2018年10月底,华正新材完成对扬州麦斯通100%股权收购,交易对价4219.94万元。2018年度,扬州麦斯通并表两个月贡献的营收及利润分别为2152.2万元及186.22万元。2019年度,扬州麦斯通利润约520.19万元,营收数额未披露。

2019年,华正新材归母净利润1.02亿元,同比增长40.42%。期内,公司非经常性损益1336.85万元,扣非后归母净利润8877.19万元。非经常性损益主要为政府补助。

回溯财务数据, 2016年、2017年及2018年,华正新材归母净利润分别为8479.45万元、9359.78万元及7508.03万元,归母净利润增速分别为107.65%、10.38%及-19.78%。

根据年报,受行业调整回归影响,公司2018年利润出现下滑。2019年电子材料行业在宏观经济变动的影响下,结构性调整持续演进;以5G基建及应用、工业互联网、人工智能、云计算大数据中心等为代表的大规模数据终端应用市场正拉动行业向高阶材料升级。

2019年,华正新材研发费用1.17亿元,同比增长38.3%,在营收中的占比由2018年的5.01%增加至5.78%。

毛利率及净利润率均回升

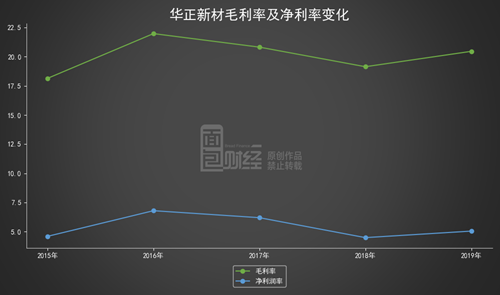

华正新材毛利率及净利率均有所回升。

2016年、2017年、2018年及2019年,公司毛利率分别为21.98%、20.82%、19.14%及20.46%;对应期间,公司净利率分别为6.79%、6.19%、4.48%及5.04%。

2016年、2017年、2018年及2019年,华正新材净资产收益率(ROE)分别为15.61%、15.16%、11.14%及13.75%。

经营性现金净流入1.25亿元

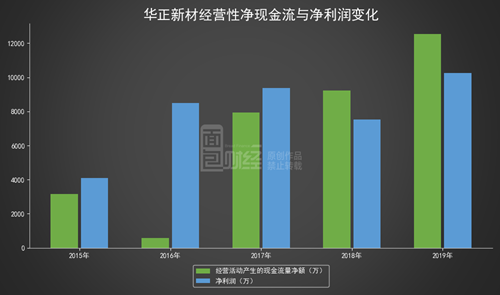

2019年,华正新材经营性现金净流入1.25亿元,同期净利润为1.03亿元,净利含金量(经营现金净流量/净利润)为1.22。

2016-2018年,华正新材经营性净现金流分别为561.42万元、7929.63万元及9232.12万元,同期净利润分别为8479.45万元、9359.76万元及7534.56万元,净利含金量分别为0.07、0.85及1.23。

近年,公司应收款项(应收账款、应收票据及应收款项融资)逐年增加,应付账款及应付票据也随之增加。

截止2019年底,公司各应收款项合计约9.2亿元,较年初增加1.45亿元;应付账款及应付票据合计约7.28亿元,较年初增加约0.71亿元。

资产负债率68.78%

截至2019年12月31日,华正新材资产负债率为68.78%,较2019年三季度末的71.45%有所回落,但较年初的68.1%仍有上升。

截至2019年末,公司负债总额为16.58亿元。其中,短期借款6.01亿元,一年内到期的非流动负债4939.64万元,长期借款1.32亿元。公司2019年度财务费用3496.83万元,同比增长31.39%。

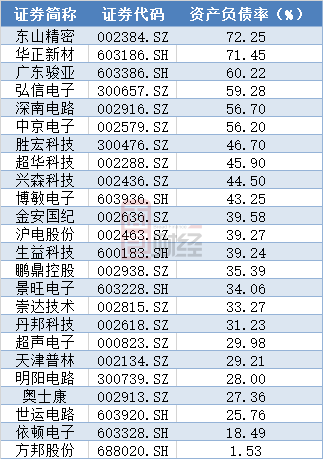

从2019年三季报数据来看,在同行业的26家上市公司中,华正新材资产负债率排在第二位;排在首位的东山精密,资产负债率为72.25%;广东骏亚居于第三位,资产负债率为60.22%,与前两位相差数额较大。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。