造车新势力浙江零跑科技股份有限公司(以下简称“零跑汽车”或“公司”)近期递表港交所。这家2015年成立,交付第一款量产车型至今不足三年的新能源车企,2019年至2021年累计亏损达到48亿元。

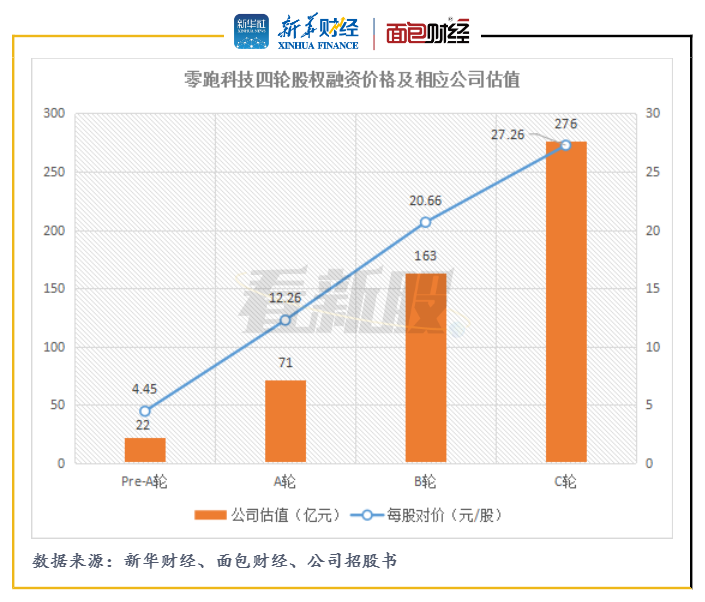

递表前,零跑汽车已经过多轮股权融资,融资规模合计达118.7亿元。根据公司递表前的最近一轮股权融资价格计算,零跑汽车当时估值约276亿元。

资本市场是造车新势力“补血”的关键途径,港股市场当前是造车新势力的首选上市地。

融资百亿后拟赴港上市 估值近276亿元

零跑汽车是从事智能电动汽车制造的国内造车新势力车企,由大华股份(002236.SZ)的董事长傅利泉、董事朱江明等人在2015年创办,成立时大华股份、傅利泉和朱江明的持股比例分别为33%、32%、20%。

零跑汽车于2019年7月交付第一款量产车型——智能纯电动轿跑S01,2020年5月开始交付的智能纯电动微型车T03,2021年10月开始交付的中型智能纯电动SUV C11。2021年全年,零跑汽车合计交付43748辆电动汽车,交付量在国内造车新势力车企中排在第六位,属于第二梯队。

递表前,零跑汽车已经过多轮股权融资,融资规模合计达118.7亿元。2021年4月公司完成股份有限公司改制,并在改制后进行了拟上市前的最后一轮融资,同时也是规模最大的一轮(C轮)股权融资。该次融资投资方共认购公司股份2.23亿股,支付对价约60.8亿元。

C轮融资完成后,零跑汽车股份数量增至10.12亿股。按照C轮融资每股对价27.26元/股计算,零跑汽车当时估值约276亿元。

图1:零跑汽车四轮股权融资价格及相应公司估值

图1:零跑汽车四轮股权融资价格及相应公司估值

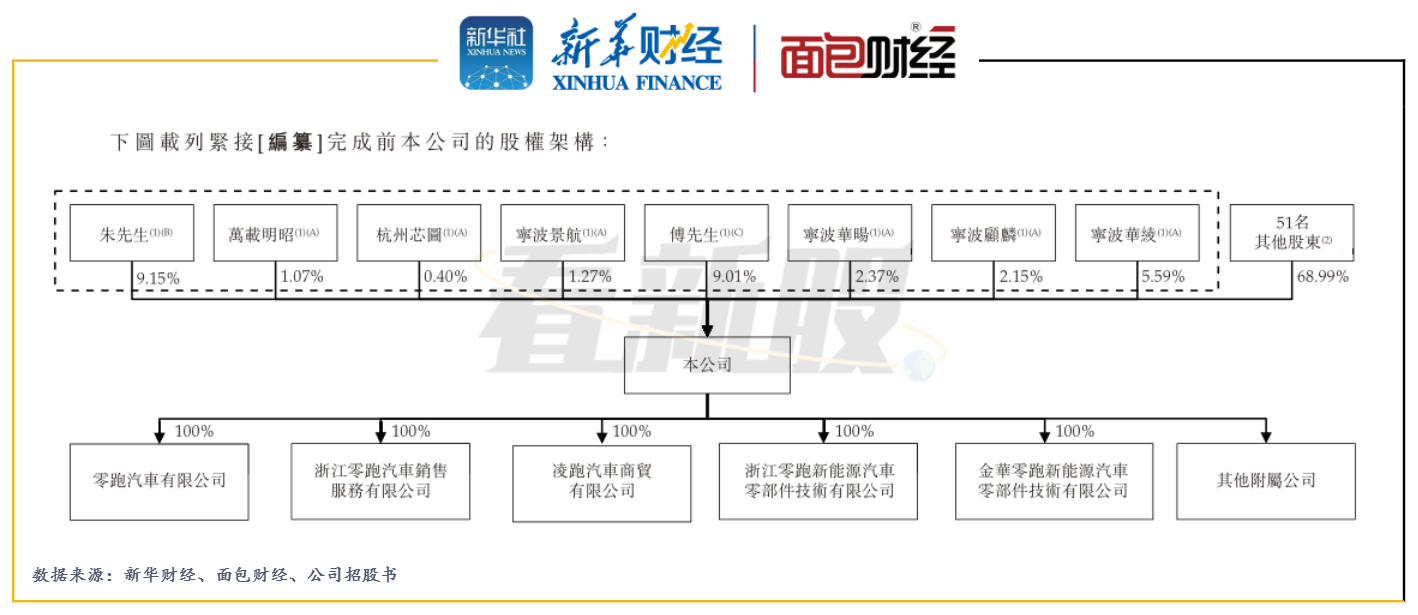

截至递交聆讯资料前,朱江明持有公司股份9.15%,为公司第一大股东。根据朱江明、傅利泉及二者配偶之间的一致行动安排,四人合计持有公司31.01%的股权,为公司单一最大股东集团。

图2:截至递交聆讯资料前零跑汽车股权结构

图2:截至递交聆讯资料前零跑汽车股权结构

亏损扩大 三年累亏48亿元

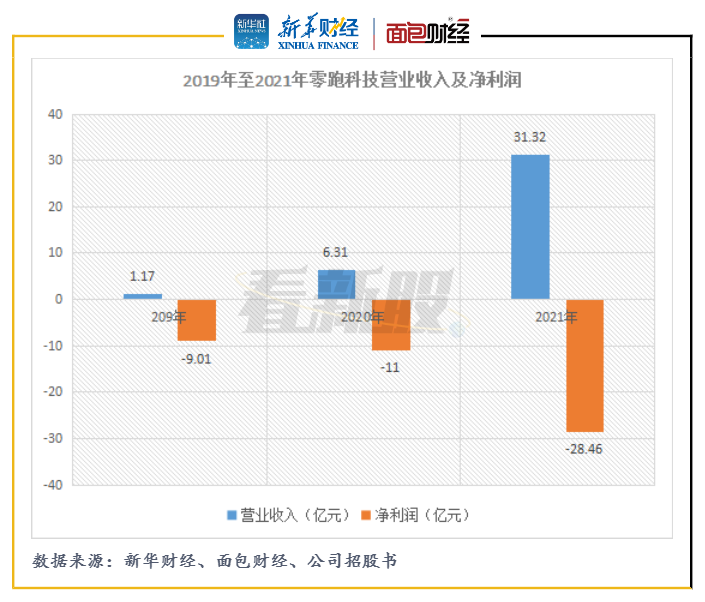

零跑汽车2021年汽车交付量较上年增长443.5%,实现营业收入31.32亿元,同比增长396.1%。但交付越多亏损也越多,2021年公司净利润亏损28.46亿元,亏损同比扩大近159%。三年以来,公司累计亏损达48.47亿元。

图3:2019年至2021年零跑汽车营业收入及净利润

图3:2019年至2021年零跑汽车营业收入及净利润

从零跑汽车财务报告中可以看到,2021年公司用于购买土地、物业、厂房、设备及无形资产的现金净流出达15.25亿元。并且公司2021年经营活动产生的现金净流出10.19亿元。

这种情况下,成本较低的股权融资成为公司现金的主要来源。

从研发投入上看,2019年至2021年,公司研发开支分别为3.58亿元、2.89亿元、7.40亿元,三年累计研发开支13.87亿元。2021年前三季度蔚来、小鹏、理想的研发开支分别为20.73亿元、26.63亿元和20.57亿元。相比之下,零跑汽车三年的研发开支不及新势力第一梯队车企三个季度的研发开支。

从目前已交付的车型看,零跑汽车主打中低端市场。零跑汽车2021年所交付的车型中,T03微型车占比达89.5%,该车型补贴后的售价在6.9万元至8.5万元之间。

图4:2021年新势力车企交付量

从2021年全年交付量上看,小鹏汽车共交付9.82万辆,在造车新势力中排在首位,蔚来、理想次之,零跑汽车以4.37万辆排在末位。

“蔚小理”完成回港上市 港股或成造车新势力“补血”主要来源

随着行业竞争的加剧,资本开支的不断加码,目前国内造车新势力车企普遍处于“烧钱”且亏损的状态,而上市融资也成为它们“补血”的主要途径。

2018年以来,造车新势力第一梯队的“蔚小理”纷纷选择赴美上市,三家车企在美首发融资合计达36亿美元。

图5:“蔚小理”赴美、回港上市募资情况

图5:“蔚小理”赴美、回港上市募资情况

近期,回港或赴港上市成为造车新势力的新选择。2021年,小鹏汽车、理想汽车完成回港上市,合计募资约295亿港元。蔚来汽车在2022年3月通过介绍上市回归港股。

若此次零跑汽车港股IPO顺利完成,或是在港上市的第四家造车新势力车企。

【看新股】是由新华财经与面包财经共同打造的一档以新股和次新股解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。