兴业证券撤回80亿定增申请:券商再融资是否面临新变化?

兴业证券日前发布公告称,公司撤回非公开发行A股股票事项申请文件。

兴业证券此次非公开发行股票拟募集资金总额不超过人民币80亿元,在扣除相关发行费用后,将全部用于增加公司资本金,补充营运资金,增强信息系统建设、合规风控等基础性投入,扩大公司业务规模,提升公司的市场竞争力。

而撤回申请的原因与近期证监会就修改《上市公司证券发行管理办法》、《上市公司非公开发行股票实施细则》等再融资法规公开征求意见有关。

公告显示,征求意见稿将对兴业证券本次非公开发行股票事项产生较大影响。综合考虑资本市场环境、监管政策变化,结合自身实际情况,经公司董事会审慎研究,决定向中国证监会申请撤回本次非公开发行股票事项申请文件。

逾850亿定增在路上,年内无新增实施

2019年上市券商通过定增方式落实的再融资较此前大幅缩减。

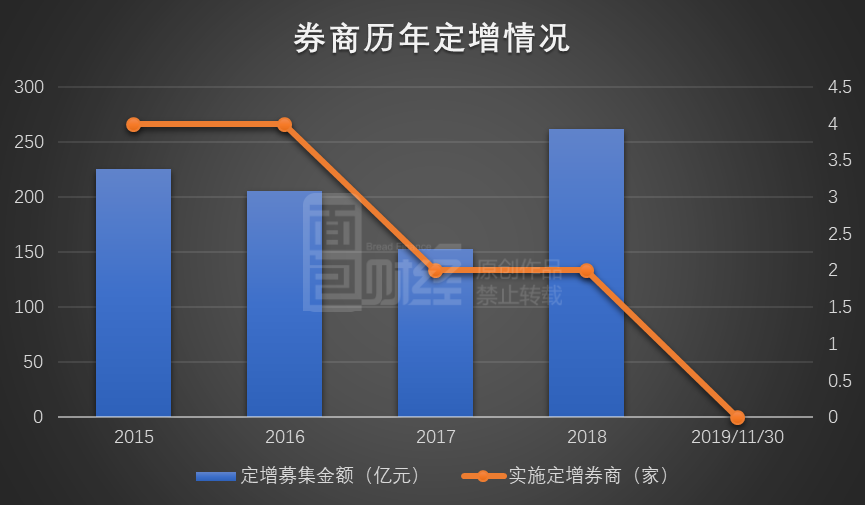

从近几年券商的定增规模来看,总募集资金在2018年出现增长,但实施定增的券商家数却在减少。

从数据来看,2015-2017年券商定增募集金额整体呈下降趋势,实施定增的券商个数也从4家缩减到2家。2018全年虽然仅有华泰证券和申万宏源两家券商实施定增,但定增募集金额较上年同期出现明显增长。然而,今年以来尚未有券商实施增发。

从定增预案来看,截止2019年11月末,共有8家披露了定增预案,合计金额达859.60亿元。

其中,国信证券于8月28日收到中国证监会出具的《关于核准国信证券股份有限公司非公开发行股票的批复》,10月31日中信证券非公开发行获得发审委通过,12月4日,第一创业非公开发行股票申请获得中国证监会受理。除此之外,其余5家券商的定增计划均通过股东大会。

6家券商拟配股融资超400亿,年内尚无落地

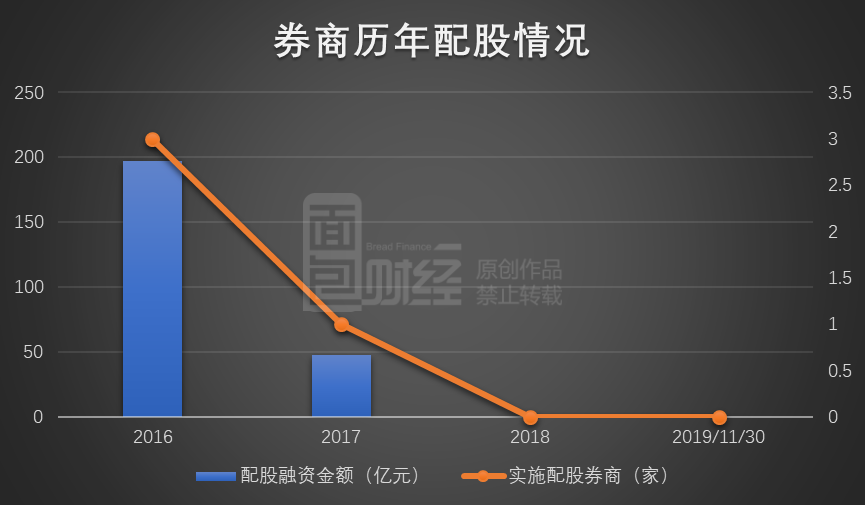

券商配股融资也遇到了与定增类似的情况,融资金额及家数均大幅缩减。

数据显示,2016年共有3家券商实施配股,实际融资金额为197.22亿元,2017年仅西部证券1家券商实施了配股融资,实际融资金额47.61亿元,较2016年下降超七成。然而,2018年至2019年11月末,成功实施配股融资的券商家数为零。

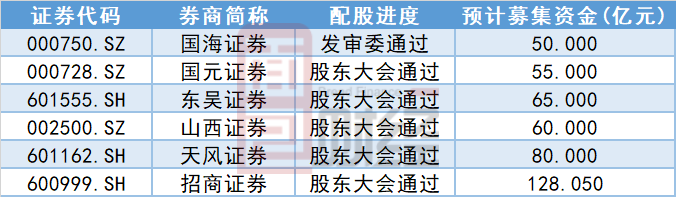

今年以来,已有6家券商发布了配股预案,拟募集资金总额为438.05亿元。

截止11月30日,除国海证券获得发审委审批通过以外,其余5家券商的进度均为:配股预案均已通过股东大会。

再融资新规,券商是否会受益?

2019年11月8日,证监会就修改再融资规则公开征求意见,拟对《上市公司证券发行管理办法》《创业板上市公司证券发行管理暂行办法》《上市公司非公开发行股票实施细则》等再融资规则进行修订。

此次拟修订的内容主要包括:“一是精简发行条件,拓宽创业板再融资服务覆盖面。取消创业板公开发行证券最近一期末资产负债率高于45%的条件;取消创业板非公开发行股票连续2年盈利的条件;将创业板前次募集资金基本使用完毕,且使用进度和效果与披露情况基本一致由发行条件调整为信息披露要求”。

“二是优化非公开制度安排,支持上市公司引入战略投资者。上市公司董事会决议提前确定全部发行对象且为战略投资者等的,定价基准日可以为关于本次非公开发行股票的董事会决议公告日、股东大会决议公告日或者发行期首日;调整非公开发行股票定价和锁定机制,将发行价格不得低于定价基准日前20个交易日公司股票均价的9折改为8折;将锁定期由现在的36个月和12个月分别缩短至18个月和6个月,且不适用减持规则的相关限制;将目前主板(中小板)、创业板非公开发行股票发行对象数量由分别不超过10名和5名,统一调整为不超过35名”。

“三是适当延长批文有效期,方便上市公司选择发行窗口。将再融资批文有效期从6个月延长至12个月”。

在规则适用方面,修改后的再融资规则发布施行时,再融资申请已经取得核准批复的,适用修改之前的相关规则;尚未取得核准批复的,适用修改之后的新规则,上市公司履行相应的决策程序并更新申请文件后继续推进,其中已通过发审会审核的,不需重新提交发审会审议。

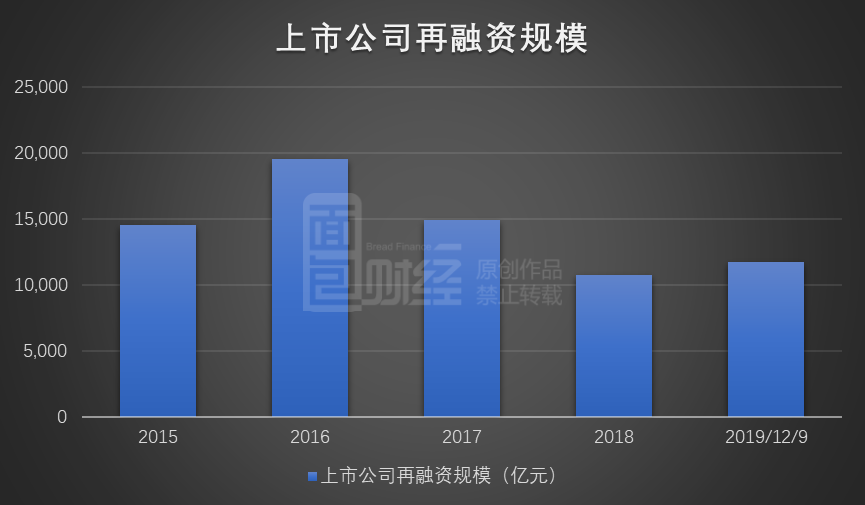

梳理wind的相关数据:从上市公司再融资规模来看,2016年-2018年市场再融资规模整体呈下降趋势,2019年开始回升,截止2019年12月9日,年内上市公司再融资总规模约1.17万亿元,已超过2018年全年水平。

对于券商来说,沪深两市再融资总规模的回升以及此次修改再融资规则,创业板再融资服务覆盖面的拓宽,或许会为其相关业务收入带来明显的增长。

至于上市券商自身再融资是否受益,则还需要进一步观察。(JW)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。