碧桂园的2018年:权益销售破5,000亿,杠杆明显下降

碧桂园(2007.HK)于3月18日晚间披露了2018年业绩情况。报告显示,公司全年实现营收和归母净利润分别为3,790.8亿和346.2亿,分别同比增长67.1%和32.8%。

投行对业绩数据持偏乐观态度,招银国际和国信证券维持买入评级,花旗和申万宏源上调目标价。

业绩报告公布的第二天,公司股价高开后一路冲高,最终收涨2.91%,全年累计上涨达27.18%,大幅跑赢恒生指数。

业绩报告显示:公司全年实现的归属于公司股东权益的合同销售金额约为5,018.8亿,销售面积约为5,416万平方米,分别同比增长31.25%和23.06%。交付物业所确认收入的平均售价约为每平方米8,550元,相比去年的7,863元有所提高。

在全市场担心房地产调控政策收紧、房企杠杆率过高的背景下,碧桂园却实现了杠杆率的降低,具体表现在净借贷率下降、现金流持续为正、销售回款良好以及账上现金充足等方面。

与此同时,碧桂园还未雨绸缪,加速高端人才的引进和新兴产业的布局,并确立了房地产、机器人和农业这三大未来重点发展产业。

站在当下这个时点,碧桂园面临着怎样的机遇与挑战?

业绩维持高增长,净利润逼近350亿关口

碧桂园的业务遍布了中国内地31个省/自治区/直辖市、269个地级市、1,156个县/镇区,是行业内布局最广泛的企业,这也就意味着公司参与了整个中国的城镇化建设。

历史财务数据显示:自2015年营收突破1000亿以来,碧桂园的营收基本上每年都会新上一个台阶。2016年营收突破1500亿;2017年突破2000亿;2018年更是来到了近4000亿。与之相对应的,碧桂园在2015年的归母净利润尚且不足100亿人民币,只过了三年,其2018年的归母净利润便逼近350亿关口。

2018年,碧桂园实现的毛利率和净利率分别为27.03%和12.74%。对比历史上的数据可以看到,毛利率和净利率水平仍然维持着2015年以来的上升趋势,分别从2015年的20.19%和8.58%上升到了2018年的27.03%和12.74%。

由于结转周期较长,对于以住宅开发为主业的房企而言,报表确认的营收和净利润有一定的滞后性。合同销售额尤其是权益销售金额变动的参考价值更大。

销售金额超5,000亿,土地储备充足

信披数据显示:碧桂园在2018年实现权益销售金额约为5,018.8亿人民币,实现合同销售面积约5,416万平方米,分别同比增长了31.25%和23.06%。

上市房企披露合同销售额通常有两个口径:一个是全口径的销售额,其中包含了所有并表项目的销售数据;一个是权益销售额,按照公司所拥有的实际权益来统计销售金额。一般来说,由于全口径销售额中合并了少数股东权益对应的销售份额,其数据往往明显大于权益销售额。两个数据都具有一定参考价值,但权益销售额由于过滤掉了少数股东权益对应销售额的影响,因此含金量更高。

碧桂园、万科和恒大,作为销售规模最大的TOP3房企,通常被相提并论,长期占据销售额前三位置。自2018年7月起,碧桂园仅公布含金量更高的权益销售数据,不再公布全口径销售数据。可供参考的是,第三方统计机构克而瑞数据显示,2018年碧桂园全口径销售金额7287亿元,同比增长32%。

第三方统计的碧桂园全口径销售额增幅与信披的权益销售金额增幅一致,从侧面印证数据准确性较高。根据信披数据计算,2018年碧桂园的合同销售额同比增幅快于万科和恒大。

市场对于碧桂园较为乐观的预期,很大程度上源于房地产企业的销售和结算会有一个时间差,预期2018年超5,000亿的销售规模在一定程度上保证了公司未来1-2年报表确认营业收入。

进入2019年以来,碧桂园仍然保持着强劲的销售。根据第三方研究机构克而瑞的统计,碧桂园在2019年前两个月的操盘金额和操盘面积分别达到了997.5亿和1,058.3万平方米,两者都位居行业第一。

如果说销售金额讲的是已经发生的销售,那么土地储备就代表着未来的销售潜力。根据碧桂园披露的数据,截至2018年底,公司在国内已签约或已摘牌的权益土地储备已经达到约2.4亿平方米,其中未售权益可售货值约1.7万亿,这就为公司未来几年的发展提供了保障。值得一提的是,碧桂园在粤港澳大湾区的权益可售资源达到了3,721.2亿元,可售建筑面积约为2,544.5万平方米。

不过,在如今房地产调控持续进行、国内经济增长放缓的宏观背景下,公司主动控制了拿新地的节奏,希望以更审慎、务实的策略补充优质土地储备、优化项目区位布局,针对中国城镇化的不同阶段制定相应的投资组合。

风险防控:稳步降杠杆

除了营收、利润以及销售的增长,各风险指标的改善也是碧桂园2018年的重点任务之一。从业绩报告披露的结果来看,这一任务得到了很好的完成。

首先来看净借贷比例。根据定义,净借贷比例的计算公式为银行及其他借款加上优先票据、公司债券以及可换股债券,再减去可动用现金,最后除以总权益得出。2018年,碧桂园的净借贷比例为49.6%,同比下降了7.3个百分点。纵向对比来看,这一指标也处于五年来的较低水平。

另外值得一提的是,由于金融环境相对紧缩,碧桂园2018年的加权平均借贷成本为6.11%,对比2017年上升89个基点。不过,进入2019年以来,融资环境也有了较为明显的改善。2019年1月份,社会融资规模增量为4.64万亿,存量规模达到205.08万亿,同比增长10.4%,多位经济学家预计未来融资环境仍会持续好转。这或许有利于降低碧桂园今年的融资成本。

除了净借贷比例,稳健的财务状况也体现在公司的销售回款、现金流以及账上现金等方面。

2018年,集团的合并房地产销售现金回款约为人民币5,412.9亿,其中权益物业销售现金回款约4,557.9亿元,权益销售回款率达到91%。经营活动产生的现金流量净额连续三年为正。与此同时,公司截至2018年年底的账上可动用现金余额也达到了约2,425.4亿。

回购增持彰显公司信心

经历了2017年股价大涨超250%后,在2018年宏观经济去杠杆、房地产调控力度不减的背景下,碧桂园的股价下跌达到了28.76%。

过往公告显示:基于对公司基本面的信心,公司在2018年中期开始加大了回购力度,全年累计回购了近1亿股,涉及金额约为10亿港元。

不过,2018年并非只有碧桂园一家在回购,同属于行业头部企业的港股上市公司中国恒大(3333.HK)也在去年累计回购约1.61亿股。另外,除了港股上市房企,A股的房地产上市公司也在去年股价大幅下跌的背景下频频有所动作,比如苏宁环球(000718.SZ)、苏州新高(600736.SH)以及万业企业(600641.SH)截至当前的回购股份占总股本的比例累计超过了3%。

沪港深三大交易所的上市房企均有回购动作,某种程度上代表管理层和市场对于房企产未来发展情绪相对乐观。

房地产的未来没有那么悲观?

根据国家统计局最新公布的数据,2018年全国的商品房销售额达到了近15万亿,同比增长12.2%,增速仍然相当可观。但也应该看到,同期的全国商品房销售面积为17.17万平方米,只比去年增长了1.3%。量价背离的态势非常明显。

叠加当前的宏观背景以及房地产长效机制的确立,部分投资者担心房地产市场未来的景气度是否会持续下滑。

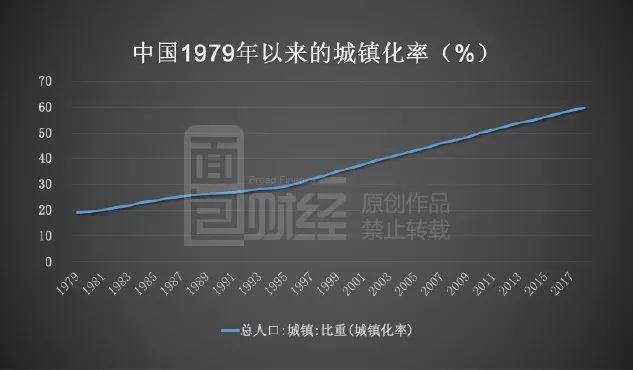

不过,从更长周期来看,房地产行业或许并没有那么悲观,甚至可能还会有较大的增长空间。如下图所示,自1979年以来,国内的城镇化率从18.96%上升到了2018年接近60%。虽然经历了持续的增长,但国内相比发达国家的城镇化率的差距仍然较大。

城镇化过程中,人口逐渐从农村迁往城镇,会持续产生住房的需求,这就为碧桂园这样在全国布局的地产企业提供了发展机会。

未雨绸缪,布局机器人和农业

在聚焦房地产主业的同时,碧桂园也开始了未来产业的布局,包括机器人、农业。根据碧桂园官方网站披露的消息,就在今年1月举行的2019年工作会议上,碧桂园主席杨国强先生把公司定位成了“为全世界创造美好生活产品的高科技综合性企业”,公司的未来发展方向昭然若揭。

以机器人产业为例,公司早在2018年7月就成立了广东博智林机器人有限公司。该公司是以机器人本体及其核心零部件、相关的机器人核心技术,智能机器人系统的研发、智造、运营为业务内容的科技型公司,产品主要应用于建筑业、餐饮以及物业管理等行业。

值得一提的是,广东博智林机器人成立至今吸引了来自牛津大学、麻省理工学院、清华大学等知名高校人才的加盟。根据公开资料的披露,博智林机器人截至2019年2月的人才团队规模已经接近900人,其中拥有博士学位的研发人员超过41%。

在人力成本不断攀升,房地产告别“黄金时代”进入“白银时代”的当下,成本管控、精细管理也变得愈发重要。碧桂园研制的建筑机器人或许能帮助公司进一步提高生产效率,进而增强产品的市场竞争力?(CJT)

本文作者:面包财经

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。