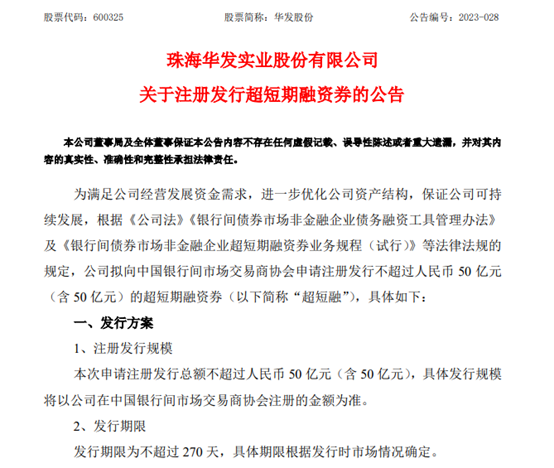

4月19日,华发股份发布关于注册发行超短期融资券的公告。

公告显示,为满足公司经营发展资金需求,进一步优化公司资产结构,保证公司可持续发展,公司拟向中国银行间市场交易商协会申请注册发行不超过人民币50亿元(含50亿元)的超短期融资券(以下简称“超短融”)。

该期超短融期限为不超过270天,具体期限根据发行时市场情况确定。发行利率将根据华发股份信用评级情况、发行期间市场利率水平等因素确定。

资金用途方面,本期注册金额用于满足华发股份于2023年5月11日到期的50亿元超短融批文的续期需求,偿还符合银行间市场交易商协会规定的债务融资工具本息、北金所债权融资计划本息、金融机构借款、补充流动性资金等(具体以监管机构审批为准)。

受托管理9宗住宅项目及1宗商业项目

同日,华发股份还发布了关于受托管理房地产项目暨关联交易的公告。

公告显示,为避免同业竞争,公司控股股东华发集团子公司十字门控股、珠海华霆、珠海华凌、珠海华缤、珠海华翼、珠海华淇拟分别通过单一来源采购的方式,将华发国际海岸花园南区项目、华发琴澳四季花园一号地块项目等9宗住宅项目托管给公司,托管内容为上述项目的注册商标许可使用、工程全流程管理及营销管理等;华发集团子公司珠海华铠拟通过单一来源采购的方式,将横琴国际交易广场商业项目托管给公司,托管内容为上述项目的注册商标许可使用、工程顾问及营销管理等。

最新财务数据显示,公司2022年全年实现营业收入591.90亿元,同比增长15.51%;归母净利润25.78亿元,同比下降 19.31%。

销售数据方面,2022年全年,华发股份实现销售1202.41亿元,销售面积400.9万平方米,同比分别下降1.35%、14.48%。

财务融资方面,截至2022年12月末,华发股份有息负债合计1455.53 亿元,同比增长6.4%。

(文章序列号:1648530111835803648)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。