星源材质近期向港交所提交上市申请,中信建投国际担任独家保荐人。

星源材质是专业从事锂离子电池隔膜研发、生产及销售的新能源、新材料和新能源汽车领域的国家级高新技术企业。

公司生产的隔膜主要包括湿法隔膜、干法隔膜、涂覆隔膜及各种功能膜,产品广泛应用于新能源汽车、储能电站、电动自行车、电动工具、航天航空、3C数码及医疗环境等领域。公司客户包含多家世界领先的锂离子电池制造商,例如LG新能源、三星SDI、远景动力、村田、SKOn、SAFT、宁德时代、比亚迪、国轩高科、中创新航、亿纬锂能和欣旺达。

公司是中国首家及少数兼备全部三种锂离子电池隔膜生产技术(即干法、湿法及涂覆隔膜)的企业。2024年按出货量计算,公司干法隔膜的市场份额全球排名第一。

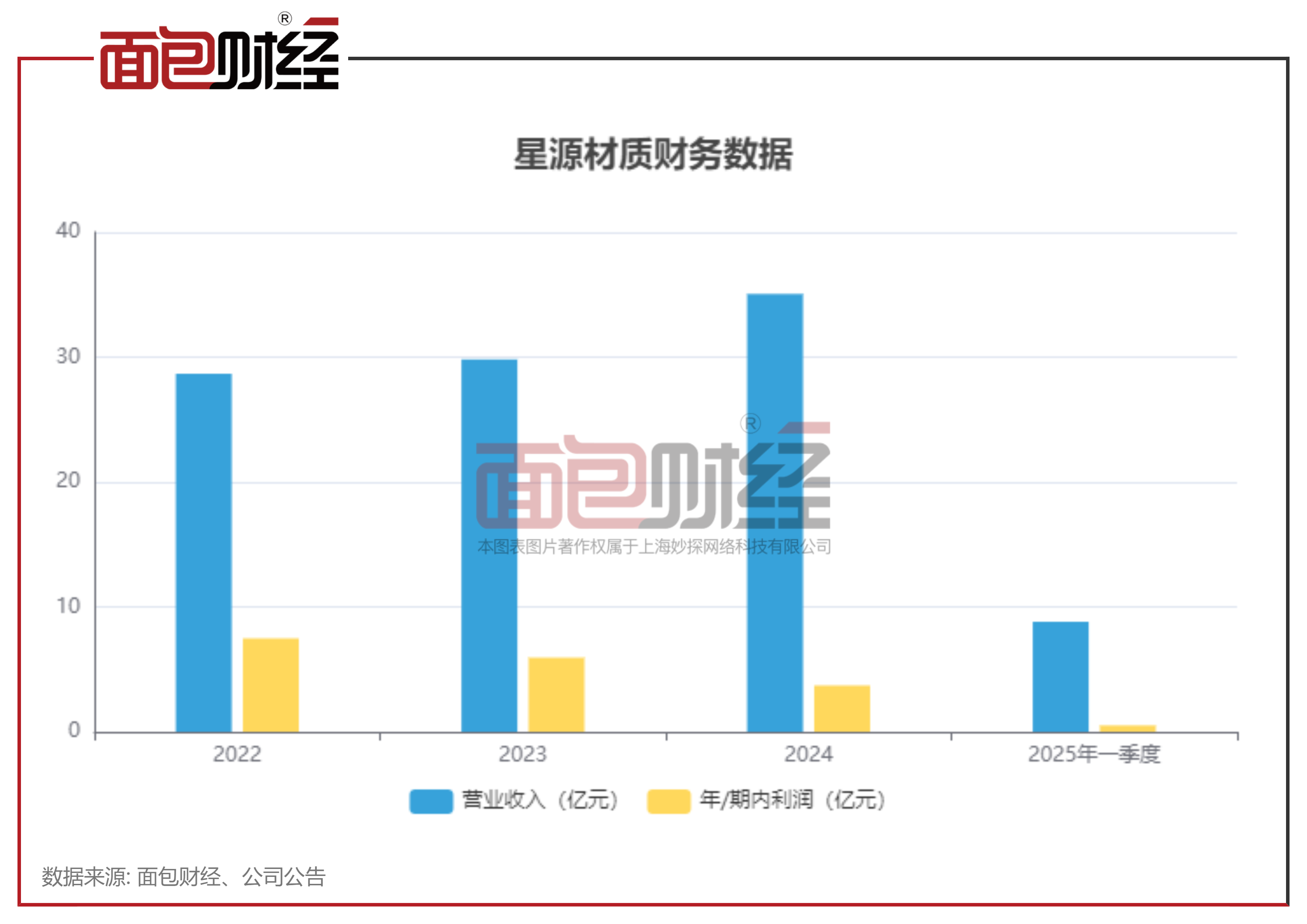

增收不增利

数据显示,星源材质财务出现增收不增利。2022-2024年,营业收入分别为28.67亿元、29.82亿元、35.06亿元;年内利润分别为7.48亿元、5.94亿元、3.71亿元。2025年一季度,营业收入为8.81亿元,同比增长24.9%,期内利润为0.51亿元,同比减少52.3%。

利润持续下滑主要源于毛利率下滑,2022-2024年公司毛利率分别为44.8%、43.3%、28.1%,2025年一季度继续下滑至23.6%。

此外,市场竞争致使产品平均售价下降超过生产成本减少,2024年干法隔膜、湿法隔膜、涂覆隔膜平均售价分别为每平方米0.35元、0.81元、1.25元,同比下降38.6%、23.6%、39.3%;毛利率分别为20.2%、40.3%、27.2%,同比下滑14.9个百分点、7.5个百分点、17.9个百分点。

A股市值超过150亿元

星源材质于2016年在深交所创业板上市,发行价为5.21元/股,当前股价在12元/股左右,总市值超过150亿元。

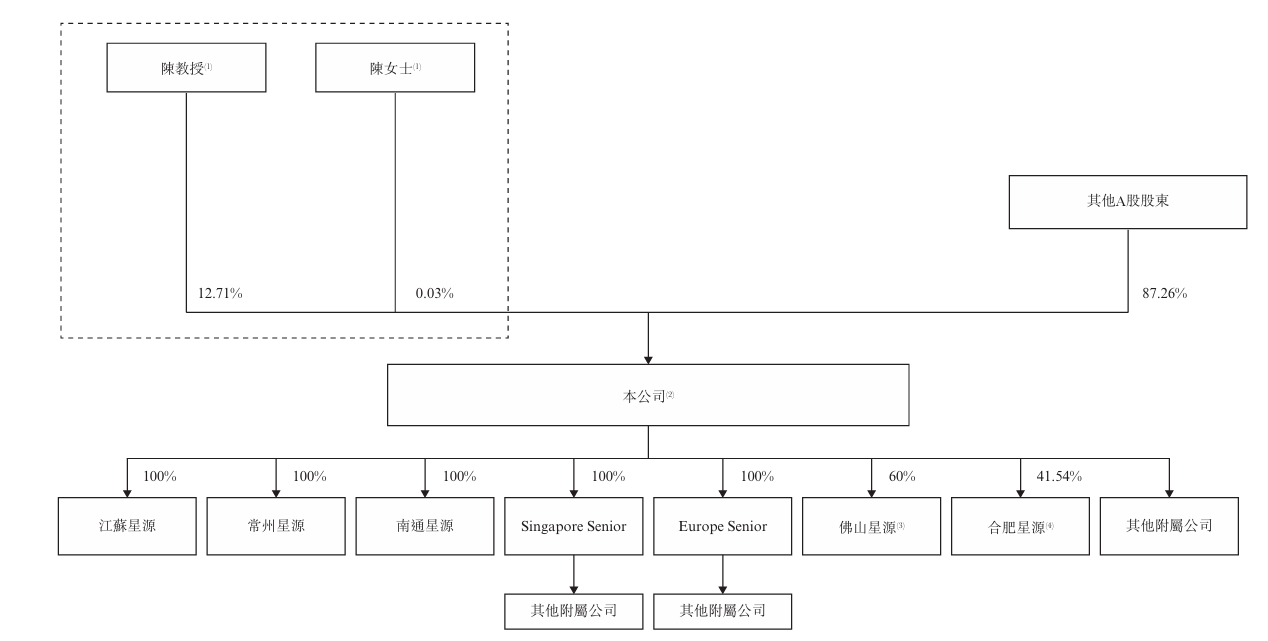

股权结构方面,陈秀峰及其配偶陈蔚蓉分别持有12.70%、0.03%,构成公司单一最大股东。

对于此次港股IPO募集资金,星源材质计划用于扩大我们的海外网络,具体包括在马来西亚和美国兴建生产基地,并在新加坡兴建运营及研发中心;研发固态电池相关产品、其他功能膜及新一代锂离子电池隔膜产品;偿还瑞典生产基地的固定资产贷款;投资专注于新电池隔膜材料和半导体领域的企业;一般营业资金及用于一般企业用途。

(文章序列号:1944997009811443712/PLH)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。