投资风险与收益往往如影随形,作为预期收益相对较高的股票基金,自然也会有较高的波动风险。有时看着基金净值短期内的波动,心情可能也会随之起伏,时而欢欣鼓舞、时而焦虑担忧……

基金的风险怎么看?主要看什么指标、该怎么看?回答好这几个问题,对投资者选择同自己风险承受能力相匹配的基金非常重要。

主要看什么?

简单而言,投资风险就是其收益结果的不确定性。评估测算基金的风险,有以下几个常用指标:

1. 波动率,一般用基金收益率与统计期间平均收益率的离散程度衡量,简单来说,就是收益率上下波动“散得越开”,反映基金波动幅度越大,收益的不确定性就越高,风险越大。

2. β系数,能够反映基金相对于市场整体波动的敏感度,绝对值越大、风险越高。一般来说,当基金的β>1,基金净值的波动幅度大于市场波动幅度;当β介于0到1之间,基金净值的波动幅度小于市场波动幅度。例如,某主动股票型基金的β=1.5时,即表明对市场整体风险敏感度高,波动较大。β系数的高低可以在一定程度上反映出基金经理分散抵御市场风险的能力。

3.最大回撤,是指在选定区间内,基金净值从最高点到最低点的跌幅。在选定区间内,基金的最大回撤越小,最大回撤恢复时间越短,说明基金风险相对越低,基金经理的风险控制能力相对越强。

另外,还有一些风险指标可从不同角度评估基金的风险,大家也可以多多关注。

应该怎么看?

如果仅孤立地观察上述风险指标,应用到具体选基时的指导意义比较有限。想要全面立体衡量基金风险水平,选出与自己风险承受能力相匹配的基金,一般来说,有以下四个观察视角和操作方法:

一是“同类比一比”。对比基金的风险指标在同类中的排名情况。通常来说,同类基金中,波动率、最大回撤越小,说明基金的风险水平越低。一些基金销售平台会在基金详情页面中显示风险指标的同类排名(或所处分位数),可为投资者提供参考。

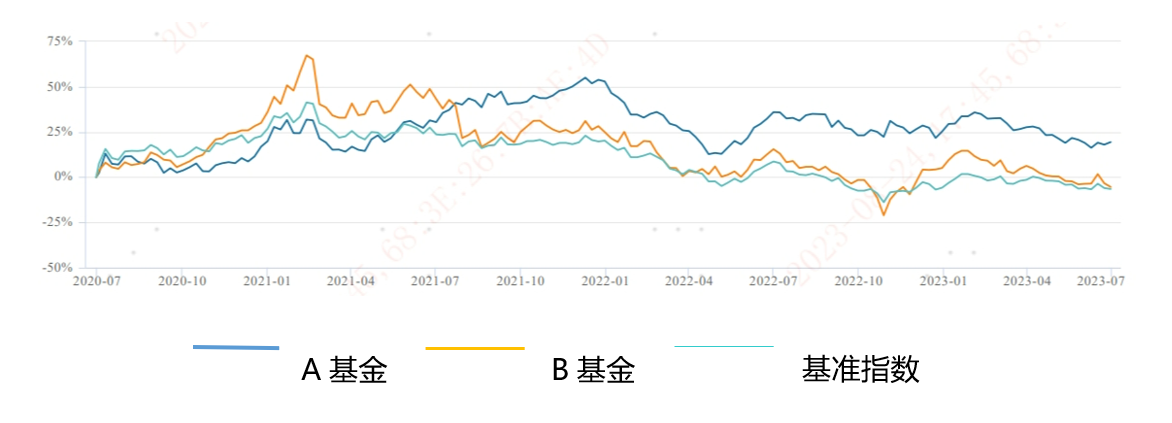

二是“看图说话”。风险水平差异较大的股票型基金,通过图线叠加对比净值走势,可大致了解不同基金的风险水平差异,这是对普通投资者而言比较方便直观的方法。比如在下图中,可以大致看出B基金的波动率与最大回撤比A基金更高。

图:AB两只基金净值走势图

数据来源:Wind,2020年6月30日至2023年6月30日,仅用作举例。

三是“持仓查一查”。 一般来说,基金组合持股数量相对较多、重仓持股的集中度较低、持股行业分布相对均衡的基金,抵御风险的效果相对更好。而行业或个股集中度较高的基金,一般净值波动相对较大。当然,若股票持仓同当下的结构性行情阶段性“合拍”,业绩弹性也会相对较大。

四是“体会投资风格”。基金经理的投资风格也会影响基金的风险水平。一般来说,成长风格的基金会比价值、平衡风格的基金波动更大。投资者可以通过查阅基金投资范围、投资方向、重仓股以及基金定期报告中“基金投资策略和运作分析”章节等内容,进一步理解体会基金经理的投资风格。

理性参与基金投资,需要我们充分认知风险、理性看待风险、科学管理风险。参与主动股票基金投资,我们需要注意综合评估收益-风险之间的性价比,力争选出匹配自己风险承受能力、并且在同等风险水平下中长期能获得较高超额收益的主动股票基金。

参考来源:

证券投资基金(第二版,上册),中国证券投资基金业协会组编,高等教育出版社

金融市场基础知识,中国证券业协会编,中国财政经济出版社。

数据及图标来源:易方达投资者教育基地

声明:本资料仅用于投资者教育,不构成任何投资建议。我们力求本资料信息准确可靠,但对这些信息的准确性、完整性或及时性不作保证,亦不对因使用该等信息而引发的损失承担任何责任,投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。基金有风险,投资需谨慎。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。