佳沃股份上演蛇吞象大戏:8.8亿美元收购、负债率承压

2019年6月28日,佳沃股份(300268.SZ)发布公告称:通过境外子公司向Australis Seafoods S.A.(以下简称“标的公司”)的全体股东发出《要约收购报告书》,正式启动全面要约收购,拟以现金方式要约收购标的公司100%的已发行股份。标的公司主要股东已出具不可撤销的承诺,就其合计持有的标的公司约95.26%的股份接受本次要约。

以下为本次要约收购的相关信息整理:

智利交易所显示,目前被收购公司Australis Seafoods S.A.的最近股价为92.18智利比索,约合0.13美元。而本次要约收购价格几乎与市价持平,约0.135美元/股。

本次要约收购的对价将以现金支付。假设标的公司全体股东接受要约,则本次要约收购100%股权的基础对价为8.8亿美元。按照中国人民银行授权中国外汇交易中心公布的2019年2月28日(即《股份购买协议》签署日)人民币汇率中间价(汇率为6.6901人民币兑1美元)计算,合计58.87亿人民币。

本次交易的资金来源为公司自筹资金(包括但不限于上市公司自有资金、控股股东借款、非公开发行股票募集的资金、及通过其他法律法规允许的方式筹集的资金)以及苍原投资作为联合投资方的自筹资金。

根据7月2日公司的最近公告显示,佳沃股份已通过智利的中央证券存管处(Depósito Central de Valores S.A.)完成标的公司约65.02亿股股份交割,所涉及款项已支付完毕,约占标的公司总股本的95.26%。且标的公司已完成其董事会改选的工作,改选后标的公司董事会共有董事席位7位,其中公司提名董事6位,占标的公司改选后的董事会总人数一半以上。

截止2019年7月9日,佳沃股份的总市值为22.38亿元,公司今年一季度的总营收仅有4.76亿元。而此次近60亿元的要约收购,可以说倾尽了公司所有。那么,在此次收购之后佳沃又要如何发展?先从本次收购的标的公司看起。

Australis Seafoods S.A.:智利上市水产公司,三文鱼产量及市场价格决定盈利水平

Australis Seafoods S.A.(以下简称“Australis”)是一家在智利圣地亚哥交易所上市的水产养殖、加工及销售公司。公司的主要业务是三文鱼类的采购、销售、养殖、培育、进出口、商业化和分销,进行所有直接或间接与捕捞和水产养殖有关的活动。主要产品为大西洋鲑、鳟鱼、银鲑。

截止2018年末,Australis实现主营业务收入约3.61亿美元,实现净利润约0.42亿美元。以下为近几年公司的业绩情况:

Australis的业绩情况与其养殖品种的变更以及三文鱼市场价格波动有直接关系。2018年,公司因成本控制原因逐步减少了银鲑的生产,导致2018年的产量大幅下降。另一方面,公司营收中占比最大的大西洋鲑,其销售价格出现下降。两方面原因导致2018年Australis的业绩出现下降。

以下为公告中披露的全球三文鱼销售价格变动情况:

佳沃股份:联想为实际控制人,收购国星后业绩大幅提升

根据公开资料显示,佳沃股份主要从事水产品加工、销售,食品加工、销售,进出口贸易等业务。其主营业务主要通过控股子公司国星股份开展,为中高端海产品的贸易、加工及销售(包含狭鳕鱼、北极甜虾、格陵兰比目鱼、红鱼、阿根廷红虾、银鳕鱼等)。

目前公司加工及销售的狭鳕鱼、北极甜虾、格陵兰比目鱼等海产品均产自大西洋、北冰洋和太平洋。进口地主要为南美、欧洲、大洋洲地区,均从国外供应商和大型捕捞船队进口,采用现货交易模式。

近三年公司的业绩整体处于增长趋势,尤其是2017年,公司完成收购青岛国星食品股份有限公司并成立浙江沃之鲜进出口有限公司后,业绩出现明显提升。

截止2018年末,佳沃股份实现总营收19.27亿元,较上年同期增长235.41%,实现归母净利润2453.23万元,较上年同期增长901.57%。

截止今年一季末,公司实现营收4.76亿元,同比增长8.26%,实现归母净利润141.15万元,同比增长17.35%。

公司公告称:目前佳沃股份已是国内市场最大的北极甜虾进口分销商,以及最大的狭鳕鱼加工及出口销售商。此次要约收购是国内企业首次大规模收购三文鱼上游稀缺生物资源,有助于快速提公司在产业链中的议价能力,

此外值得注意的是,在本次要约收购之前,佳沃集团持有公司4006.59万股,占本次交易前公司股本总额的29.90%,为公司的控股股东;联想控股直接及间接合计持有佳沃集团100%的股权,是公司的实际控制人。

收购后:佳沃股份负债率升高,还债压力增加

虽然,佳沃股份在收购智利上市公司Australis后对公司的产业链以及业务上将有较大帮助。但此次要约收购涉及资金量较大,公司通过各种途径筹资完成收购后,未来仍将面临偿债、负债率上升等多个问题。

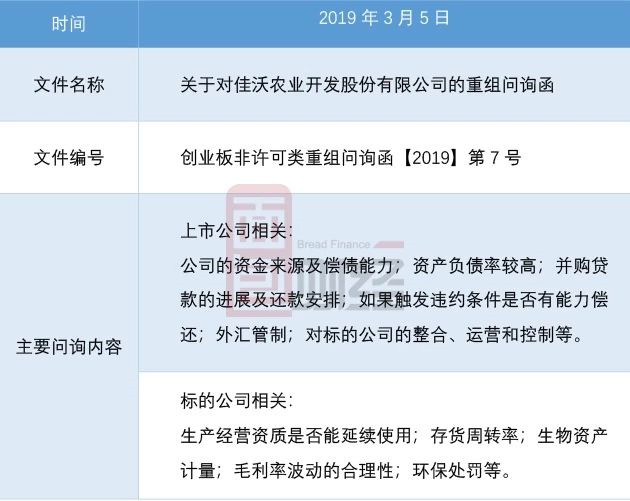

深交所在佳沃股份发布《重大资产购买报告书(草案)》后,也对公司下发了重组问询函,以下为问询函涉及的主要内容:

其中,值得注意的几个问题是:公司的资金来源及偿债能力、资产负债率较高和标的公司毛利率波动的合理性这几个问题。

根据佳沃股份的回复公告来看,公司通过向控股股东借款、定向增发、发行可转债以及向银行贷款等方式筹措约70亿元。

从以上融资来看,佳沃在完成收购后,将面临巨大的还债压力。而截至2018年末,公司的资产负债率为67.74%,向控股股东借款后,公司的负债率水平将大概率上升,加上未来的利息偿还,公司的资金仍将面临较大压力。

佳沃股份在问询函回复中称,报告期内标的公司报的盈利能力及经营性现金流状况良好。在标的公司维持正常、稳定生产经营的情况下,未来标的公司部分经营现金流可用于偿还相关借款本息。但标的公司的主营业务盈利水平又很大程度上取决于三文鱼的产量及市场价格,一旦出现不可抗因素导致的损失,将直接导致佳沃股份的偿债风险上升。(JW)

本文作者:面包财经

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。