汇和银行拟赴港IPO:总资产不足300亿,逾6成贷款集中在棉花行业

信披资料显示,新疆汇和银行已经递交了聆讯资料,申请在港交所上市,由农银国际独家保荐承销。

信披资料显示,新疆汇和银行已经递交了聆讯资料,申请在港交所上市,由农银国际独家保荐承销。

汇和银行是一家较为“迷你”的城商行,主要股东由本地民营企业组成,没有控股股东。截至最后实际可行日期,汇和银行有11名主要股东持有公司已发行股份5%或以上。

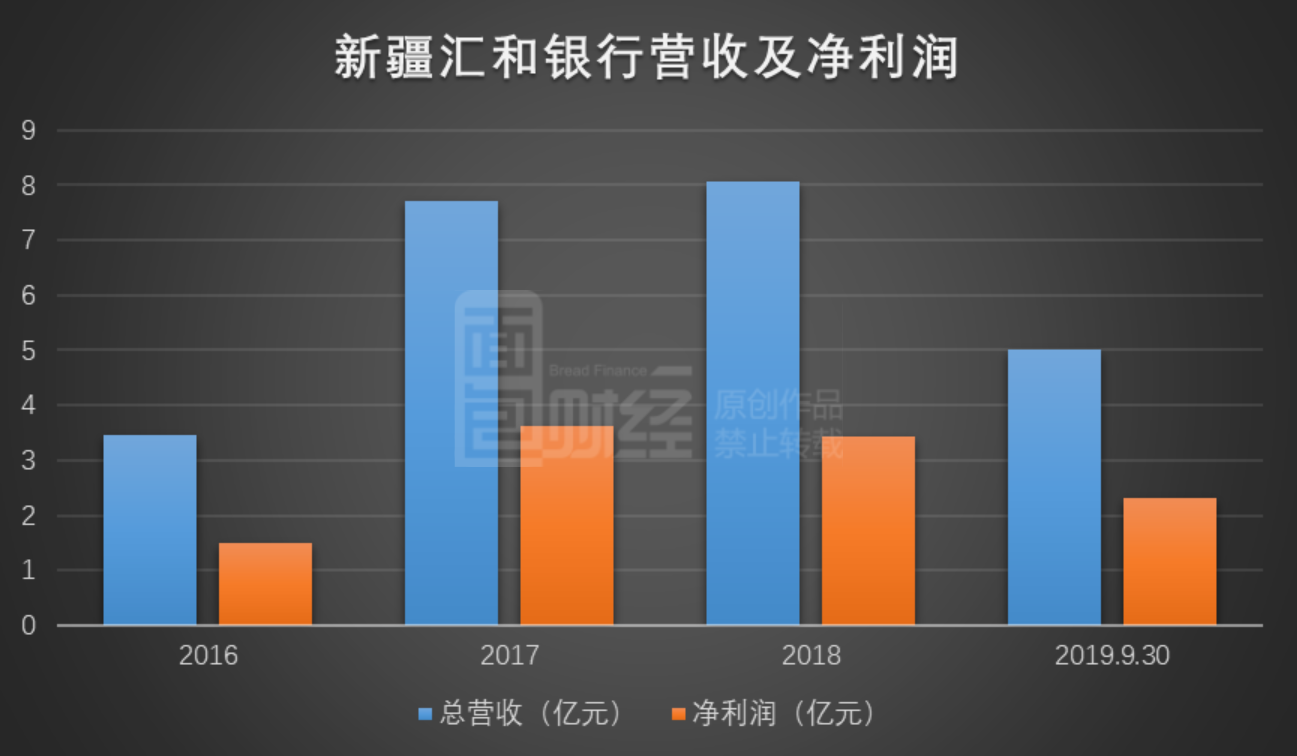

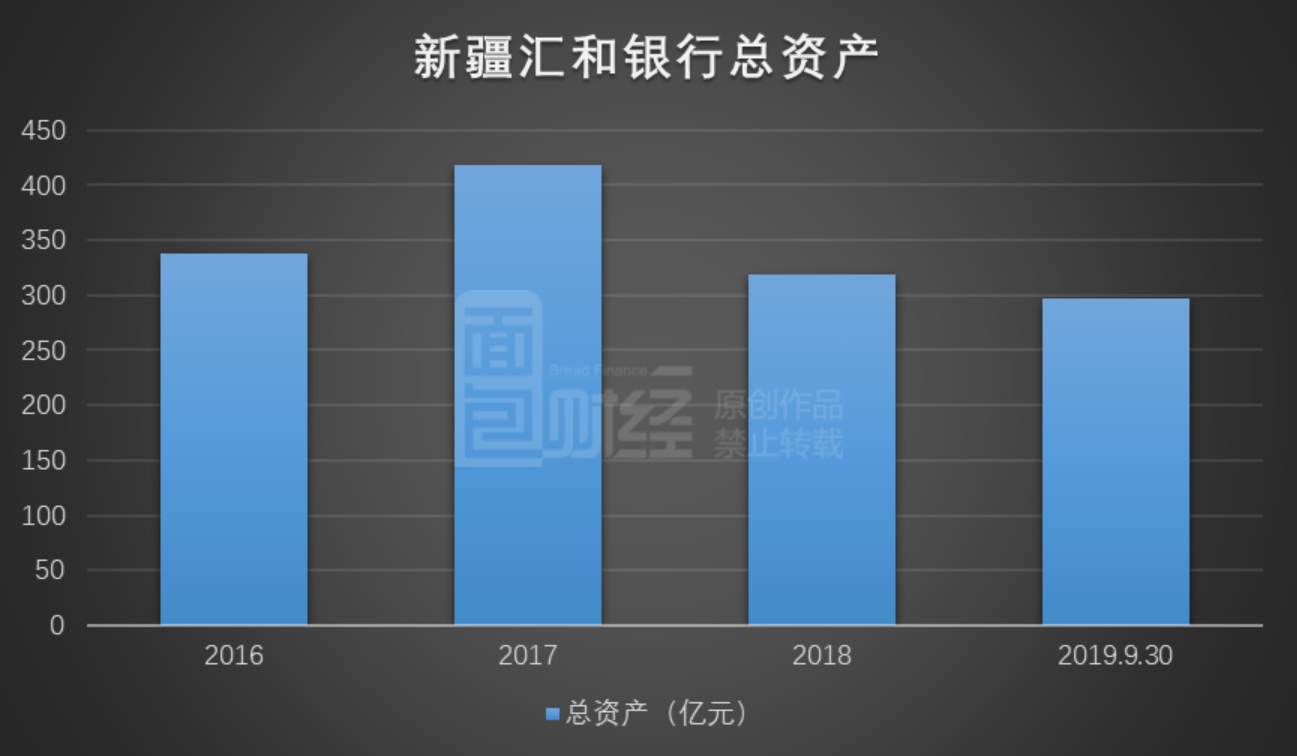

聆讯资料显示,截至2019年9月30日,汇和银行的总资产不到300亿元,且近两年总资产整体呈下降状态。公司净利润一直保持增长趋势,但净利息收入的下降导致公司总营收同比下降超过一成。资产质量较上年末有所改善,拨备覆盖率提升的同时,不良率出现下降,然而公司也面临着贷款集中度较高所带来的风险。

净利息收入下降,总营收同比降超一成

汇和银行是由原奎屯市的三家城市信用社合并而成。目前公司的总部设在奎屯,分销网络包括位于奎屯乌鲁木齐及伊宁的7家支行和3个营业部。

截至2019年9月末,汇和银行的总收入为5.01亿元,较上年同期相比下降5801万元,降幅为10.37%,但公司实现净利润2.32亿元,较上年同期增加2073.6万元,同比增长9.8%。

聆讯资料显示,汇和银行的营收主要由利息净收入和手续费及佣金净收入构成,其中利息净收入占比较大。截至去年9月末,公司利息净收入约4.5亿元,占总营收的89.7%。但由于金融投资以及存放同业及其他金融机构款项减少,使得生息资产的平均结余降低,利息净收入较上年同期下降了12.2%,这也是导致总营收出现下降的主要原因之一。

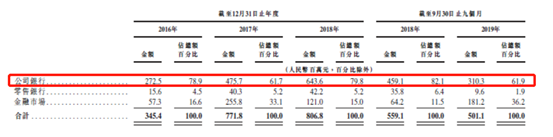

从业务结构来看,汇和银行的业务主要分为三大类:公司银行业务、零售银行业务和金融市场业务。其中公司银行业务是该行最重要的经营收入来源。

截至2019年9月末,汇和银行公司业务实现营收约3.10亿元,较上年同期减少1.49亿元,降幅为32.41%,其在总营收中的占比也从82.1%降至61.9%。而金融市场业务却出现了较为明显的增长。汇和银行的金融市场业务主要包括证券投资、货币市场及正回购交,截至去9月末,公司该业务实现营收1.81亿元,较上年同期增长近两倍,其在营收中的占比由11.5%提升至36.2%。

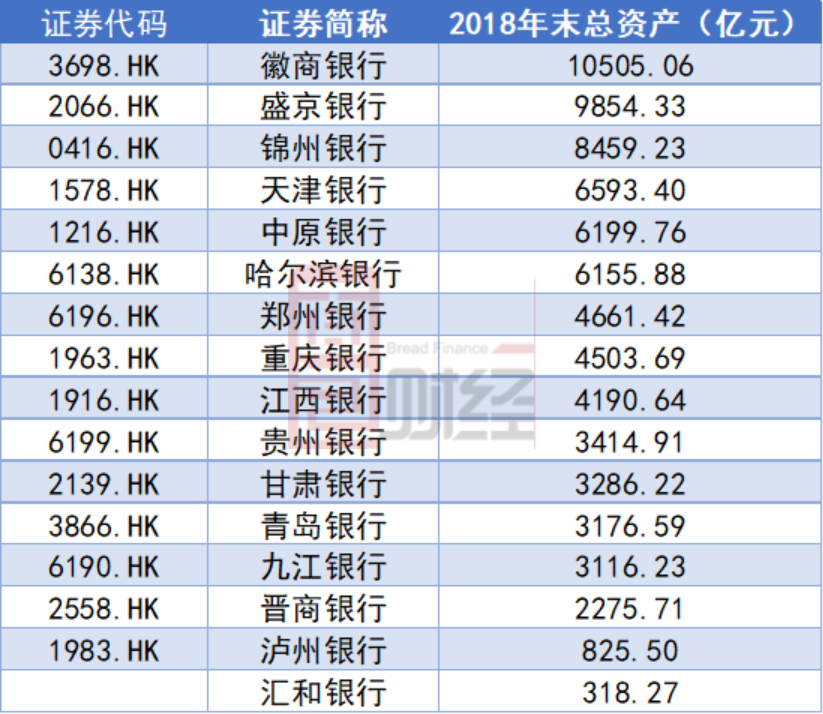

“迷你”城商行,总资产不足300亿

截至2018年末,汇和银行的总资产为318.27亿元,与其他已经在港股上市的城商行相比,该行的总资产较小,可以说是一家“迷你”城商行。

然而,值得注意的是汇和银行的总资产近两年有所下降。至2019年9月末,该行的总资产为296.60亿元,较2018年末下降21.66亿元,降幅为6.8%。

聆讯资料显示,汇和银行总资产下降主要由于金融投资以及存放同业及其他金融机构款项减少所致。其中由于监管趋严,公司调整了金融投资组合并减少了某些特殊目的载体投资的规模,金融投资净额在总资产中的占比由2016年的50.4%下降至2019年9月末的36.3%,这也是造成该行资产规模减小的主要原因之一。

总贷款超150亿元,超六成集中在棉花产业

虽然资产规模有所减小,但汇和银行的贷款总额不断增长。

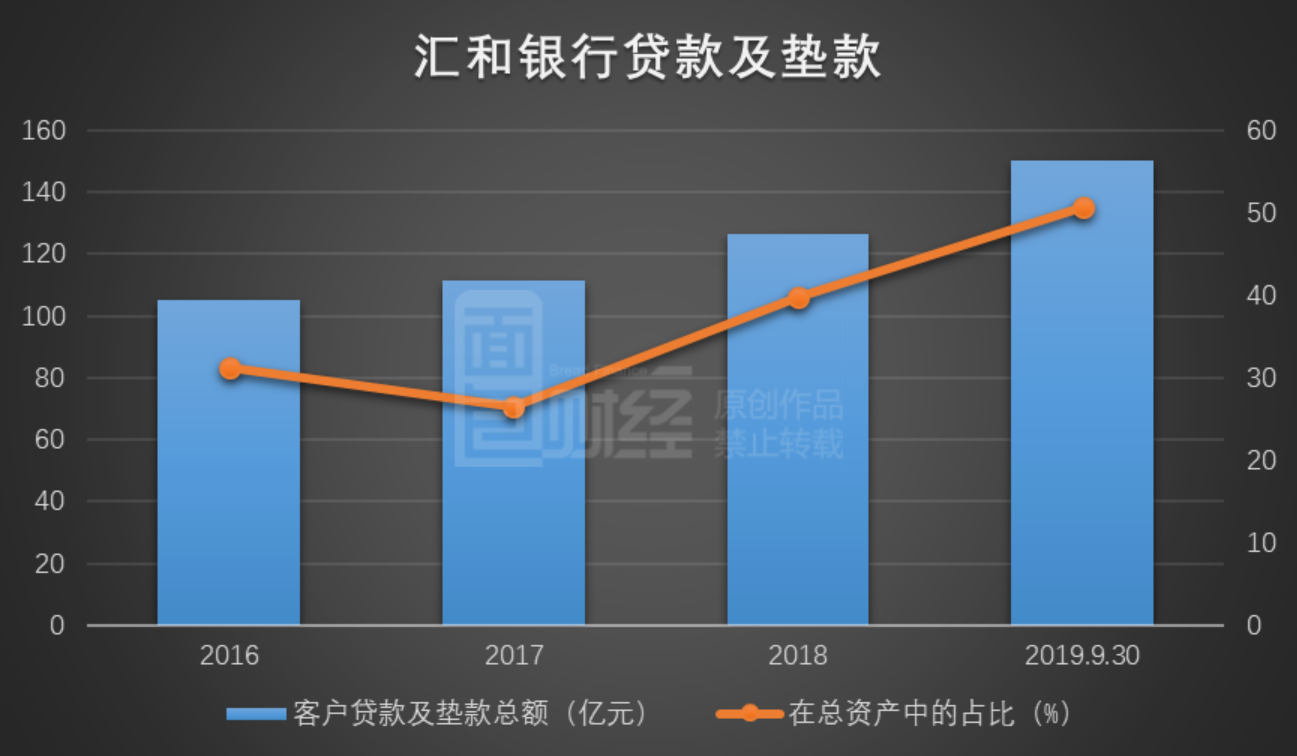

截至2019年9月末,汇和银行的客户贷款及垫款为150.33亿元,较上年末增加18.8%。

数据显示,总贷款不断增长的同时,其在总资产中的占比也在不断提。截至2019年9月末,客户贷款及垫款总额在总资产中占比达50.7%,较2016年末的占比31.2%相比,出现明显提升。

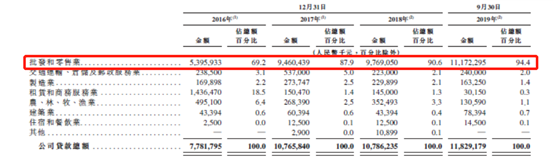

于往绩记录期间,对公贷款是该行贷款组合的最大组成部分。截至2019年9月30日,对公贷款总额达118.29亿元,占总贷款的78.7%。聆讯资料显示,汇和银行的对公贷款均为流动资金贷款,且该类贷款通常有质押或保障。

从对公贷款的行业分布来看,其主要集中在批发和零售业。截至去年9月末,该行业的贷款总额达111.72亿元,较上年末增加14.4%,占对公贷款总额的94.4%。

聆讯资料显示,批发和零售业对公贷款客户大多数为棉花产业价值链中从事经营的小微企业。而该行对于批发和零售行业贷款增加的另一个原因则是,棉花产业属奎屯市的支柱产业之一,截至2019年9月末,汇和银行向棉花产业企业及个体工商户发放的贷款为人民币96.88亿元,占贷款总额的64.4%。

资产质量整体改善,个人贷款不良率增长较快

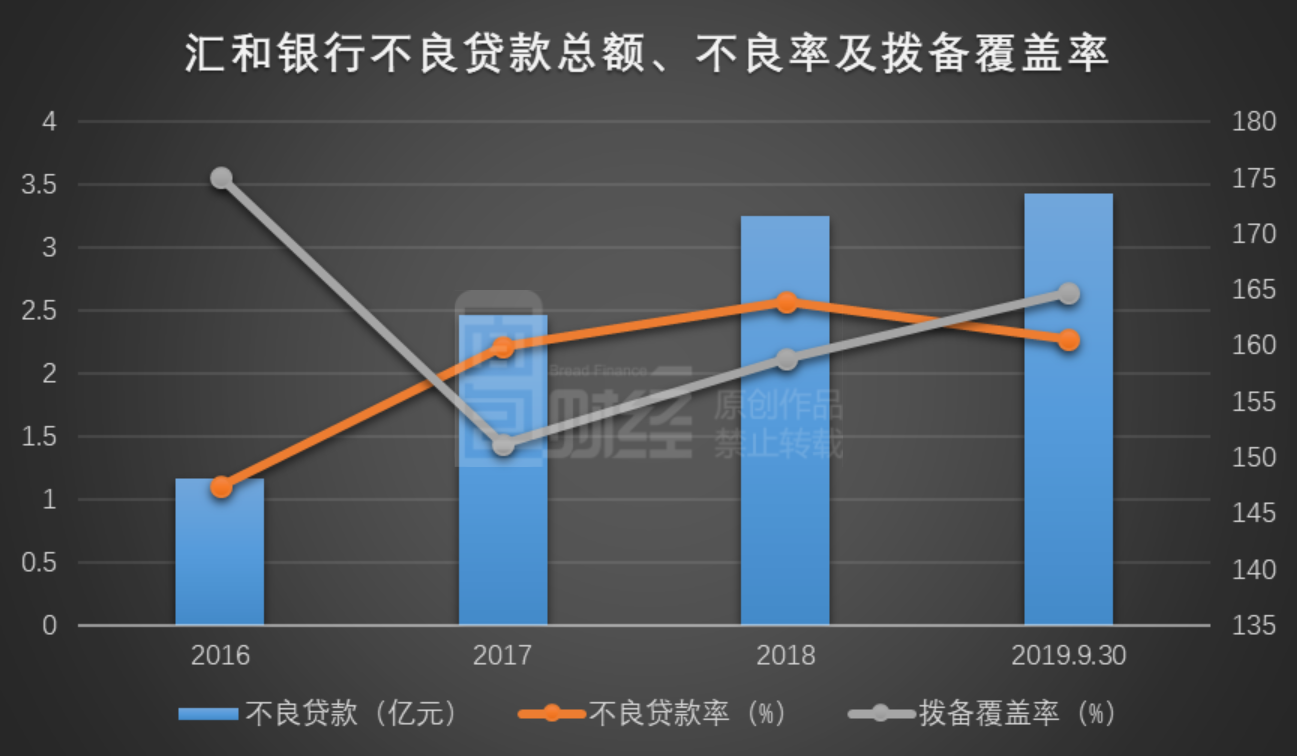

汇和银行贷款增多的同时,不良贷款也在增多,但不良率出现了近两年来的首次下降,拨备覆盖率则持续上升。

截至2019年9月末,汇和银行不良贷款总额为3.43亿元,较上年末增加5.54%。不良率较上年末下降0.29个百分点至2.28%,资产质量有所改善。

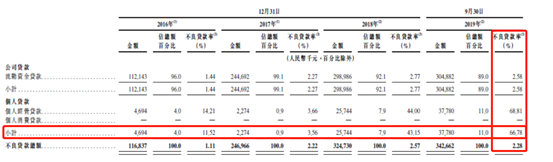

值得注意的是,该行个人贷款总额虽不高,截至去年9月末仅有5657.6万元,然而不良贷款率却持续升高。

聆讯资料显示,汇和银行个人贷款不良率由2017年末的3.56%飙升至2018年末的43.15%。截至2019年9月末,不良个人贷款为3778万元,较上年末增长46.8%,不良贷款率则上升至66.78%。

汇和银行表示个人贷款不良率的大幅上升主要由于,若干从事批发和零售业的个体工商户的经营、业务状况及还款能力不断恶化,使得不良贷款增加所致。

聆讯资料显示,公司的贷款减值准备不断增多,截至2019年9月末,贷款减值准备约为5.34亿元,较上年末增长8.5%。同时拨备覆盖率较上年末增加5.88个百分点至164.74%。

除此之外,公司的资本充足率较上年末出现小幅下降,但均满足监管要求。截至去年9月末,汇和银行的资本充足率为15.34%,较上年末下降1.03个百分点,一级资本充足率和核心一级资本充足率均为14.5,%,均较上年末下降1个百分点。(JW)

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。