融信中国:逆势完成全年目标 “三道红线”全部达标

融信中国于2021年3月31日披露了2020年年报。

财报显示,公司2020年实现营收483.03亿元,股东应占溢利为24.28亿元,毛利额为53.12亿元。

报告期内,融信中国合约销售额1551.73亿元,同比增长9.81%,在逆市下顺利完成年初订下的1500亿元全年目标;合约销售面积约725.09万平方米,同比增长10.74%;平均合约售价为每平方米21401元。其中,长三角于2020年合约销售额占比达75%。

2020年,公司新增土地项目50个,新增土地储备约872万平方米,权益代价约284.4亿元。截止2020年底,公司在全国共计247个项目,总土储约2871万平方米,其中,长三角地区在新增土储占比达50%。

截至2020年底,融信中国净负债率为83%,扣除受限资金后的现金短债比1.08,扣除预收账款的资产负债率69.9%,财务由“黄档”成功降至“绿档”。

2020年,融信中国拟派付期末股息每股0.5港元,共计8.43亿港元(相当于约人民币7.09亿元)。

充裕待结算资源保证未来业绩增长

2020年,融信中国与其合营企业及联营公司合共有37个项目或项目阶段已竣工,权益总建筑面积249. 88万平方米。2020年,公司实现营收483.03亿元,股东应占溢利为24.28亿元,毛利额为53.12亿元。

截至2020年底,公司合约负债为602.65亿元,相对全年开发业务营收覆盖率超过100%,待结算资源充裕。据公司2020年业绩公告中披露,截至2020年底,公司与其联营公司及合营企业合共有126个项目或项目阶段在建设中,计划权益总建筑面积1182.66万平方米。伴随竣工结转的加快,有望为公司2021年营收规模的增长打下稳固基础。

逆势完成全年目标

2020年的新冠疫情一度打破了我国商品房市场的稳态,但也见证了市场的韧性。二季度开始,全国商品房销售金额累计同比降幅逐月收窄。三季度,房地产市场景气度上行,销售金额累计同比在8月转正。7月之前,销售修复的动力是经营活动回归常态后,流动性宽松、地方支持性政策频出、户籍改革提速推动滞后需求集中回补兑现;7月之后,虽然部分热点城市收紧调控政策,货币政策也逐步回归常态,但需求仍然不差,同时在供给放量支撑下,销售延续修复节奏。

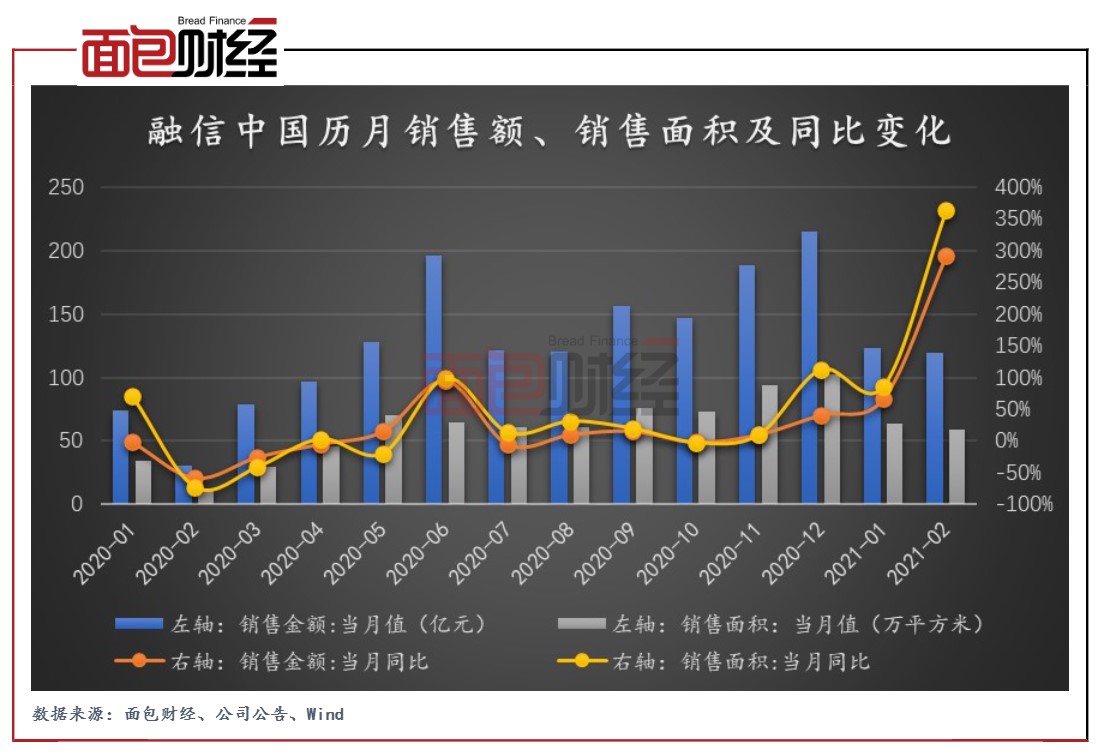

2020年1-12月,融信中国累计实现销售面积约725.09万平方米,同比增长10.74%;累计实现销售额1551.73亿元,同比增长9.8%,在逆市下顺利完成年初订下的1500亿元全年目标;全年销售均价21401元/平方米,同比基本持平。

2021年开年,融信中国销售实现开门红。2月公司实现销售面积约为58.88万平方米,同比增长364%;实现销售金额约119.02亿元,同比增长292%。2021年1-2月,公司累计实现销售面积约122.39万平方米,累计同比增长161.52%;累计实现销售金额241.98亿元,累计同比增长132.81%。

核心城市政策放松公司或将受益

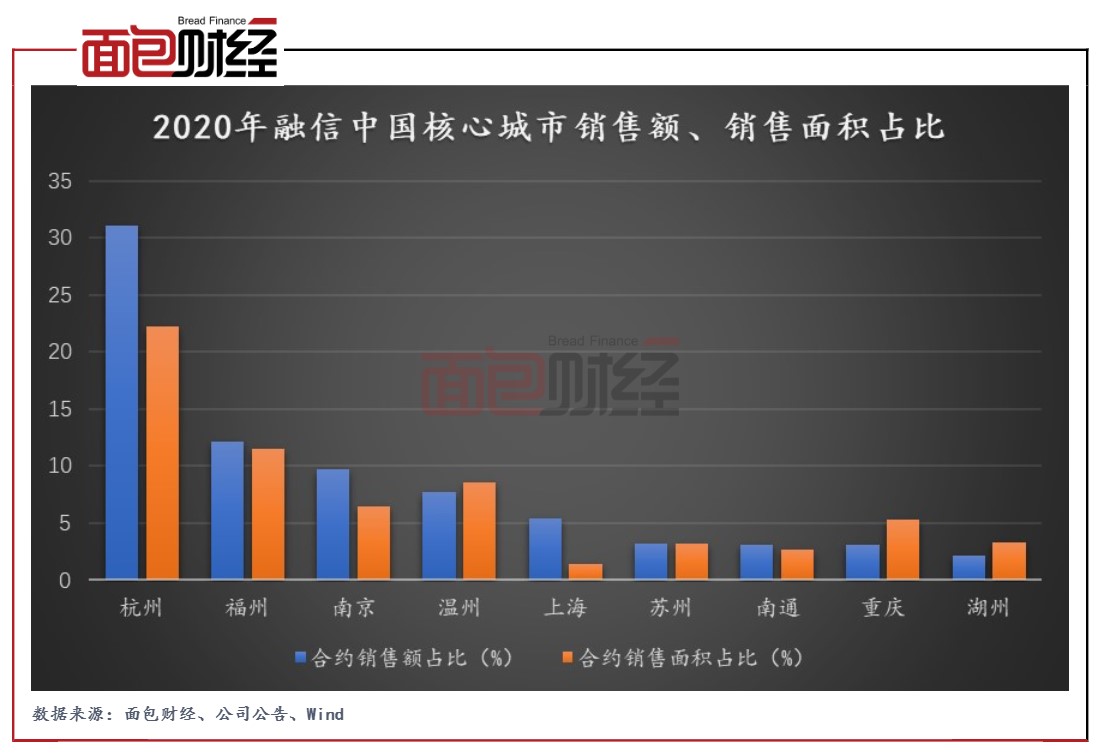

报告期内,公司持续深化「1+N」布局,深耕全国九大核心城市群(长三角、海峡西岸、长中游、中原、成渝、大湾区、京津冀、山东半岛、西北)。2020年,公司在杭州、福州、南京、温州、上海、苏州、南通、重庆及湖州的合约销售额年度合约销售总额的比例约为77.72%,合约销售面积占年度合约销售总建筑面积的比例约64.78%。

2021年2月18日,南京市人民政府办公厅日前发布《关于进一步推动非户籍人口在城市落户的实施意见》(以下简称“意见”),“意见”中指出,全面放宽浦口、六合、溧水、高淳区城镇地区落户限制,对持有上述四区居住证、缴纳城镇职工社会保险6个月以上的人员,即可办理落户;实现与苏州在积分落户时,居住和社保缴纳年限累计互认;在省内其他城市的居住和社保缴纳年限,申请落户时纳入南京市累计认可。

2021年3月7日,福建省发展和改革委员会发布“关于印发《国家城乡融合发展试验区(福建福州东部片区)实施方案》的通知”,实施面积约8935平方公里,常住人口522万人,拟建立城乡有序流动的人口迁徙制度,全面放开落户,推进城中村改造、产业协同发展等。

福州、南京作为公司重点布局城市,落户政策的放松,公司有望受益。

深耕长三角 重仓杭州城

报告期内,融信中国共有50块新收购地块,总建筑面积为872万平方米,权益建筑面积为401.83万平方米,权益代价约284.4亿元。其中,一二线城市权益拿地金额占比达88%,长三角占比为77%。具体来看,公司在杭州新增8个土地储备项目,权益建筑面积为45.99万平方米,权益拿地金额为61.62亿元,占新增总权益拿地金额的比例为21.67%。

截止2020年底,公司在全国共计247个项目,总土储约2871万平方米,足以满足公司未来多年的发展。其中,长三角地区在新增土储占比达50%。

降杠杆兑现“三道红线”全部达标

住房城乡建设部、人民银行于2020年8月召开重点房地产企业座谈会,明确了重点房地产企业资金监测和融资管理新规,提出“三道红线”,即剔除预收款后的资产负债率大于70%、净负债率大于100%、现金短债比小于1.0倍。

按照踩线情况,房企被分为“红、橙、黄、绿”四档。如果“三线”均超出阈值为“红色档”,有息负债规模以2019年6月底为上限,不得增加;“两线”超出阈值为“橙色档”,有息负债规模年增速不得超过5%;“一线”超出阈值为“黄色档”,有息负债规模年增速不得超过10%;“三线”均未超出阈值为“绿色档”,有息负债规模年增速不得超过15%。

“三道红线”全部达标,从“黄档”转为“绿档”。截至2020年底,融信中国净负债率为83%,扣除受限资金后的现金短债比1.08,扣除预收账款的资产负债率69.9%,均满足监管要求,财务由“黄档”成功降至“绿档”。

平均融资成本下行

受益于2020年上半年宽松的融资环境,2020年融信中国发债成本总体下行,美元债融资成本下行最为明显。根据Wind数据,2020年,融信中国发行境内信用债合计融资75.46亿元,平均票面利率为5.6%,较2019年下降1.6个百分点;发行境外美元债合计融资7.6亿美元,平均票面利率为6.68%,较2019年下降2.92个百分点。

自2018年以来,融信中国加权平均实际利率呈不断下降趋势。2020年,融信中国加权平均实际利率为6.55%,同比下降0.3个百分点,较2018年下降0.54个百分点。

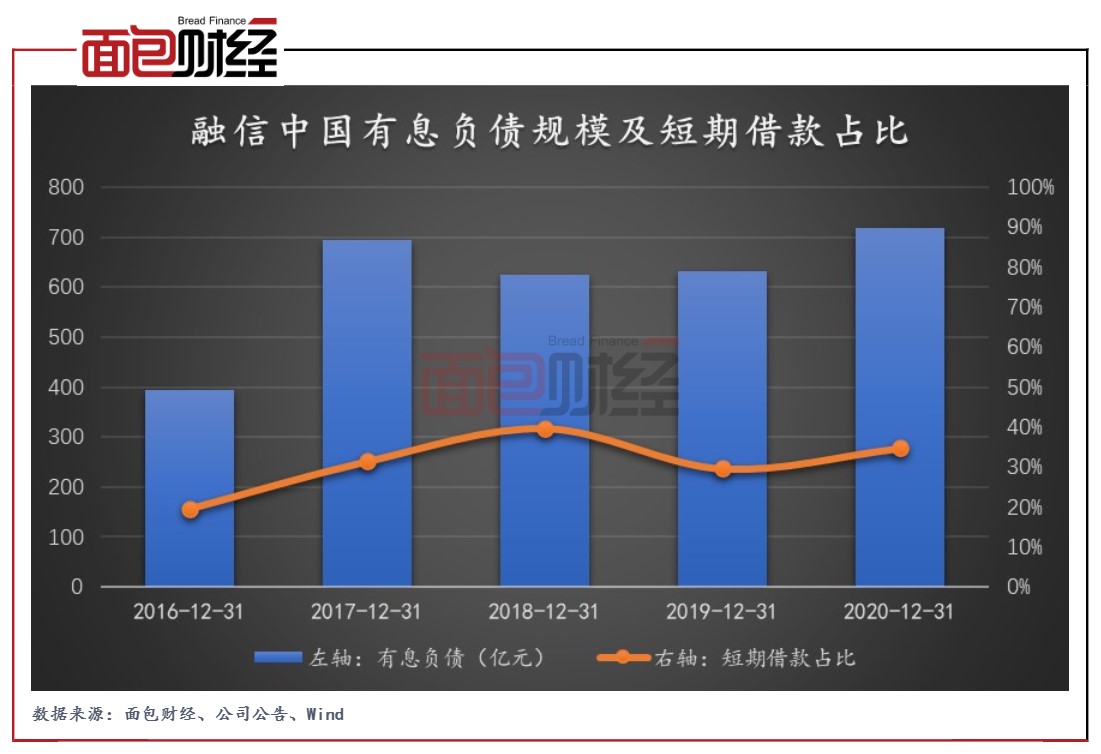

短期借款占比较低 短期偿债压力小

截至2020年末,融信中国有息负债规模为718.6亿元。其中短期借款为249.38亿元;长期借款为469.21亿元。值得注意的是,借款结构方面,融信中国的借款结构以一年以上的借款为主。截至2020年末,公司短期借款占有息负债规模的比例维持在30%左右,占比较低。

截至2020年末,融信中国扣除受限资金后的现金短债比为1.08倍,现金可以完全覆盖短期有息负债,短期偿债压力较小。

免责声明:本文不构成对任何人的任何投资建议。

知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。